Economia

Pirro de Épiro, a overdose tributária e a desertificação dos grandes contribuintes

Pirro de Épiro, a overdose tributária e a desertificação dos grandes contribuintes

Em 281 a.C. Roma ainda era uma potência emergente. Entre alianças políticas e embates militares inerentes à sua expansão, deparou-se com um conflito em Tarentum, uma rica e orgulhosa ex-colônia grega, de cidadãos cultos, porém sem exército próprio ou cultura militar. Tarentum se viu obrigada a buscar um líder para sua batalha e encontrou o rei Pirro, de Épiro, uma cidade a Oeste da Grécia com terra pobre e população escassa, mas cujo rei, Pirro, tinha a reputação de ser a maior guerreiro e estrategista desde Alexandre, o Grande.

Longa história curta, Pirro aceitou o convite dos tarentinos e em 280 a.C. começou o combate contra os romanos. Foram duas grandes batalhas, em Heracleia e Asculum e com duas vitórias de Pirro sobre os romanos. Sua fama e glória se espalharam pela península, porém, seu sentimento era de tristeza e pessimismo. As perdas em seus exércitos haviam sido avassaladoras, incluindo seus generais mais experientes. Conta a história que ao ser cumprimentado pela segunda vitória, disse: “se derrotarmos os romanos em mais uma batalha, estaremos totalmente arruinados”. Assim terminou a campanha de Pirro contra os romanos. Para nós, ficou a expressão “vitória de Pirro”, significando um triunfo que é praticamente uma derrota.

2024, Brasil, e de volta às nossas próprias batalhas e desafios. As pressões por mais gastos sociais e a decisão pela maior participação do Estado na economia levaram, desde 2023, a um aumento permanente de R$150 bilhões no gasto público. Essa escolha resultou no incremento do déficit primário da União em 1,2% do PIB, número desafiador para a estabilidade econômica do país. Na ausência de medidas concretas para redução dos gastos estatais, a solução aponta para o aumento da tributação. A questão crucial é: onde?

Focar os esforços arrecadatórios sobre as empresas que recolhem no regime do lucro real é a maneira como a Fazenda tem enfrentado a urgência em sanar o déficit fiscal. Diversas medidas nesse sentido foram implementadas ao longo do último ano e meio, havendo apenas uma, a MP 1227/24 - que limitava de morte a compensação de créditos tributários - sido rejeitada pelo congresso. Apesar desse sinal claro aos limites da abordagem, a busca por novas fontes de receita nessa tese arrecadatória permanece. O aumento da CSLL e do JCP são, agora, o centro das atenções.

Relatório recente publicado pela Receita Federal[1] analisou as principais brechas arrecadatórias nos impostos sobre pessoas jurídicas, considerando como “brecha”[2] a diferença entre a receita potencial do imposto e o de fato arrecadado. Avaliando os três principais regimes: lucro real, lucro presumido e simples, encontrou-se que a eficiência arrecadatória no regime do lucro real é de 60%, muito superior em comparação à das empresas que operam no lucro presumido (26%) ou no Simples Nacional (12%). Há, portanto, de se concordar que é, sim, mais eficiente – do ponto de vista arrecadatório – pesar a mão sobre quem recolhe no regime do lucro real. Além da maior facilidade administrativa na operação, o custo político é bem menor.

Mas, quais serão os efeitos e consequências desta tese? O que diz a doutrina econômica? O volume tributário sobre essas empresas, no Brasil, é baixo ou alto?

Começando pelo fim: a tributação sobre capital no Brasil é altíssima. Olhando para as alíquotas estatutárias de imposto sobre o lucro corporativo, com base nos dados da Tax Foundation[3], temos uma alíquota de 34% (25% IRPJ e 9% CSLL). Ou seja, uma alíquota bastante superior aos 23,5%, que é a média dentre 180 países da base de dados. Analisando o relatório “Taxing Wages 2023", a realidade não é diferente. Em comparação com os países da OCDE, o Brasil apresenta uma carga tributária sobre o capital muito acima. São nossos 34% contra 19% da média da OCDE. Isso sem falar na “tax wedge" - diferença entre o custo laboral para o empregador e o salário líquido recebido pelo empregado - que para um trabalhador solteiro sem filhos no Brasil é 31,5%, enquanto a média da OCDE é 24,6%.

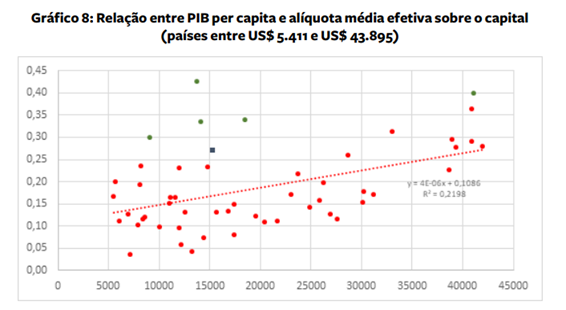

O Brasil é o quadrado azul no gráfico. A alíquota efetiva média sobre o capital é maior em 9 p.p. (27% em vez dos 18% do ajuste) do que a norma internacional. É difícil argumentar que a tributação sobre o capital seja baixa no Brasil.

Quanto à academia, o estudo recente “Tributação sobre as grandes empresas: distorções, armadilhas – e a realidade” do professor Samuel Pessoa, aponta que as empresas que recolhem pelo lucro real, de porte maior, possuem estrutura contábil mais robusta, facilitando a cobranças dos impostos pelo Estado. Apesar de tentadora, essa abordagem é questionável. Embora os ganhos imediatos de arrecadação sejam evidentes, também são claras as perdas na competitividade, no incentivo ao investimento e no crescimento perene dos negócios.

Aumentar os custos tributários e trabalhistas focando apenas nas grandes empresas resulta em desvio ineficiente de capital e trabalho para empresas menores, reduzindo a produtividade da economia como um todo. Essas distorções pelo tamanho desencorajam o crescimento dos mais produtivos, impedindo seus ganhos de eficiência ao longo do seu ciclo de vida. Focar, por mera facilidade, o incremento arrecadatório somente nas empresas do lucro real, como tem sido a estratégia da Fazenda, tende a agravar a armadilha da renda média, um impasse que prende a maioria dos países da América Latina.

O caso do México é um bom alerta para o Brasil. Apesar de terem alcançado estabilidade macroeconômica nos últimos anos, os mexicanos viram seu crescimento estagnar em modestos 1,6% ao ano entre 2000 e 2019. Desempenho abaixo do Brasil (2,3%) e Chile (3,7%) no mesmo período e preocupante frente aos 3,6% de crescimento do próprio México em década anterior.

A análise do economista Santiago Levy[4] revelou que a baixa produtividade foi o principal obstáculo ao crescimento mexicano. A produtividade total dos fatores - que mede a eficiência com que a economia transforma insumos em produtos - caiu 9% entre 1995 e 2019 (no Brasil, o declínio foi de 22%!), indicando uma alocação ineficiente de capital e trabalho.

Levy atribui essa ineficiência às políticas fiscais inadequadas que criaram incentivos perversos, favorecendo o surgimento e crescimento de empresas pouco eficientes. Basicamente, falamos de dois fatores: custos do trabalho e tributações excessivas para as maiores empresas, penalizando a produtividade sistêmica da nação. Ou seja, não existe crescimento macroeconômico através de estímulos a empresas pouco eficientes.

A busca pela resolução do problema fiscal exclusivamente onde é mais simples e fácil pode até alcançar vitórias de curto prazo, porém a qualquer custo ou, na verdade, a um custo futuro bem alto. Uma política fiscal de alvo equivocado acirrará nossa ineficiência, atacando justamente os destaques de excelência produtiva que, hoje, seguram de forma consistente o volume de arrecadação que o governo tanto busca.

Em um país onde a fiscalização e punição são exceção ao sucesso impune das irregularidades, agregar custos e obrigações desmedidos a uns é apenas garantir mais espaço de margem e mercado aos fora da lei. Essa mão pesada, míope e balizada pela urgência não irá apenas ferir os mais produtivos, mas ferir de morte quando cumulada ao cenário de law enforcement negativo que enfrentamos. Um incentivo perverso à improdutividade e à irregularidade, que tende a desertificar o solo dos grandes contribuintes, punindo o país.

Projetos de lei como o PLP 164/22, que caracteriza o devedor contumaz - aquele cujo planejamento é dever -, precisam ser encarados pelo governo como a política pública prioritária de saneamento fiscal. Só no setor de combustíveis são R$ 14bi/ano escorrendo ilicitamente das mãos do Estado, sendo que dos R$ 70bi em dívida ativa das empresas sonegadores deste setor, menos de 1% consegue ser recuperado. Um cenário concorrencial destrutivo e uma penalização cruel à sociedade civil, que deixa de receber esses recursos em áreas essenciais como saúde, segurança e educação.

Se é verdade que o governo vem conseguindo seus triunfos fiscais no Congresso, talvez caiba primeiro avaliar se, ao fim, haverá uma vitória de fato. Para isso, caso não se queira levar em conta as teses, experiências e exemplos aqui citados, basta voltarmos ao século III a.C., a Pirro e à ruína de suas vitórias.

Notas:

[1] https://www.gov.br/receitafederal/pt-br/centrais-de-conteudo/publicacoes/estudos/tax-gap/tax-gap-dos-tributos-irpj-csll/relatorio-tax-gap-irpj-2015-a-2019.pdf/view

[2] “A brecha tributária é a diferença entre a receita potencial do imposto, sob a hipótese de que todo o lucro seja tributado pelas regras do lucro real, que não haja sonegação, e que o entendimento do contribuinte com relação às regras que determinam o cálculo do imposto devido sejam os mesmos da SRF”. SAMUEL PESSOA, 2023 – “Tributação sobre grandes empresas: distorções, armadilhas e a realidade”.

[3] https://taxfoundation.org/

[4] Santiago Levy.” Under-Rewarded Efforts: The Elusive Quest for Prosperity in Mexico

_____________________________________________

Nota: as visões expressas no artigo não são necessariamente aquelas do Instituto Mises Brasil.

Comentários (9)

Deixe seu comentário