Economia

Como funciona a política monetária do Fed hoje?

Desde 2008, a manipulação das taxas de juros ficou mais difícil

Como funciona a política monetária do Fed hoje?

Desde 2008, a manipulação das taxas de juros ficou mais difícil

A política monetária até 2008

A operacionalização da política monetária até a crise financeira de 2008 se dava, principalmente, através das operações de mercado aberto. Diariamente, o Federal Reserve (Fed), o Banco Central americano, realizava operações de mercado aberto buscando manter a taxa de juros de curto prazo, a Federal Funds Rate (FFR), dentro dos limites estabelecidos pelo FOMC. Adicionalmente, mantinha o spread entre a FFR e a taxa de redesconto praticamente constante.

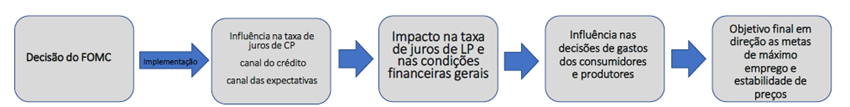

Seguindo os principais objetivos perseguidos pela autoridade monetária, o Federal Open Market Committee (FOMC), por meio da avaliação do cenário econômico, define as medidas que serão adotadas. A política monetária é transmitida por determinados canais, passando pelo mercado financeiro até afetar a atividade econômica. Dessa forma, em busca de determinados objetivos, o Fed define um intervalo de metas para a FFR.

Imagem 1: Transmissão da política monetária americana.

Imagem 1: Transmissão da política monetária americana.

Alterações na taxa básica de juros afetam as decisões intertemporais dos agentes, impactando na demanda agregada e, consequentemente, nos objetivos finais do banco central. De acordo com os canais de transmissão, as taxas de juros de longo prazo, e consequentemente as condições financeiras gerais, são influenciadas pelas taxas de juros de curto prazo atuais e esperadas. Essa transmissão se dá pela teoria das expectativas da estrutura a termo da taxa de juros, e a relação entre as taxas longas e curtas ocorre pelo mecanismo de arbitragem. Assim, espera-se que alterações nessas taxas influenciem as decisões dos agentes econômicos e a demanda agregada.

Na medida em que as decisões de gastos são alteradas, o dispêndio agregado com investimento e produção promovem impacto nos preços e na geração de empregos. No entanto, o Fed apenas influencia a taxa de juros de curto prazo através de seus instrumentos, já que a FFR efetiva é determinada no mercado de fundos federais, onde as instituições bancárias negociam reservas de modo a manterem o nível estabelecido pelo FOMC.

Tradicionalmente, o Fed possui três instrumentos para operacionalizar a política monetária em busca de seus objetivos: (1) as reservas compulsórias; (2) as operações de mercado aberto e; (3) a janela de redesconto. As reservas compulsórias representam uma parcela das reservas bancárias totais. O percentual exigido é estabelecido pelo conselho e deve ser mantido pelas instituições depositárias junto ao Fed. A outra parcela representa as reservas excedentes, ou seja, fundos, além dos requerimentos mínimos exigidos, que as instituições depositárias mantém junto ao Fed de forma voluntária.

Antes da crise financeira de 2008, os bancos operavam com reservas limitadas. Assim, aqueles que chegassem ao final do dia com escassez de reservas, ou seja, com um nível de reservas menor que o mínimo estabelecido pelo Fed, negociavam reservas no mercado de fundos federais com os bancos que terminassem o dia com reservas em excesso. Dessa forma, a interação entre as instituições tomadoras (demandantes de reservas) e credoras (ofertantes de reservas) no mercado de fundos federais é que definia a FFR efetiva.

Diante deste cenário, de modo a influenciar o direcionamento da FFR ao nível desejado, o Fed utilizava, principalmente, as operações de mercado aberto, pela qual comprava e vendia títulos do Tesouro americano de modo a fornecer ou retirar liquidez do mercado. Isto é, quando avaliava que a inflação estava “bem-comportada” e desejava, então, aquecer a economia, o Fed adquiria títulos do Tesouro americano que estavam em posse das instituições membro no mercado secundário. Nesta operação, o Fed aumenta o volume de reservas que as instituições financeiras mantêm depositadas junto a ele e em troca recebe os títulos do Tesouro. Ou seja, nesta operação de compra de títulos o Fed expande a base monetária (M0).

Portanto, o Fed usa suas ferramentas para influenciar a taxa de juros de curto prazo (FFR) utilizada pelos bancos no mercado de fundos federais de modo que se movam em direção à meta estabelecida. Deste modo, mudanças na taxa de juros por meio das operações de mercado aberto, bem como a manipulação das expectativas de inflação através da “orientação para frente da política monetária” deverão alterar a taxa de juros de longo prazo impactando as decisões intertemporais dos agentes e a demanda agregada da economia.

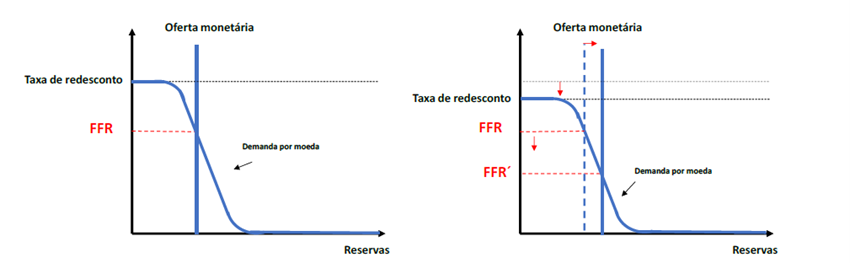

Quando o Fed tem a intenção de reduzir a taxa de juros de curto prazo, realiza a compra títulos do Tesouro americano por meio das operações de mercado aberto, expandindo a base monetária. O aumento das reservas desloca a oferta de reservas para a direita, alcançando um novo ponto de equilíbrio entre a oferta e a demanda de reservas no mercado interbancário.

Imagem 2: Política monetária expansionista em um ambiente de reservas limitadas

Imagem 2: Política monetária expansionista em um ambiente de reservas limitadas

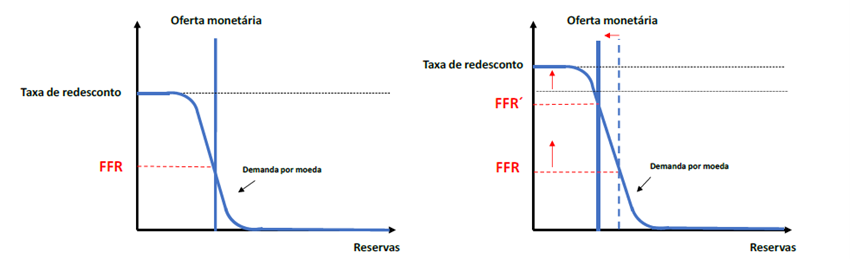

De modo análogo, caso o objetivo seja a elevação da FFR, por meio das operações de mercado aberto o Fed vende títulos do Tesouro americano, contraindo a base monetária (redução das reservas - o que desloca a oferta de reservas para a esquerda).

Imagem 3: Política monetária contracionista em um ambiente de reservas limitadas

Imagem 3: Política monetária contracionista em um ambiente de reservas limitadas

Nesta estrutura (reservas limitadas), a taxa de redesconto funciona como um teto para a FFR, visto que seu caráter punitivo serve para incentivar as instituições depositárias a recorrerem às operações de redesconto apenas quando não conseguem negociar reservas no mercado de fundos federais.

Entretanto, o caráter punitivo acaba criando um estigma, fazendo com que as instituições fiquem relutantes em acessar a janela de redesconto.

A curva de demanda por fundos negativamente inclinada está relacionada ao custo do empréstimo. Na medida em que esse custo diminui (queda na FFR), os bancos estarão dispostos a tomar mais fundos emprestado para aumentar suas reservas. A curva de oferta vertical significa que apenas o Fed pode “criar” reservas. A interseção da oferta e demanda por reservas determina a FFR efetiva.

Em suma, até a crise financeira de 2007-08 esta era a estrutura em que o Fed operacionalizava a política monetária. As operações de mercado aberto ocorriam diariamente, buscando manter a FFR dentro dos limites estabelecidos pelo FOMC, de acordo com os objetivos pré-determinados. O spread entre a FFR e a taxa de redesconto era mantido praticamente constante. Desse modo, sempre que o FOMC alterava a meta para a FFR, a taxa de redesconto também era alterada no mesmo sentido.

A crise de 2008 e a nova política monetária

A massiva injeção de liquidez empreendida a partir da crise financeira de 2008 deixou de “herança” um ambiente completamente novo para a condução da política monetária. A tradicional ferramenta perdeu eficácia e novos instrumentos foram incorporados.

O ambiente de implementação da política monetária até 2008 era de reservas limitadas, e o principal instrumento utilizado era a manipulação da taxa de juros de curto prazo, a Federal Funds Rate (FFR), por meio das operações de mercado aberto. Após 2008, o ambiente passou a contar com amplas reservas.

Imagem 4: Total de reservas de instituições depositárias.

Imagem 4: Total de reservas de instituições depositárias.

Em decorrência do alto nível de reservas, o Fed perdeu a potência para influenciar a FFR pelos mecanismos tradicionais, já que a elevada liquidez existente no sistema bancário exige ampliações cada vez maiores da base monetária para que a FFR sofra alguma influência.

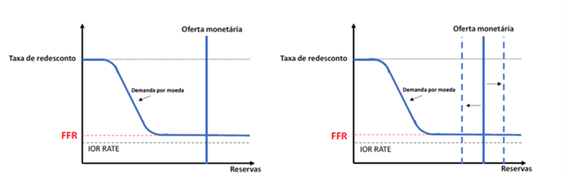

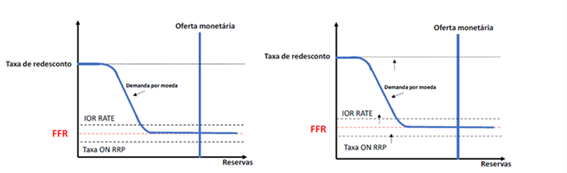

Como a curva de oferta intercepta a parte horizontal da curva de demanda (ver imagem abaixo), pequenos deslocamentos na curva de oferta para a direita (esquerda) não afetarão o FFR para baixo (cima).

Imagem 5: Política monetária ineficiente com reservas amplas

Assim, o Fed passou a remunerar as reservas, utilizando a taxa de remuneração de reservas (IOR) como principal instrumento para influenciar a FFR. Pela lógica, não haveria incentivos aos bancos emprestarem no mercado de fundos federais, a risco virtualmente nulo, a uma taxa menor que a oferecida pelo Fed.

Considerando que o Fed decida pela redução da FFR, o Fed reduz a taxa de IOR, de modo que a FFR acompanhe esse movimento. Assim, inicialmente a IOR funcionou como um piso para influenciar a taxa de juros de curto prazo.

Para um banco com excesso de reservas, haveria três principais opções disponíveis: (1) emprestar no mercado de fundos federais e receber a FFR; (2) depositar junto ao Fed e receber a IOR e; (3) adquirir títulos do Tesouro à taxa de juros oferecida.

Entretanto, devido a questões legais que impedem que determinadas instituições sejam elegíveis para o recebimento da IOR, o potencial do Fed para influenciar aumentos da taxa de juros, ou, ao menos, a manter a taxa de juros no “piso” estabelecido, acabou sendo impactado.

O excesso de liquidez e a inelegibilidade para o recebimento da IOR de determinadas instituições fez com que estas continuassem a ofertar reservas no mercado de fundos federais a taxas menores que a IOR, impedindo que o Fed usasse a IOR como um piso, conforme seu objetivo inicial.

Para impedir que a pressão baixista derrubasse a FFR abaixo de um determinado patamar desejável, outra ferramenta foi incorporada: a taxa de juros utilizada no mercado overnight de recompra reversa (overnight reverse repurchase - ON RRP).

A ON RRP funciona da seguinte forma. O Fed vende um título a uma contraparte, comprometendo-se a recomprá-lo no dia seguinte. O saldo de reservas (passivo do Fed) reduz até que a recompra seja realizada no dia seguinte.

Imagem 6: Operacionalização da recompra reversa

Imagem 6: Operacionalização da recompra reversa

Ou seja, a operação é utilizada para drenar as reservas do sistema bancário disponíveis e influenciar as negociações diárias no mercado de fundos federais. Essa taxa de oferta ON RRP é definida pelo FOMC, e sua operacionalização se dá por meio de leilões.

Quando o Fed deseja aumentar a FFR, ele eleva as taxas administradas (IOR e ON RRP rate), o que desloca os pontos finais da curva de demanda para cima. Este deslocamento faz com que a curva de oferta cruze a curva de demanda em um ponto onde a FFR é maior.

Imagem 7: Política monetária com as novas ferramentas

Imagem 7: Política monetária com as novas ferramentas

Nesta nova estrutura, a IOR - inicialmente estipulada para funcionar como um piso para a FFR - passou a funcionar como um teto, e a ON RRP rate foi incorporada no processo para limitar o piso.

_____________________________________________

Nota: as visões expressas no artigo não são necessariamente aquelas do Instituto Mises Brasil.

Comentários (19)

Deixe seu comentário