Economia

O BNDES, a TLP e como José Serra quer impedir uma continuação do Plano Real (de novo)

Não sendo abolido, o BNDES deve ao menos ser trazido à realidade. E a TLP é um começo

O BNDES, a TLP e como José Serra quer impedir uma continuação do Plano Real (de novo)

Não sendo abolido, o BNDES deve ao menos ser trazido à realidade. E a TLP é um começo

Antes do Plano Real, o governo gastava o que não tinha, e então recorria à simples inflação monetária -- no popular, mandava o Banco Central imprimir dinheiro -- para fechar suas contas. À época, o Tesouro podia se financiar diretamente pelo Banco Central.

Tamanha expansão monetária, obviamente, gerou décadas de hiperinflação. (Veja tudo sobre o assunto aqui e aqui).

Até então, o governo não sabia sequer quanto gastava -- pois recorria livremente à impressora de dinheiro --, e esse descalabro que era agravado por diversas políticas que geravam despesas e nem sequer constavam no orçamento.

O Plano Real fez a transição deste mundo ilusório para a realidade.

Além de uma profunda reforma monetária e cambial, o plano também teve como pilar o fechamento de diversas torneiras que geravam despesas não-contabilizadas. Além da privatização de empresas estatais ineficientes, houve também a extremamente importante privatização de bancos estaduais, que eram genuínas usinas de expansão monetária, pois eram utilizados por seus respectivos governos como fonte fácil e farta de financiamento. Estes bancos operavam praticamente sem lei e sob ordens de seus governos estaduais, criando meios de pagamento a rodo apenas para financiar seus descalabros. Os desvalidos de todo o resto do país arcavam com as consequências desta expansão monetária: a destruição do poder de compra da moeda.

Hoje, com os bancos estatais estaduais já praticamente domados, ainda falta lacrar uma das últimas torneiras que restaram no orçamento: o BNDES.

Como funciona o BNDES

O BNDES, quando despido de toda a propaganda ideológica, não passa de uma perniciosa máquina de redistribuição de renda às avessas.

Originalmente, os recursos do BNDES eram oriundos apenas do FAT (Fundo de Amparo ao Trabalhador -- fundo destinado a custear o seguro-desemprego e o abono salarial). Por lei, 40% do FAT é destinado ao BNDES.

E, dado que os recursos do FAT advêm das arrecadações do PIS e do PASEP, na prática os recursos do BNDES eram originados dos encargos sociais que incidem sobre a folha de pagamento das empresas.

Esse dinheiro era então direcionado para as grandes empresas a juros subsidiados.

Este arranjo, por si só, já denotava um grande privilégio. Por que, afinal, as pequenas empresas devem financiar os juros subsidiados das grandes empresas?

O problema é que essa matriz, já ruim, foi alterada para pior a partir de 2009. As leis nº 11.948/09, nº 12.397/11, nº 12.453/11, nº 12.872/13, nº 12.979/14 e nº 13.000/14 autorizaram a União a conceder empréstimos ao BNDES.

Ou seja, se antes o BNDES se financiava exclusivamente via impostos, a partir de 2009 ele passou a se financiar também via repasses diretos do Tesouro, na forma de empréstimos.

Só que, dado que o Tesouro não tem dinheiro sobrando para emprestar ao BNDES, só lhe resta uma saída: o Tesouro tem de se endividar. E ele faz isso emitindo títulos da dívida com o intuito de arrecadar esse dinheiro.

Ou seja: além dos recursos do FAT, o BNDES passou também a contar com repasses diretos do Tesouro, o qual começou a emitir títulos da dívida com o intuito de arrecadar esse dinheiro e repassá-lo para o BNDES.

Consequentemente, o BNDES foi anabolizado. Sua capacidade de fazer empréstimos subsidiados aumentou quase que exponencialmente. Até o início de 2016 -- ano em que ele começou a ser domado -- sua carteira de empréstimos estava em incríveis R$ 675 bilhões.

Os juros do BNDES

O BNDES, portanto, recebe dinheiro do FAT e do Tesouro. Ato contínuo, realiza empréstimos com este dinheiro. E esse empréstimo é pago de volta -- dali a vários anos -- corrigido por uma taxa chamada TJLP (Taxa de Juros de Longo Prazo).

Mas aí surge uma distorção explícita: o Tesouro se endivida pagando taxa SELIC, repassa esse dinheiro ao BNDES, que então o empresta pela TJLP, que é muito menor que a SELIC.

Para se ter uma ideia, quando a SELIC estava em 14,25%, a TJLP estava em 7,50%.

Em termos práticos e simplistas, o Tesouro pegava emprestado R$ 1.000 a 14,25% ao ano, repassava ao BNDES, que então emprestava (majoritariamente para grandes empresas) a 7,50% ao ano. Dali a um ano, quando (e se) o BNDES recebesse o empréstimo quitado, ele devolveria ao Tesouro R$ 1.075. Mas o Tesouro está devendo R$ 1.142,50.

No saldo final, o Tesouro -- ou seja, nós -- paga para emprestar dinheiro para o BNDES.

A TJLP é definida pelo Conselho Monetário Nacional, formado pelas três principais autoridades federais na área econômica: ministro do Planejamento, ministro da Fazenda e presidente do Banco Central. Historicamente, essa taxa sempre foi menor que a SELIC, que é a taxa de juros que o Tesouro paga em seus empréstimos.

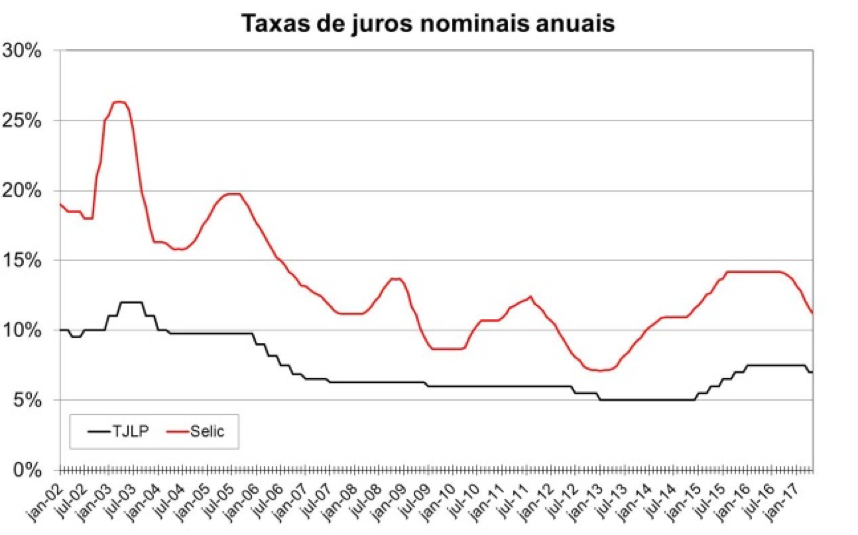

A diferença entre a Taxa SELIC (em vermelho, taxa que o governo paga na sua dívida) e TJLP (em preto, taxa que o BNDES) se transforma em um custo chamado de "subsídio implícito". Recebe esse nome por estar escondido do orçamento. Ele não entra como despesa corrente.

Essa diferença acaba aumentando a dívida pública da mesma maneira que gastos "normais", mas não é declarada. No saldo final, o Tesouro incorreu em um gasto líquido, mas este não consta no orçamento.

O que é a TLP e por que esse é um projeto importante

É para reduzir esta discrepância que está em votação a Medida Provisória 777, que irá substituir gradualmente, ao longo de 5 anos, a atual TJLP pela TLP (Taxa de Longo Prazo).

Na prática, a mudança é muito maior do que apenas retirar o "J" da sigla. A TLP, em vez de determinada por burocratas, será igual à taxa praticada nos títulos do Tesouro IPCA (antigamente chamados de NTN-B). Esta taxa -- e quem opera no Tesouro Direto sabe -- é definida pelo mercado, e não por funcionários públicos.

Consequentemente, o subsídio implícito deixa de assistir, pois o governo estará recebendo a mesma taxa que paga na sua dívida.

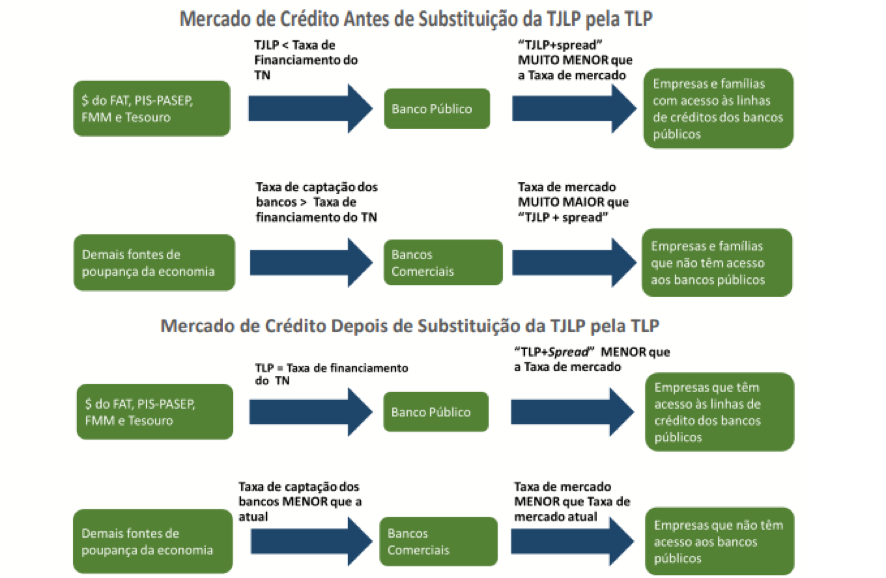

A medida também reduz um pouco as injustiças "em prol dos grandes", como ilustra o gráfico abaixo. Ele mostra como os empresários com acesso ao crédito do BNDES acabam recebendo um belo presente (primeira e terceira linhas), pagando juros muito abaixo da SELIC, ao passo que o "resto" precisa pagar juros muito maiores para bancar a 'meia-entrada' dos privilegiados (segunda e quarta linha).

Fonte: Ministério da Fazenda

Nunca houve almoço grátis. E nem juros baratos artificialmente. Se um grupo tem acesso a juros artificialmente baratos, então a conta só fecha se o outro grupo pagar juros muito maiores para contrabalançar os privilégios do primeiro grupo.

[Nota do Editor: Este é o fenômeno da seleção adversa: os baixíssimos juros cobrados pelo BNDES têm o efeito de fazer uma segmentação do mercado de crédito. Exatamente por cobrar juros tão baixos, o BNDES irá emprestar somente para as empresas que têm o melhor perfil de risco e a maior capacidade de honrar suas dívidas. Consequentemente, os melhores tomadores serão todos capturados pelo BNDES, deixando as outras empresas -- principalmente as pequenas e as médias, que têm risco maior -- para o restante do sistema bancário.

E como o sistema bancário ficará agora apenas "com as sobras", os juros cobrados para estes -- que têm risco maior e histórico de crédito mais duvidoso -- inevitavelmente serão maiores.

Portanto, as pequenas e médias empresas, além de arcarem com a dívida do Tesouro para financiar o BNDES, ainda são expulsas do mercado de crédito pelo próprio BNDES, só conseguindo empréstimos se pagarem juros estratosféricos. (Este fenômeno foi explicado em detalhes neste artigo).]

Com a TLP, os juros do BNDES continuarão menores que os juros bancários, mas a distorção acima tende a diminuir. Longe de ser perfeito, mas já é uma melhoria.

É importante notar que, mesmo após a reforma, os bancos estatais continuarão praticando juros mais baixos do que os privados, pois eles também recebem repasses do Tesouro. Isso, infelizmente, não está sendo atacado. Mas, ao menos, a diferença agora será menor.

De resto, no caso do Tesouro Nacional, um estudo de Marco Bonomo, Luis Bento e Paulo Ribeiro estimou que a nova TLP pode diminuir a dívida pública em 100 bilhões de reais, o que equivale a cerca de 4 anos do Bolsa Família ou 2/3 do rombo nas contas em 2017. Já segundo o Ministério da Fazenda, com a nova taxa, o déficit no Fundo de Amparo ao Trabalhador cairá de R$ 18 para 3 bilhões.

Entra José Serra

Quais são os principais opositores deste projeto? O senador José Serra (PSDB-SP) e as principais lideranças petistas, lideradas por Lindberg Farias (PT-RJ).

A aliança de Serra com petistas não é incoerência nenhuma. Ao contrário: é mera continuidade história.

Serra, ainda na década de 1990, não se entusiasmava com as ideias do Real. Na campanha de 2002 o ex-presidente Itamar Franco declarou:

Serra nunca apoiou o Plano Real. Primeiro, ele nunca compreendeu o Plano Real na sua concepção. O presidente (FHC) pode não querer dizer isso, mas digo com a minha responsabilidade de ex-presidente. Ele faltou com a verdade!

Assim como o Plano Real, a TLP é um importante instrumento para que o Brasil tenha taxas de juros e inflação mais baixas. Ela coloca no orçamento aquilo que deveria estar lá, mas hoje não está.

Em artigo para o jornal O Estado de S. Paulo, Serra declarou:

A "terapia" da TLP é do tipo "curar a doença matando o doente", começando por derrubar maciçamente os já escassos planos de investimentos.

Para começar, o senador parece não ter compreendido que a nova taxa não impede o governo de dar subsídios a empresários. É o que ele parece sugerir quando trata da "derrubada dos planos de investimento". A TLP apenas torna os subsídios mais transparentes e os obriga a aparecerem no orçamento, como ocorreu nas medidas anteriores ao Real.

Com esta nova regra, caso o BNDES queira conceder um empréstimo a uma taxa menor que TLP (ou seja, menor que as taxas da dívida pública), ele deverá buscar aprovação no Congresso Nacional. É o que acontece com todo o resto do orçamento.

O fato é que boa parte das despesas não-contabilizadas antes do Plano Real vinham justamente de operações de crédito fora do orçamento. Elas foram bastante reduzidas, mas ainda continuaram existindo. E são elas que a TLP pretende atacar.

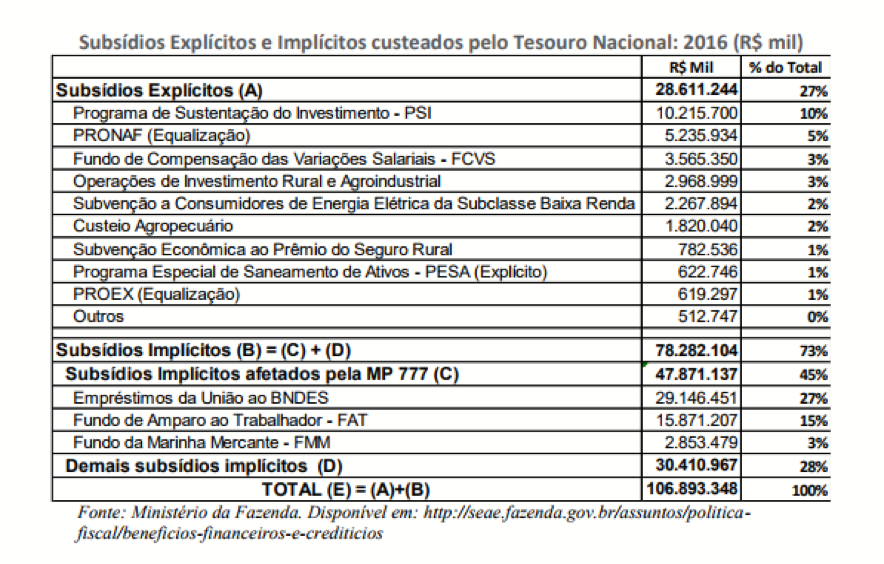

Para entender a magnitude da falta de transparência, no ano passado, R$ 28 bilhões foram gastos em subsídios explícitos, enquanto R$ 78 bilhões foram subsídios implícitos. Para efeito de comparação, o governo brasileiro gastou R$ 27 bilhões no Bolsa Família, equivalente a cerca de um terço dos subsídios implícitos -- o que é natural, dado que estes não disputam espaço no orçamento.

É razoável pensar que, se a nova regra já estivesse em vigor, investimentos de baixo retorno não seriam realizados nos últimos anos. Estádios e obras no exterior são exemplos fáceis.

É essencial notar que, ao contrário do que Serra sugere, o BNDES poderia até receber mais recursos do estado para emprestar. A diferença é que, politicamente, não seria tão fácil quanto hoje.

A TLP, na prática, retira essa decisão do estamento burocrático (e de empresários corruptos que o financiam e influenciam). E as despesas públicas voltam a ser discutidas abertamente no congresso. De novo, nada perfeito, mas melhor do que já é hoje.

A alternativa é voltar ao BNDES do segundo mandato de Lula e de todo o período Dilma, cujas políticas foram diretamente responsáveis por gerar inflação, deterioração das contas do governo, aumento dos juros, e ineficácia da política monetária. (Veja tudo isso neste artigo).

Para isso, Serra e os petistas trabalham firme.

* Uma versão deste artigo foi originalmente publicada no site do Mercado Popular

________________________________________

Leia também:

Por que o BNDES deve ser abolido

As empresas que mais recebem verba do BNDES, e seus maiores escândalos

20 obras que o BNDES financiou em outros países

Comentários (65)

Deixe seu comentário