Economia

Seis mitos econômicos que se recusam a morrer - e que seguem destruindo a sua riqueza

Você acredita em algum deles?

Seis mitos econômicos que se recusam a morrer - e que seguem destruindo a sua riqueza

Você acredita em algum deles?

Somos continuamente bombardeados por um grande número de mitos econômicos, os quais distorcem a noção do público a respeito de problemas importantes e nos levam a aceitar políticas governamentais perigosas e frágeis.

Aqui estão os seis principais.

Mito #1

Déficits são a causa da inflação de preços; déficits não têm nada a ver com a inflação de preços.

A norma é sempre haver déficits nominais no orçamento do governo federal. Déficits orçamentários significam que o governo federal está gastando mais do que está arrecadando em impostos.

Sempre que a mídia divulga o mais recente número do déficit orçamentário do governo federal, a reação invariável do partido que está fora do poder, qualquer que seja ele, é denunciar esses déficits como sendo a causa da carestia perpétua. E a reação invariável de qualquer que seja o partido que está no poder é a de alegar que déficits orçamentários não têm nada a ver com a inflação.

Ambas as declarações antagônicas são mitos.

Quando o governo gasta mais do que arrecada e incorre em um déficit orçamentário, essa diferença entre gastos e arrecadação pode ser financiada de duas maneiras.

Se o déficit for financiado pela venda de títulos do Tesouro ao público (como ocorre por meio do Tesouro Direto), então os déficits não são inflacionários. Nenhum dinheiro novo está sendo criado; o público e as empresas simplesmente tiram dinheiro de seus depósitos bancários para pagar pelos títulos, e o Tesouro, então, gasta esse dinheiro. O dinheiro simplesmente foi transferido do público para o Tesouro, que então gastará esse dinheiro com outros membros do público.

Por outro lado, se o déficit for financiado pela venda de títulos ao sistema bancário, então todo o sistema se torna inflacionário. Neste arranjo, os títulos do Tesouro são majoritariamente comprados por uma lista exclusiva de bancos privilegiados, os chamados dealers primários. Estes bancos privilegiados compram títulos do Tesouro por meio de uma pura e simples criação de dinheiro.

Mais especificamente, por meio de um processo complexo chamado de "reservas fracionadas", o Banco Central possibilita que os bancos criem dinheiro do nada e o repassem ao Tesouro. Esse novo dinheiro criado do nada, e agora na forma de depósitos bancários, será repassado ao Tesouro e em seguida gasto pelo governo, entrando permanentemente na corrente de gastos da economia, aumentando preços e causando inflação.

Assim, o governo e o sistema bancário que ele controla acabam, na prática, "imprimindo" dinheiro novo para pagar pelo déficit federal. Isso é totalmente inflacionário.

Logo, déficits são inflacionários quando são financiados pelo sistema bancário; eles não são inflacionários quando são financiados pelo público.

Mas toda essa relação nem sempre é direta. Por exemplo, se o sistema bancário criar dinheiro para comprar os títulos do Tesouro, mas em seguida vender ativos para seus correntistas em igual montante (como CDBs, quotas em fundos de investimento, LCIs, LCAs ou mesmo os próprios títulos do Tesouro), essa segunda operação anula o efeito inflacionário da primeira. Quando correntistas compram ativos bancários, dinheiro que estava em sua conta-corrente é "apagado" e repassado para o próprio caixa dos bancos. Desta forma, a mesma quantidade de dinheiro que entrou na economia via déficits orçamentários acabou sendo retirada do público.

Portanto, não é possível, a priori, dar um veredicto claro e direto sobre os déficits orçamentários do governo: eles podem ou não gerar inflação -- tudo vai depender de como eles serão financiados.

Mito #2

Déficits orçamentários não afetam o investimento privado

Não importa como os déficits orçamentários serão financiados, se com criação de dinheiro pelos bancos ou diretamente pelo público (ver Mito #1): no final, eles sempre afetam e reduzem o investimento privado, um efeito conhecido como crowding-out.

O primeiro caso é direto e fácil de ser visto: se a população e as empresas estão direcionando sua poupança para bancar os gastos do governo, e não para financiar investimentos produtivos, então o investimento privado está sendo diretamente afetado pelos déficits orçamentários do governo.

Os déficits do governo estão desviando a poupança da população para os gastos improdutivos do governo, levando a um crowding-out do investimento produtivo, gerando dificuldades cada vez maiores para melhorar ou até mesmo para manter o padrão de vida do público, no longo prazo.

A lógica nos diz que, se a poupança vai para os títulos do governo, vai haver necessariamente menos poupança disponível para o investimento produtivo, e as taxas de juros serão maiores do que seriam sem os déficits.

Já se os déficits do governo são financiados pela venda de títulos do Tesouro aos bancos -- ou seja, por uma inflação monetária feita pelo sistema bancário em conjunto com o Banco Central --, todo o efeito será indireto: esse novo dinheiro "impresso" pelo governo vai diluir o poder de compra de todo o dinheiro em posse da população, gerando um acelerado aumento de preços. E isso não só irá desarrumar toda a economia, como também irá desestimular investimentos produtivos.

Quando um empreendedor faz um investimento voltado para o longo prazo, o mínimo que ele tem de saber é como será o poder de compra da moeda no futuro. Se ele não tiver ideia de quanto valerá a moeda lá no futuro, ele não conseguirá estimar quais serão são custos e suas receitas. Consequentemente, ele não conseguirá nem sequer estimar se terá lucro ou prejuízo.

Planejar para o longo prazo tendo em mente uma inflação futura de 3% ao ano é totalmente diferente de planejar tendo em mente uma inflação futura de 10% ao ano. Os tipos de investimentos que são lucrativos em cada um desses cenários são totalmente distintos.

Se você prevê uma inflação continuamente alta no futuro, então você irá se concentrar em projetos de curto prazo; projetos que visam ao futuro mais imediato. Você não irá fabricar máquinas e equipamentos; não irá ampliar suas instalações industriais. Você irá se dedicar a fabricar bens de consumo simples e triviais (como pirulitos e chicletes) que dão retorno mais imediato. Com inflação em alta, fazer investimento de longo prazo torna-se extremamente arriscado.

Adicionalmente, neste cenário, a maior preocupação de investidores e empreendedores passa a ser a de se proteger da perda do poder de compra da moeda. Torna-se mais sensato dedicar mais tempo especulando no mercado financeiro e comprando títulos do governo indexados pela inflação. Consequentemente, os investimentos produtivos caem. E aí o crescimento econômico vai junto.

Por fim, vale ressaltar que déficits orçamentários sempre geram o temor de que o governo irá elevar impostos no futuro. Contas desarranjadas não duram por muito tempo. Se o orçamento do governo está deficitário, o empreendedor sabe que o ajuste futuro muito provavelmente será via aumento de impostos. E aumento de impostos sempre gera custos adicionais às empresas, mudando totalmente o cenário no qual elas basearam seus planos de investimentos.

Empresas planejam a longo prazo. Investimentos produtivos são investimentos de longo prazo. Um aumento-surpresa de impostos gera custos adicionais no longo prazo e altera totalmente o cenário no qual as empresas inicialmente basearam seus planos de investimentos. Elementos como previsibilidade, facilidade de empreender e custo tributário são cruciais. Mudanças abruptas alteram todo o planejamento das empresas e inibem seus investimentos. Como investir quando não se sabe nem como serão os impostos no futuro?

Portanto, qualquer que seja a forma com que você encare os déficits orçamentários, eles causam graves problemas econômicos. Independentemente da maneira como são financiados, eles sempre afetarão diretamente os investimentos privados.

Mito #3

Aumentar impostos é a maneira correta de acabar com os déficits.

Aqueles que estão corretamente preocupados com os déficits orçamentários do governo, infelizmente oferecem uma solução inaceitável: aumentar impostos.

Curar os déficits por meio de um aumento de impostos é o equivalente a curar uma bronquite com um tiro na cabeça. A "cura" é bem pior do que a doença.

O primeiro motivo pelo qual não se deve aumentar impostos para acabar com déficits é simples e direto: aumentar impostos simplesmente dará mais dinheiro ao governo; e quanto mais dinheiro o governo recebe, mais ele aumenta seus gastos

Essa é a reedição da Lei de Parkinson, em homenagem ao professor Cyril Northcote Parkinson, que afirmou que, em uma burocracia estatal, "os gastos sobem de encontro à receita."

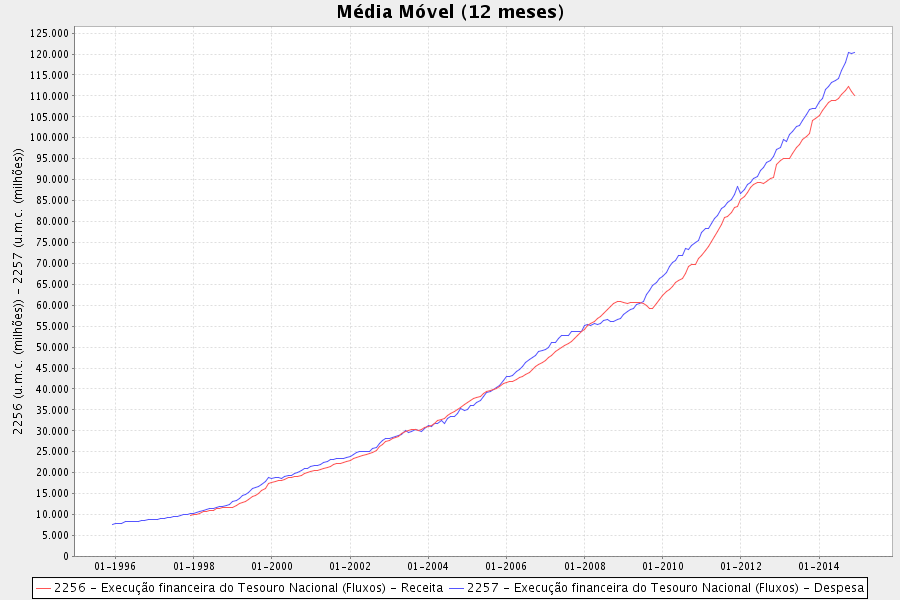

Com efeito, sempre que o governo eleva impostos, ele concomitantemente eleva seus gastos correntes. Os gastos do governo sempre sobem junto com o aumento das receitas. E isso é uma empiria observada ao redor do mundo. Veja o gráfico para o Brasil (valores nominais mensais):

Fonte: Banco Central

O gasto público sempre cresce concomitantemente à receita, como mostra o gráfico acima. Não há nenhum motivo para crer que "desta vez será diferente", e que um aumento dos impostos será efetivo em cobrir o rombo nas contas públicas.

Ademais, todo aumento de impostos inevitavelmente se traduz em mais benesses para políticos e burocratas, sem nenhum benefício líquido para o povo, que agora estará com menos dinheiro no bolso. Não há absolutamente nenhum motivo para crer que um aumento de impostos será direcionado exclusivamente para o fim anunciado, qualquer que seja ele.

Para agravar, se o governo arrecada mais e consequentemente gasta mais, isso significa que sua burocracia, suas regulamentações e seu quadro de funcionários estão inchando. O peso da burocracia estatal está aumentando. E isso, por definição, leva a uma redução da participação do setor privado na economia. Com mais burocratas, mais burocracia e mais regulamentações há menos facilidade para o empreendedorismo e, consequentemente, menos geração de riqueza. Isso, por si só, é totalmente contrário à ideia de estimular o crescimento econômico.

No entanto, mesmo ignorando-se toda essa realidade, ainda resta uma pergunta a ser feita àqueles que defendem aumento de impostos como forma de curar os déficits: por que alguém deveria acreditar que um imposto é melhor que um aumento de preços?

É verdade que a inflação é uma forma de tributação; mas, ao menos com inflação, as pessoas ainda estão colhendo alguns benefícios da troca. Se o preço do pão vai para $20, isso é lamentável, mas ao menos você ainda pode comer o pão. Por outro lado, se os impostos sobem, seu dinheiro é expropriado para os benefícios de políticos e burocratas, e você não ganha absolutamente nada em troca, ficando sem receber nenhum serviço ou benefício.

O único resultado é que o dinheiro dos produtivos será confiscado para o benefício de uma burocracia que irá utilizar parte desse dinheiro confiscado em prol de seus apaniguados, piorando a situação.

A única cura eficiente para os déficits é simples, porém quase nunca mencionada: cortar o orçamento federal. Como e onde? Em qualquer lugar e em todo o lugar.

Mito #4

Há um trade-off entre desemprego e inflação

Um dos mais discutidos tópicos da macroeconomia moderna é o suposto trade-off entre inflação de preços e desemprego: a ideia é que quando há mais inflação, há uma queda no desemprego; e quando há uma redução na inflação, há um aumento no desemprego.

A curva de Phillips se tornou, de certa maneira, o esteio da política monetária moderna desde a década de 1960, quando os ganhadores do Nobel Paul Samuelson e Robert Solow apresentaram a curva como se ela fosse um "cardápio" de escolhas politicamente exploráveis: ou você tem inflação de preços alta e baixo desemprego, ou você tem inflação de preços baixa e alto desemprego, ou você fica com uma escolha do meio, entre esses dois extremos.

Bem assim, à la carte.

Os economistas Milton Friedman e Edmund Phelps contestaram essa interpretação ingênua, de modo que, desde então, essa contestação adquiriu tração e se estabeleceu firmemente no cenário do debate público. Friedman e Phelps explicaram que esse dilema entre inflação e desemprego era apenas um fenômeno de curto prazo: quando políticas monetárias expansionistas -- juros artificialmente baixos e crédito farto -- geram uma inesperada inflação de preços, o emprego pode ser estimulado apenas se os salários aumentarem mais lentamente do que todos os outros preços da economia.

Nesse caso, os custos relativos da mão-de-obra diminuem -- enquanto as receitas das empresas ainda estão aumentando -- e mais pessoas podem ser empregadas como consequência.

No longo prazo, no entanto, à medida que as expectativas quanto à inflação futura vão se ajustando -- fazendo com que trabalhadores e sindicatos exijam reajustes salariais de acordo com as taxas de inflação --, o efeito positivo da inflação sobre o desemprego deixa de existir.

A verdade é que Friedman e Phelps, longe de terem feito uma grande descoberta, simplesmente ressuscitaram uma visão que havia predominado no debate econômico durante um longo período: a ideia de que o desemprego é um fenômeno que, em última instância, depende de fatores econômicos reais, como o ambiente político e institucional, especialmente em relação ao mercado de trabalho. O próprio Ludwig von Mises também tinha essa visão, sendo que ele apropriadamente rotulava um aumento prolongado no desemprego de desemprego institucional.

Com efeito, a inflação, mesmo que ela reduza o desemprego no curto prazo ao fazer com que os preços aumentem bem mais que os salários (portanto reduzindo os salários reais), vai apenas criar mais desemprego no longo prazo. Em algum momento, os salários passarão a subir junto com a inflação. E toda inflação inevitavelmente traz recessão e desemprego em seu rastro, como explicado acima: inflação de preços em alta inibe investimentos produtivos e, com isso, afeta o crescimento econômico e, consequentemente, o emprego.

Toda a relação entre inflação, atividade econômica e desemprego para o Brasil foi explicitada em detalhes neste artigo: o desemprego disparou exatamente após a inflação de preços ter aumentado fortemente. Depois de mais de duas décadas de inflação, estamos agora vivendo esse "longo prazo."

Por fim, acreditar que inflação estimula o emprego é o equivalente a dizer: "Puxa, ano que vem meu custo de vida estará 10% maior. Exatamente por isso vou contratar uma faxineira, uma cozinheira, um motorista e um professor particular para meus filhos". Tem lógica?

Mito #5

Desvalorizar o câmbio ajuda a indústria e promove exportações

Segundo os desenvolvimentistas, uma desvalorização cambial gera dois efeitos benéficos para a economia: ela encarece os preços dos bens estrangeiros, o que reduz suas importações e, consequentemente, diminui a concorrência sobre a indústria nacional; e faz com que os bens nacionais fiquem mais baratos para os estrangeiros, o que aumentaria as exportações.

Como efeito colateral, as importações mais caras fariam com que a população nacional passasse a consumir mais produtos produzidos nacionalmente, o que aumentaria duplamente as vendas das indústrias nacionais.

A teoria acaba aí. Agora vem a prática para desmoralizá-la.

Em primeiro lugar, os efeitos de uma desvalorização não podem ser completamente isolados do resto da economia. Uma moeda desvalorizada significa, por definição, uma moeda que perdeu poder de compra. E uma moeda com menos poder de compra significa preços mais altos e renda menor para a população. E renda menor significa que a demanda por bens de consumo diminui. E isso, também por definição, irá afetar todo o setor industrial e atacadista. Afeta toda a cadeia produtiva, que entra em contração e gera o efeito contrário ao imaginado pelos desenvolvimentistas.

Portanto, uma moeda desvalorizada não pode, ao contrário do que afirmam os desenvolvimentistas, estimular o consumo interno e impulsionar as indústrias nacionais.

Mas há outra encrenca.

No mundo globalizado em que vivemos, vários exportadores são também grandes importadores. Para fabricar, com qualidade, seus bens exportáveis, eles têm de importar máquinas e matérias-primas de várias partes do mundo. E elas também têm de comprar, continuamente, peças de reposição.

Se a desvalorização da moeda fizer com que os custos de produção aumentem -- e irão aumentar --, então o exportador não mais terá nenhuma vantagem competitiva no mercado internacional.

Portanto, uma desvalorização afeta a demanda interna pelos bens industriais e afeta também os custos de produção da indústria. Difícil imaginar uma combinação pior.

Por tudo isso, e contrariamente à conclusão dos economistas convencionais e do público leigo, uma desvalorização frequentemente resultará em uma redução das exportações, em uma estagnação (ou mesmo contração) do setor industrial e, pior ainda, na deterioração do poder de compra da população como um todo, reduzindo seu padrão de vida.

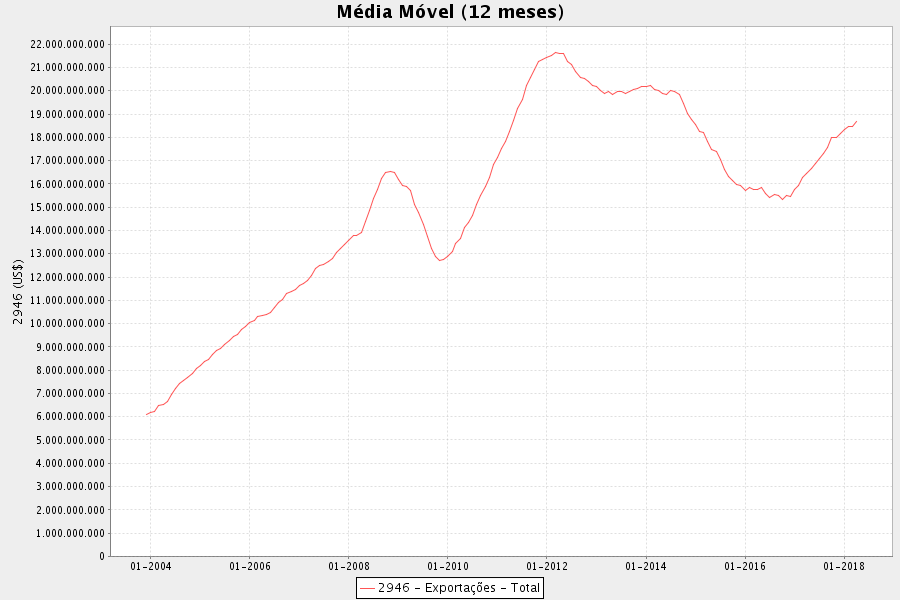

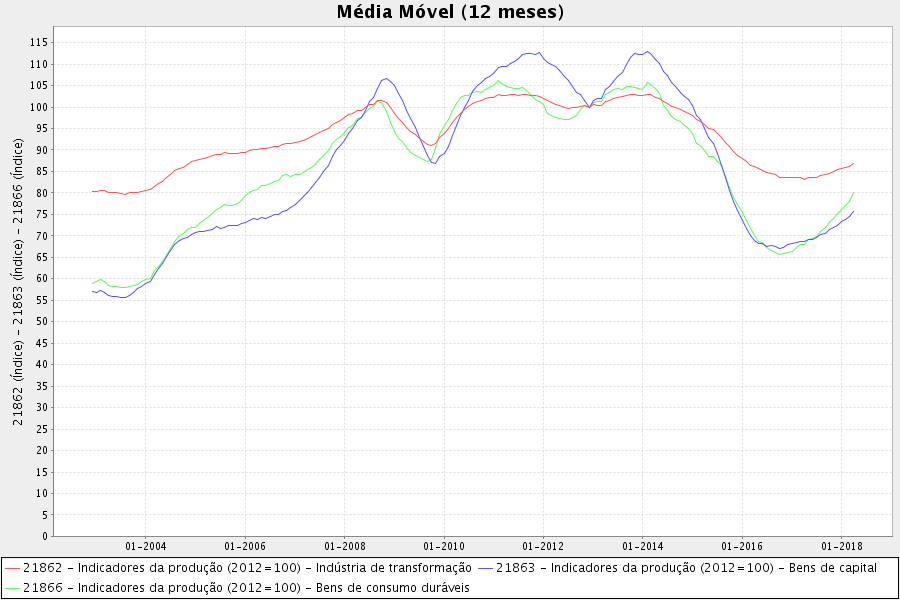

A seguir, a evolução do câmbio, das exportações e da produção industrial durante os últimos 13 anos:

Evolução do preço do dólar em reais desde janeiro de 2003

Evolução das exportações

Evolução da produção da Indústria de Transformação (linha vermelha), da Indústria de Bens de Capital (linha azul), e da Indústria de Bens de Consumo Duráveis (linha verde)

Como mostra a empiria -- que apenas comprova a teoria --, a desindustrialização no Brasil chegou ao auge justamente no período em que a moeda mais se desvalorizou.

E, exatamente ao contrário do que defendem os economistas desenvolvimentistas, é justamente quando o câmbio está se apreciando (como ocorreu de 2003 a 2008, e de 2010 a 2011) que as exportações aumentam e a indústria se expande. E é justamente quando o câmbio se desvaloriza (2009, e 2012 até o final de 2015), que as exportações caem e a indústria encolhe.

Mito #6:

Queda de preços é algo impensável, e causaria uma catastrófica depressão.

A memória parece ser curta. Do início da Revolução Industrial, em meados do século XVIII, até o início da Segunda Guerra Mundial, os preços nos países desenvolvidos geralmente caíam, ano após ano. Um cenário de deflação de preços anual era a norma no mundo, especialmente nos EUA, entre 1865 e 1913 (ano da criação do Fed). Foi também nessa época que o país mais cresceu em termos anuais

Isso porque um contínuo aumento da produtividade, gerado pelo livre mercado, levou a uma queda nos preços. E dado que os custos de produção caíam junto com os preços de venda, os investimentos aumentavam normalmente. Em geral, os salários permaneceram constantes ao passo que o custo de vida caiu -- de tal forma que os salários "reais", ou o padrão de vida de todos, aumentou constantemente.

Vale enfatizar: o segredo está na produtividade. Com o aumento da produtividade e da eficiência dos métodos de produção, os custos podem cair proporcionalmente mais que os preços, tornando qualquer empreendimento lucrativo, mesmo com queda de preços.

Em um cenário de deflação de preços generalizada, ter lucros pode ser ainda mais fácil, pois, ao contrário do que ocorre hoje, os custos de produção também estariam caindo. E, com a correta adoção de economias de escala e métodos produtivos mais eficientes, os custos cairiam ainda mais que os preços, garantindo altos lucros.

Não há nada de terrível se ter preços em queda. Queda de preços é justamente o que ocorre em uma economia de mercado em que haja concorrência e um contínuo aumento da oferta de bens e serviços. Todos nós consumidores gostamos quando os preços das coisas ficam mais baratos.

Ademais, se uma redução de preços contínua levasse a uma depressão permanente, o setor tecnológico já teria desaparecido. Deflação de preços é a norma neste setor. Os preços de câmeras, notebooks, smartphones, televisões etc. só caem. E ainda assim as empresas desses ramos só lucram.

Mas mesmo aquelas pessoas que aceitam essa lógica, ainda assim insistem em dizer que, se as pessoas sabem que os preços cairão continuamente, então elas irão postergar ao máximo seu consumo, esperando tudo ficar mais barato. Consequentemente, com o consumo em queda, toda a economia entraria em depressão. Na prática, essas pessoas estão dizendo que, entre comprar hoje ou postergar a compra em 5 anos, quando os preços estarão menores, todos optarão pela segunda alternativa.

Só que, em primeiro lugar, não há nenhuma evidência de que uma queda nos preços faça com que as pessoas posterguem suas compras. Se isso de fato ocorresse, ninguém jamais compraria televisões, smartphones, câmeras, notebooks e demais apetrechos eletrônicos, pois sabemos perfeitamente bem que tais itens estarão mais baratos e com ainda mais qualidade no ano que vem. O que ocorre na realidade é que as pessoas acabam comprando uma grande quantidade de todos esses itens.

As pessoas compram coisas quando necessitam delas, e levam em consideração a tendência dos preços (afinal, ninguém pode adiar compras para sempre).

Em segundo lugar, e isso é ainda mais importante, o ser humano sempre irá preferir ter um bem hoje a ter esse mesmo bem apenas no futuro distante. Isso é o básico da teoria da preferência temporal. Logo, sempre que possível, consumidores preferem consumir no presente. Além de você não poder postergar sua demanda por alimentos, roupas, moradia e alguns outros bens, há também o fato de que você não necessariamente irá adiar sua aquisição de um bem hoje só porque ele estará mais barato daqui a uma ano. Porque mesmo comprando-o hoje a um preço maior, você sabe que seu poder de compra será maior no futuro. E isso muda tudo.

Se você vive em um ambiente em que os preços estão caindo, você sabe que seu poder de compra futuro será maior que o atual. Mesmo sabendo que um carro estará $3.000 mais barato daqui a dois anos, você ainda assim irá comprá-lo hoje, pois sabe que daqui a dois anos seu dinheiro estará valendo mais. Não obstante seu gasto de hoje, você terá maior poder de compra para aquisições futuras. É justamente o fato de você saber que terá maior poder de compra no futuro o que não irá restringir seu consumo presente.

Ao contrário até: é bem possível que o consumo presente possa aumentar.

De resto, não há evidências de que queda nos preços afete a confiança das empresas. Se uma queda de preços realmente afetasse a confiança das empresas, nenhuma empresa jamais iria empreender no ramo tecnológico.

As empresas investem naqueles setores em que acreditam ser possível ter lucro, e o lucro está muito mais relacionado a custos do que a preços de venda. Se os custos estiverem caindo, não haverá problemas se os preços também caírem.

Em um cenário de deflação de preços, os preços

cairiam, mas os custos também cairiam.

Custos são preços. Eles também estão embutidos na queda.

Com o aumento da produtividade e da eficiência dos métodos de produção, os

custos podem cair proporcionalmente mais que os preços, tornando qualquer

empreendimento lucrativo, mesmo com queda de preços.

Deflação de preços, longe de trazer uma catástrofe, é a marca tradicional de um crescimento econômico sadio e dinâmico.

Comentários (89)

Deixe seu comentário