Economia

Bizarrice européia: taxas de juros negativas restringem empréstimos e afetam bancos e empresas

Bizarrice européia: taxas de juros negativas restringem empréstimos e afetam bancos e empresas

Repetindo: em vez de pagar para obter um empréstimo, o banco cobra para obter um empréstimo.

Por enquanto, as taxas de juros negativas incidirão apenas sobre clientes corporativos, incluindo gerentes de fundos de investimento e fundos de pensão, que mantiverem depósitos em determinadas moedas estrangeiras, dentre elas o euro. Mas, algumas semanas atrás, o RBS já notificou mais de um milhão de pequenos empreendedores que têm conta no banco de que eles também poderão ser cobrados caso o Banco Central da Inglaterra reduzisse a taxa básico de juros -- que hoje está em 0,25% -- para território negativo.

Especialistas já estão alertando que essa inédita medida do RBS irá "disparar alarmes" entre os pequenos empreendedores e demais clientes comuns, podendo desencadear em uma clássica corrida bancária caso o Banco Central da Inglaterra jogue os juros para território negativo.

Na Alemanha, a situação está ainda pior: dois grandes bancos já estão praticando taxas de juros negativas sobre depósitos acima de 100.000 euros. E não só de empresas, mas também de pessoas físicas.

Embora taxas de juros negativas tenham se tornado comuns na Europa e mesmo no Japão, elas ainda não foram expandidas, em grande escala, para as contas bancárias dos clientes. Por exemplo, o Banco Central Europeu, o Banco Central da Suíça, o Banco Central da Suécia, o Banco Central da Dinamarca e o Banco Central do Japão instituíram taxas de juros negativas sobre toda e qualquer quantidade de dinheiro que os bancos comerciais desses países depositam nos respectivos Bancos Centrais. Isso significa que os bancos comerciais desses países têm de pagar para depositar seu dinheiro em seus respectivos Bancos Centrais. Mas os correntistas, até então, estavam isentos disso.

Aparentemente, não mais.

Na zona do euro, desde que o Banco Central Europeu (BCE) reduziu a taxa básica de juros em março para menos 0,4% (- 0,4%), os bancos já pagaram um total de aproximadamente 2,64 bilhões de euros para manter seus fundos depositados no BCE. Essa prática está afetando diretamente os lucros dos bancos, como mostra essa reportagem do Financial Times.

Não é de se estranhar que os bancos europeus estejam em dificuldades financeiras, com alguns correndo sérios riscos de quebra.

E com os banqueiros centrais da Europa ameaçando novos cortes de juros, instituições financeiras privadas estão explorando uma possibilidade de contornar essas cobranças: converter os dígitos eletrônicos depositados no BCE -- sobre os quais incidem os juros negativos -- em cédulas de dinheiro, e então guardar essas cédulas em instituições não-bancárias, como cofres.

A ideia de manter pilhas de dinheiro vivo guardadas dentro de cofres de alta segurança parece saída de uma trama de um filme antigo, mas já está acontecendo na Europa moderna. Como descreve esta reportagem, a companhia de seguros alemã Munich Re já colocou dezenas de milhões de euros em um cofre de alta segurança a um "custo aceitável". O Commerzbank, o segundo maior banco da Alemanha, está considerando uma opção similar.

A coisa simplesmente não faz sentido

Em tese, o objetivo do BCE ao jogar a taxa básica de juros em território negativo -- e, com isso, cobrar dos bancos que deixam dinheiro depositado no BCE -- é estimular que eles emprestem esse dinheiro para pessoas e empresas.

Só que há várias falhas neste raciocínio.

1) Comecemos pelo óbvio: é impossível os bancos não terem dinheiro depositado no Banco Central. O dinheiro que os bancos mantêm depositado no BCE constitui sua reserva bancária, um item que faz parte da base monetária. Toda e qualquer transação eletrônica -- em que os dígitos eletrônicos são movimentados de uma conta bancária do Banco A para outra conta bancária do Banco B -- é compensada pelo Banco Central por meio das reservas bancárias. O Banco Central retira dígitos eletrônicos das reservas do Banco A e transfere esses dígitos para as reservas do Banco B. No total, a quantidade de reservas bancárias não se alterou.

Mesmo que as taxas negativas estimulassem os bancos a emprestar, esse dinheiro seria, na melhor das hipóteses, transferido de um banco (o banco da pessoa que pegou o empréstimo) para outro banco (o banco da pessoa que foi paga pelo tomador de empréstimo). No geral, a quantidade de dinheiro nas reservas bancárias continuaria a mesma.

Portanto, é impossível os bancos europeus saírem emprestando dinheiro a rodo de forma a reduzir suas reservas bancárias (que é a intenção do BCE). O dinheiro que sai de um banco termina em outro banco. A quantidade total de reservas bancárias permanece a mesma.

2) Empréstimos bancários dependem da capacidade e disposição do banco em emprestar dinheiro, e do histórico de crédito e da disposição do tomador de empréstimo em se endividar. Se o banco estiver descapitalizado, ou se as pessoas e empresas estiverem endividadas, ou mesmo se o banco acreditar que as pessoas e empresas não terão capacidade de quitar o empréstimo (porque as expectativas quanto ao futuro da economia não são animadoras), não haverá empréstimos.

3) Uma taxa de juros negativa imposta pelo Banco Central sobre as reservas bancárias aumenta os custos operacionais dos bancos. (Como dito acima, desde março, os bancos europeu já gastaram 2,64 bilhões de euros apenas para manter seus fundos depositados no BCE). Custos operacionais mais altos reduzem os lucros dos bancos. Lucros menores afetam seu capital (patrimônio líquido). E bancos descapitalizados não concedem empréstimos. Isso não apenas é uma questão contábil como também é uma regra imposta pelo Comitê da Basiléia.

Portanto, a imposição de juros negativos sobre os bancos é uma medida que afeta diretamente sua capacidade de emprestar dinheiro, e não uma medida que estimula mais empréstimos.

Adicione a isso o fato de que as expectativas quanto ao futuro da economia européia não são animadoras e também o fato de que as pessoas seguem endividadas, e ficará fácil entender por que taxas de juros negativas acabam desestimulando ainda mais novos empréstimos.

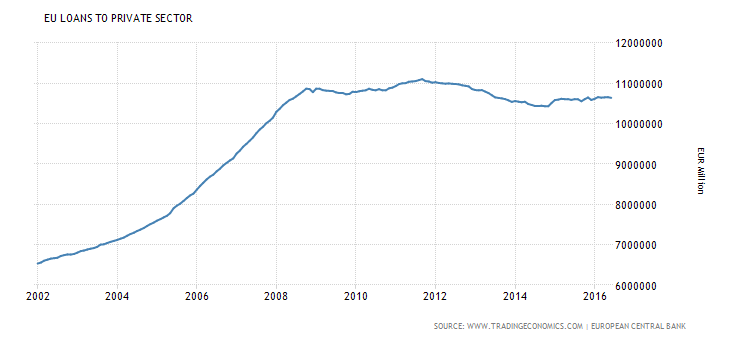

O gráfico a seguir mostra a evolução dos empréstimos bancários na Europa. Ele resume tudo.

Por tudo isso, é realmente um mistério por que o Banco Central Europeu acredita que adotar uma política que afeta o capital dos bancos e torna sua atividade menos lucrativa irá estimular a concessão de empréstimo. E quando se entende que não há como os bancos se livrarem de suas reservas bancárias, o raciocínio do BCE fica ainda mais bisonho.

Para coroar, vale ressaltar que qualquer movimento significativo dos bancos para converter as reservas bancárias depositadas no BCE em dinheiro vivo irá solapar o próprio objetivo do BCE, que é o de estimular novos empréstimos. Com os bancos operando com dinheiro vivo, todo o mecanismo das reservas fracionárias é interrompido.

A menos, é claro, que os governos proíbam transações com dinheiro vivo. E, não coincidentemente, já está se formando um movimento orquestrado visando exatamente a este fim.

O mundialmente famoso economista Kenneth Rogoff, professor de Harvard e ex-membro do FMI, acabou de publicar um livro pavorosamente intitulado The Curse of Cash (A maldição do dinheiro vivo). O livro vem colhendo elogios efusivos de gente como Ben Bernanke, Alan Blinder e Michael Woodford. Em seu livro, Rogoff simplesmente defende a abolição de todo e qualquer dinheiro em espécie, e não apenas de cédulas de alto valor nominal. Embora admita que usar dinheiro vivo tenha algumas vantagens, Rogoff apresenta a fantástica alegação de que o grosso do dinheiro vivo é utilizado para facilitar a evasão de impostos e para financiar atividades ilegais, como tráfico de seres humanos e terrorismo.

Ah, sim, Rogoff também argumenta que uma economia sem dinheiro em espécie deixaria a política monetária mais eficiente, impedindo que as pessoas retirassem dinheiro dos bancos sempre que os banqueiros centrais -- aconselhados por economistas sagazes como Rogoff -- decidissem que a taxa de juros ótima para uma economia tem de ser profundamente negativa.

Conclusão

Ao passo que na Europa e no Japão os Bancos Centrais instituíram taxas de juros negativas sobre toda e qualquer quantidade de dinheiro que os bancos comerciais desses países depositam em seus respectivos Bancos Centrais, nos EUA, o Fed está pagando juros sobre toda e qualquer quantidade de dinheiro que os bancos comerciais americanos depositem nele.

Os bancos americanos, por enquanto, não apresentam riscos de solvência. Mas nada garante que eles também não imponham taxas de juros negativas para seus clientes.

O fato é que a guerra ao dinheiro em espécie está bem avançada na Europa e está chegando aos EUA. Alternativas como o Bitcoin se tornam bastante atraentes.

_______________________________________

Leia também:

A era da insanidade - um resumo das medidas surrealistas dos Bancos Centrais mundiaisOs Bancos Centrais mundiais são hoje a principal fonte de risco e instabilidade à economia mundial

As taxas de juros negativas na Europa sinalizam a aproximação de uma profunda crise econômica

_______________________________________

Joseph Salerno, vice-presidente acadêmico do Mises Institute, professor de economia da Pace University, e editor do periódico Quarterly Journal of Austrian Economics.

Mike Shedlock, orientador de investimentos da SitkaPacific Capital Management.

Leandro

Roque, editor e tradutor do site do Instituto Ludwig von

Mises Brasil.

Comentários (93)

Deixe seu comentário