Economia

A era da insanidade - um resumo das medidas surrealistas dos Bancos Centrais mundiais

A era da insanidade - um resumo das medidas surrealistas dos Bancos Centrais mundiais

Iniciado oficialmente em 1971, após o fim do vínculo do dólar ao ouro, o grande experimento dos bancos centrais tem gerado excessos recorrentes nos mercados financeiros e não há sinal algum indicando que cessará em breve.

Enquanto no Brasil não conseguimos vislumbrar a mais mínima chance de uma taxa de juros de apenas um dígito, os bancos centrais de países desenvolvidos enfrentam o dilema de taxas em zero ou até negativas -- juros de um dígito, jamais, isso seria suicídio.

E nesse processo, o Federal Reserve (Fed), o Banco Central Europeu (BCE) e companhia descarregam munição pesada, inédita, sem precedentes e tudo sem nenhum respaldo da teoria econômica, baseada unicamente no medo da deflação, de os mercados derreterem e de o sistema eclodir.

O cataclismo financeiro que deve ser evitado a todo custo.

Janet Yellen, a presidente do Fed, não retira nenhuma opção de cima da mesa; juros negativos podem ser adotados nos EUA sim. Mario Draghi, do Banco Central Europeu, promete fazer "tudo o que for necessário". Haruhiko Kuroda, do Banco Central do Japão, jura combater a deflação até as últimas consequências.

E o restante dos banqueiros centrais dança conforme a música: juros abaixo de zero, quantitative easing, compra de diversos ativos em larga escala.

A extraordinária liquidez injetada no sistema de alguma forma acaba se manifestando. Cedo ou tarde, aparecem os sintomas decorrentes das políticas monetárias não-convencionais implantadas, especialmente, desde a crise financeira de 2008.

As distorções nos preços dos ativos abundam. A magnitude das ações dos bancos centrais assombra cada vez mais. As economias patinam e o mercado laboral preocupa. Mas, a despeito de tudo o que foi feito, os índices de preços ao consumidor não registram aumentos expressivos. O que é pior -- na visão dos banqueiros centrais --, em vários países o fantasma da deflação teima em não sumir.

Mas não se preocupem, defendem eles, está tudo sob controle. Eles sabem o que estão fazendo. Será que sabem mesmo?

Vejamos alguns fatos surreais da economia mundial atual que talvez nos façam, pelo menos, levantar alguns pontos de interrogação.

As políticas não convencionais: taxa básica de juros, QEs e balanços dos bancos centrais

1) Há 35 países com taxas de juros abaixo de 1%. Isso inclui todos os países do G8 e toda a Zona do Euro. Quase 50% do PIB mundial com juros nesse patamar inédito.

2) Com taxas abaixo de 3%, existem 50 países atualmente.

3) Há 5 bancos centrais que já adotaram alguma forma de taxa de juros negativa, ou 23 países submetidos a esse experimento inusitado (Japão, Dinamarca, Suécia, Suíça e todos os membros da Zona do Euro).

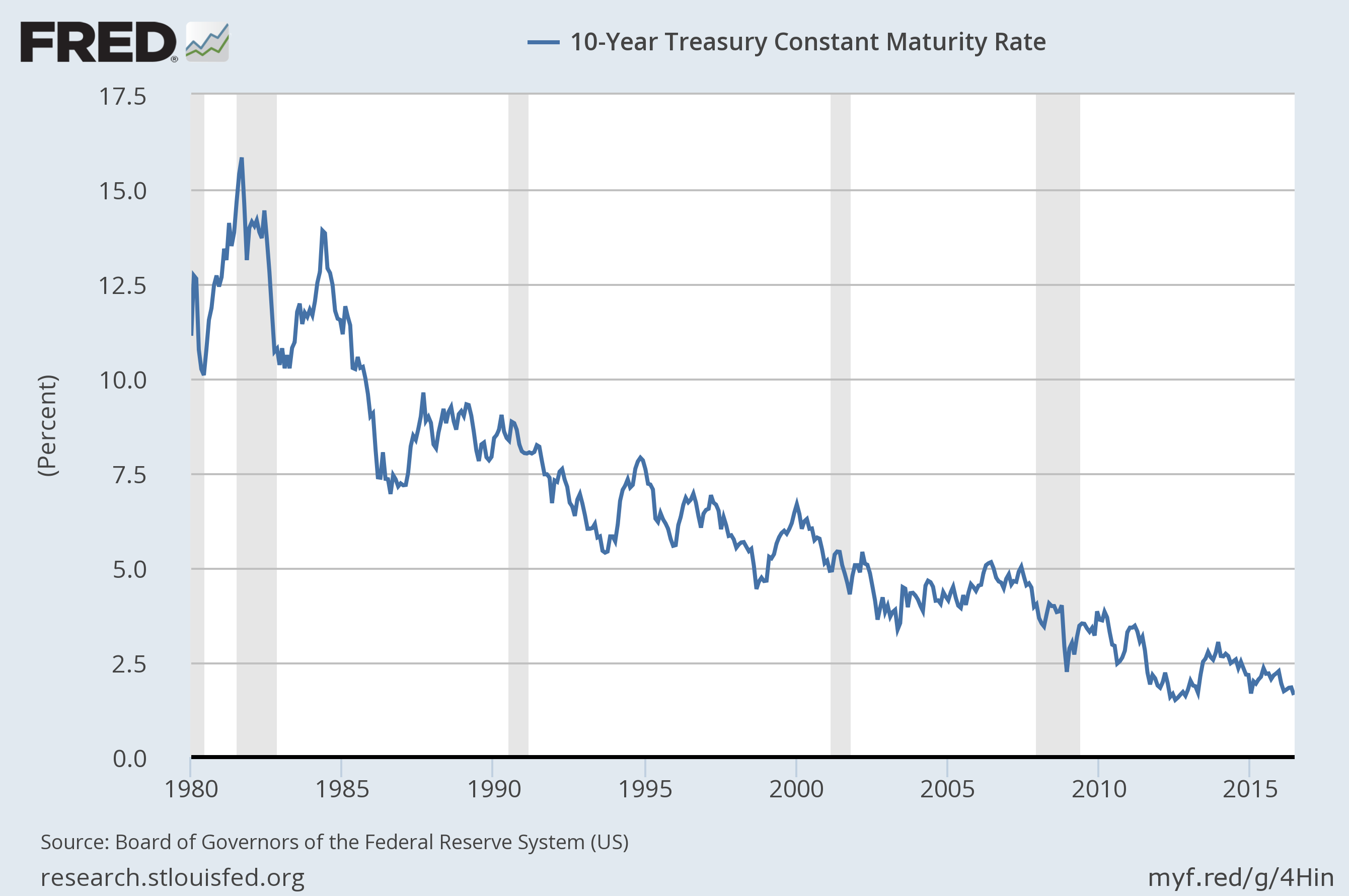

4) O Federal Reserve está com juros entre zero e 0,5% há 90 meses, ou 7,5 anos. Quase uma década. Isso nunca ocorreu na história. No último meio século, os juros situaram-se ao redor de 1% por, no máximo, não mais do que 6 meses. E, segundo eles, ainda é cedo para mais elevações da Federal Funds Rate (a taxa básica de juros americana).

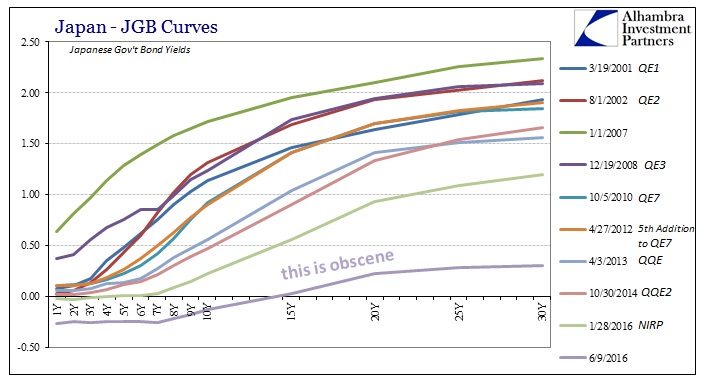

5) Faz mais de duas décadas que o Banco do Japão (BoJ) mantém os juros em zero.

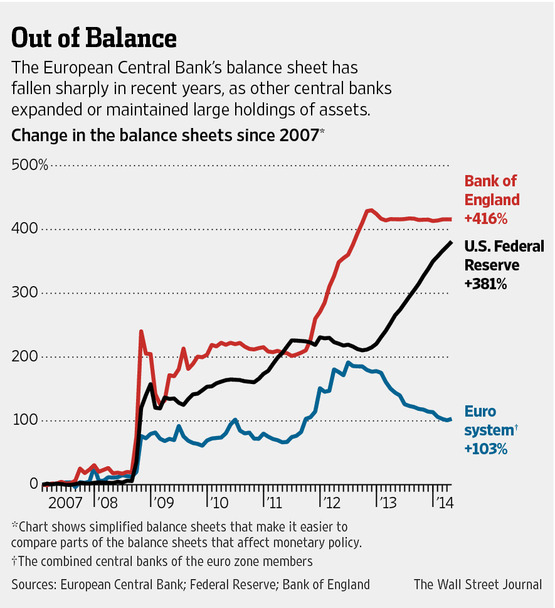

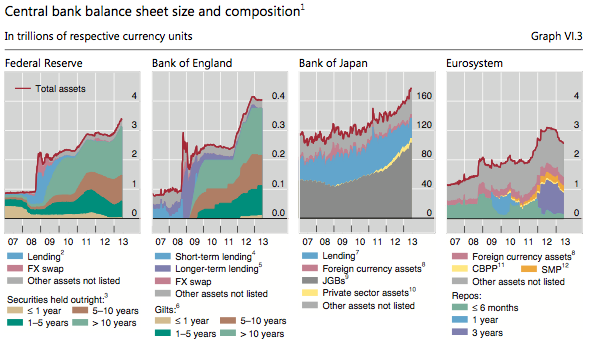

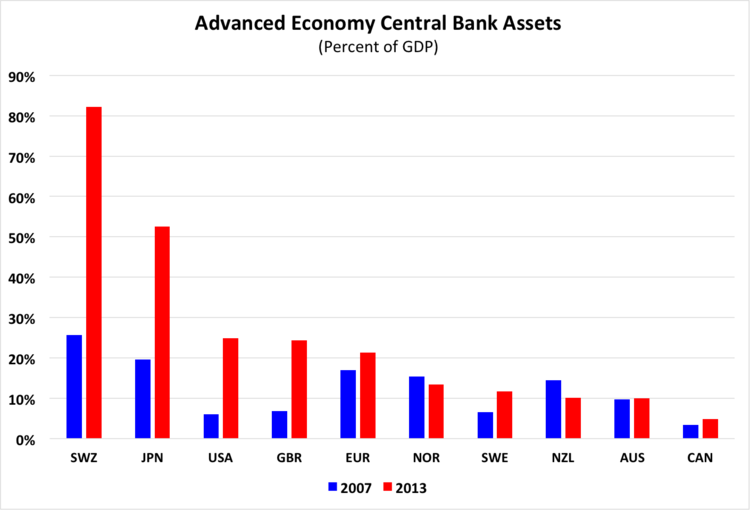

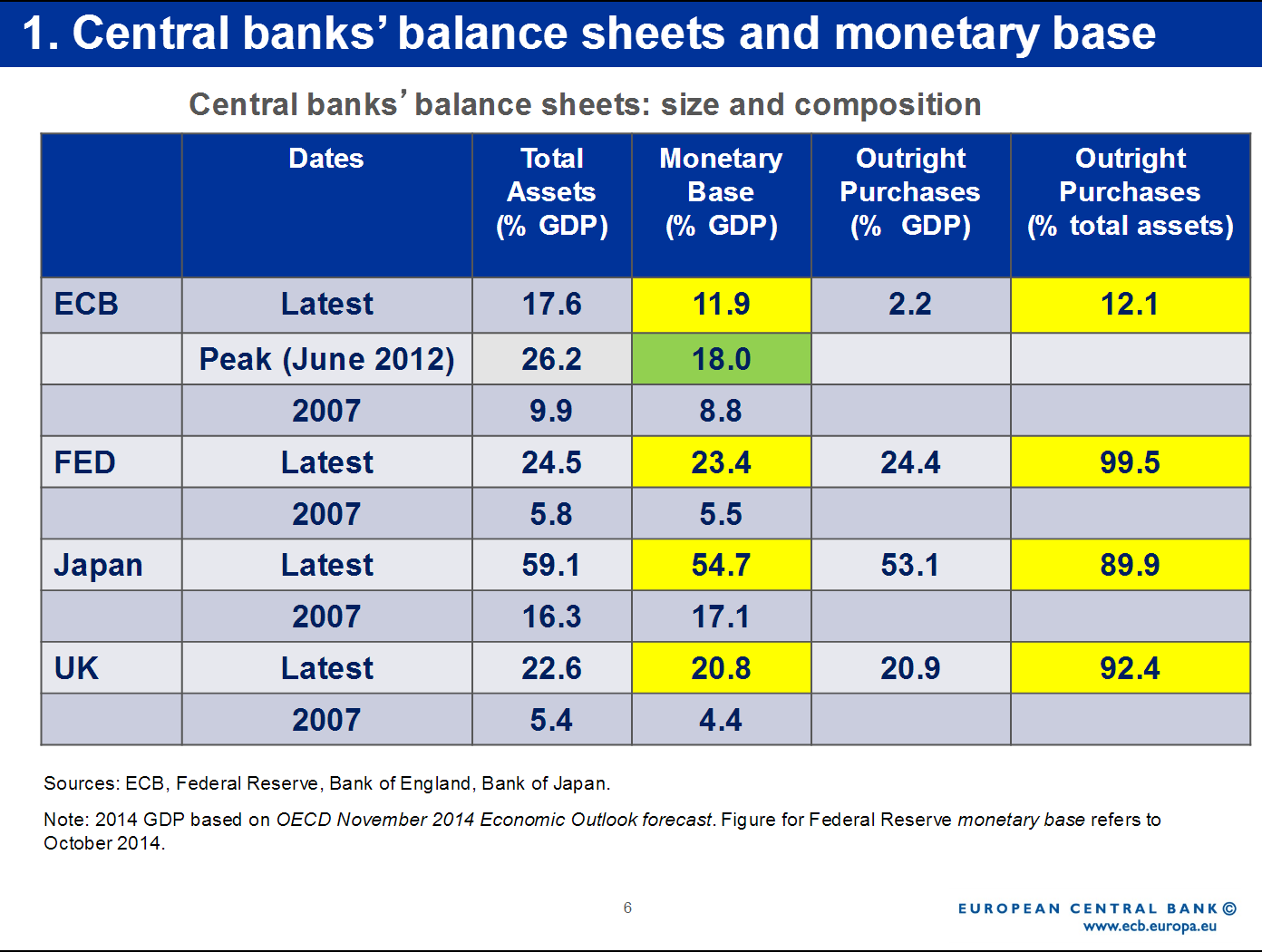

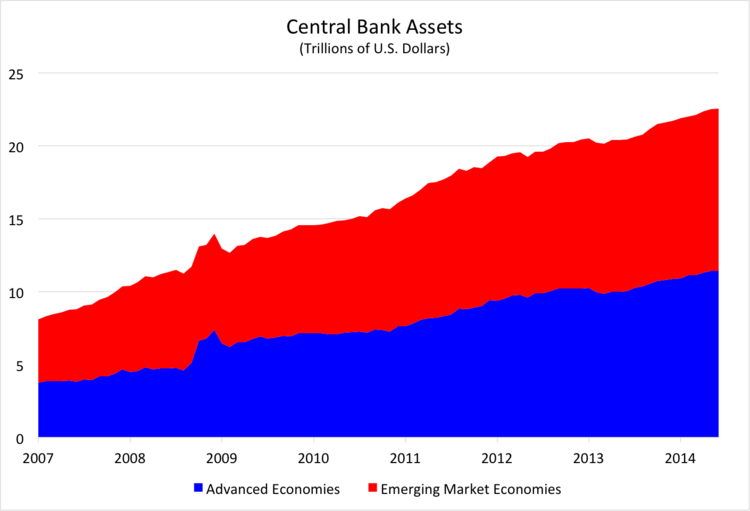

6) Após as diversas rodadas de QE, o Fed multiplicou seu balanço por 5 em questão de seis anos, alcançando US$ 4,5 trilhões.

7) Já o Banco da Inglaterra aumentou em 5 vezes os seus ativos desde o estouro da crise de 2008.

8) Desde o início do chamado "Abenomics", em 2013, o Banco do Japão inflou o seu balanço em cerca de 200%.

10) O Banco Nacional da Suíça (BNS), na tentativa de sustentar um piso para o euro, expandiu seus ativos na ordem de 5,5 vezes desde 2008, ultrapassando 668 bilhões de francos, o que equivale a mais de 100% do PIB.

12) A magnitude da expansão monetária perpetrada pelos BCs de países desenvolvidos é comparável a de países que enfrentaram alta inflação ou hiperinflação, como o Brasil da década de 80, o Zimbábue nos anos 2000, a Argentina na era Kirchner e a Venezuela nos últimos anos.

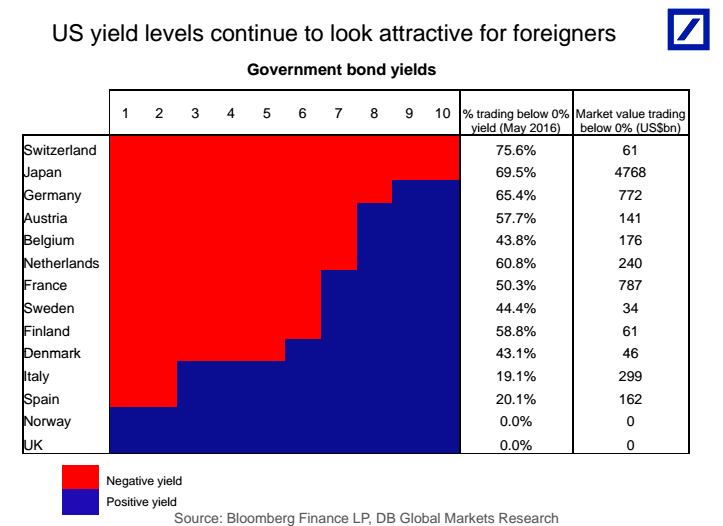

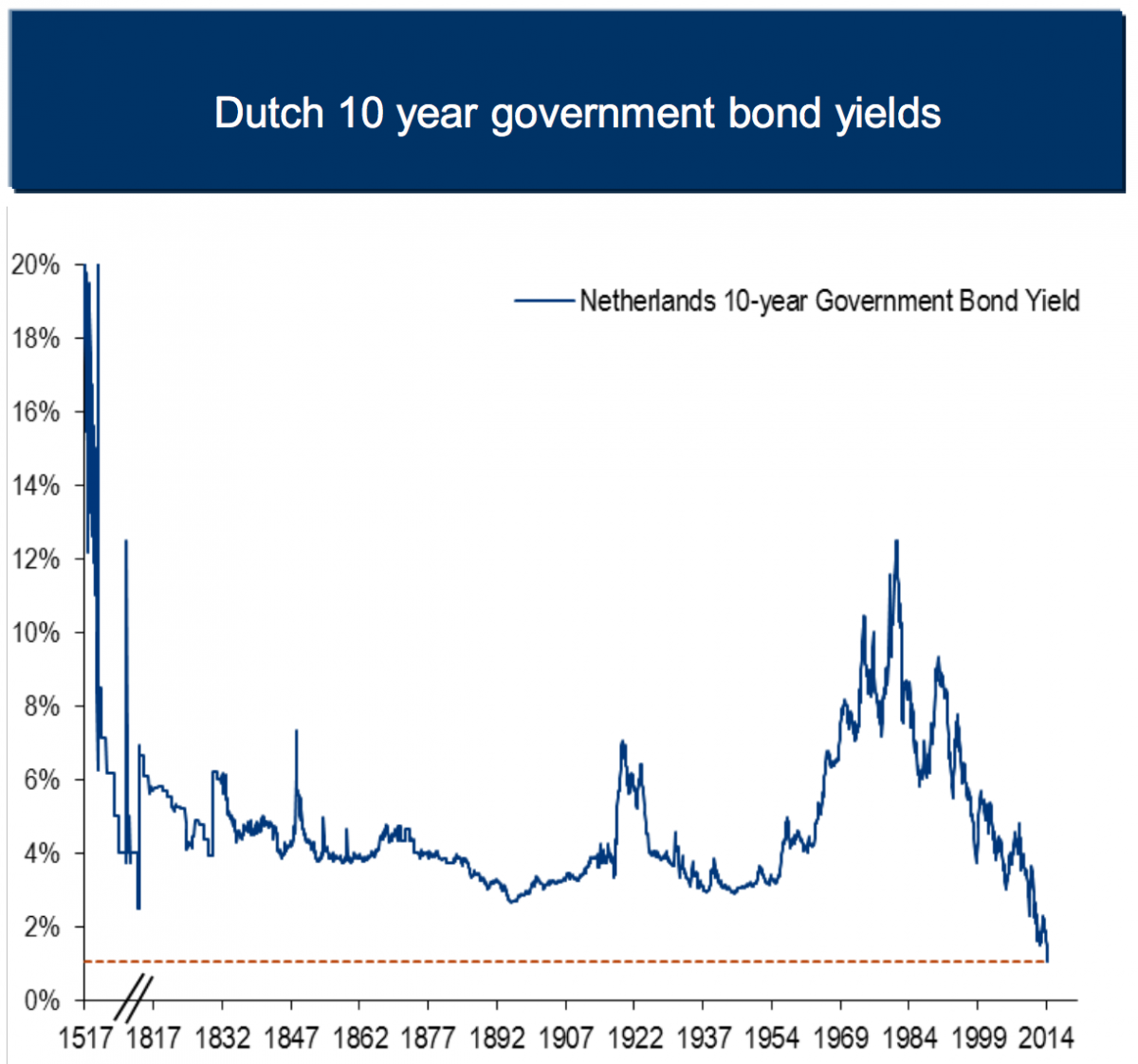

13) Os rendimentos dos bônus soberanos estão no menor patamar de toda a história financeira do mundo.

15) O endividamento de grande parte dos governos também está em níveis recordes. Um paradoxo das finanças pós-bancos centrais.

16) Você se lembra da crise de dívida soberana de 2010/11 dos chamados PIIGS (Portugal, Itália, Irlanda, Espanha e Grécia)? À exceção da Irlanda, todas as demais nações estão com um endividamento maior que quando da eclosão da crise. Mas o custo do refinanciamento das dívidas despencou, a despeito de tudo.

17) O German Bund de 10 anos (bônus da Alemanha) está sendo negociado a quase 0%, um recorde. Por sinal, está prestes a adentrar território negativo.

18) A Inglaterra realizou um leilão de títulos de 30 anos com cupons de 2,095%, algo inédito para o país. O Gilt de 10 anos também registra as menores taxas de juros da história.

19) O corolário de juros em níveis irrisórios é o custo de refinanciamento baixíssimo para os governos. Em virtude disso, o Tesouro da Inglaterra resgatou em 2014 os primeiros títulos perpétuos -- os quais pagavam um cupom de cerca de 5% e não tinham data para amortização -- emitidos durante a bolha do South Sea Company, durante as guerras Napoleônicas e da Crimeia, e durante a Primeira Guerra Mundial.

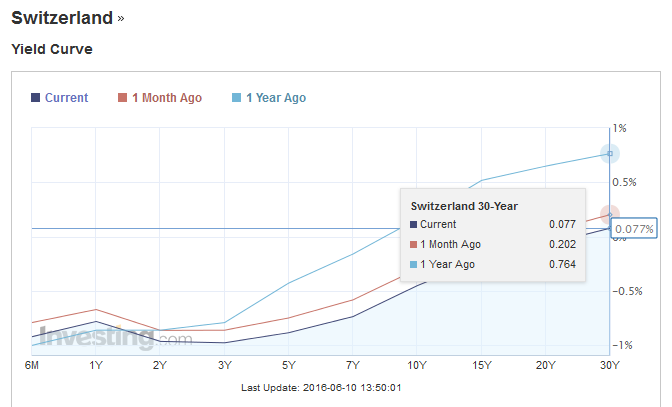

20) A curva de juros da Suíça (yield curve) está negativa até 20 anos. Um recorde absoluto -- e surreal -- da história financeira mundial. O bônus com vencimento em 30 anos está em 0,07% ao ano. É possível que, no momento em que este artigo for publicado, a curva inteira já esteja abaixo de zero.

23) Até meados de 2014, era desprezível a quantidade de títulos soberanos sendo negociados com rendimento abaixo de zero.

24) Há pouco mais de um ano, quase US$ 2 trilhões de bônus estavam sendo negociados com rendimentos abaixo de zero.

25) Em janeiro deste ano, já havia um total de US$ 5 trilhões de dívida soberana com juros negativos.

26) Um mês depois, esse montante subiu para US$ 7 trilhões.

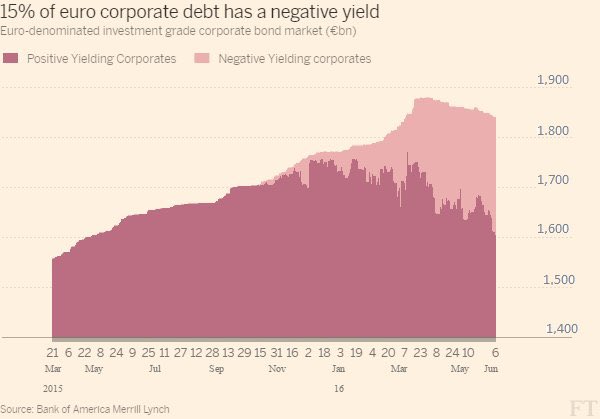

27) E, em junho, ultrapassou nada menos que US$ 10 trilhões.

29) O Banco do Japão detém hoje 35% da dívida pública do governo. Há 3 anos, isso não passava de 11%.

30) Nos EUA, o Fed carrega 15% da dívida pública federal. Em 2008, os Treasuries no balanço do Fed representavam apenas 5% do total emitido.

31) Quase US$ 1,8 trilhão é o valor das hipotecas no balanço do Fed. Sim, as notórias mortgage-backed securities (MBS, títulos lastreados em hipotecas) que quase quebraram o sistema bancário americano em 2008. O real valor de mercado desses ativos? Só Deus sabe.

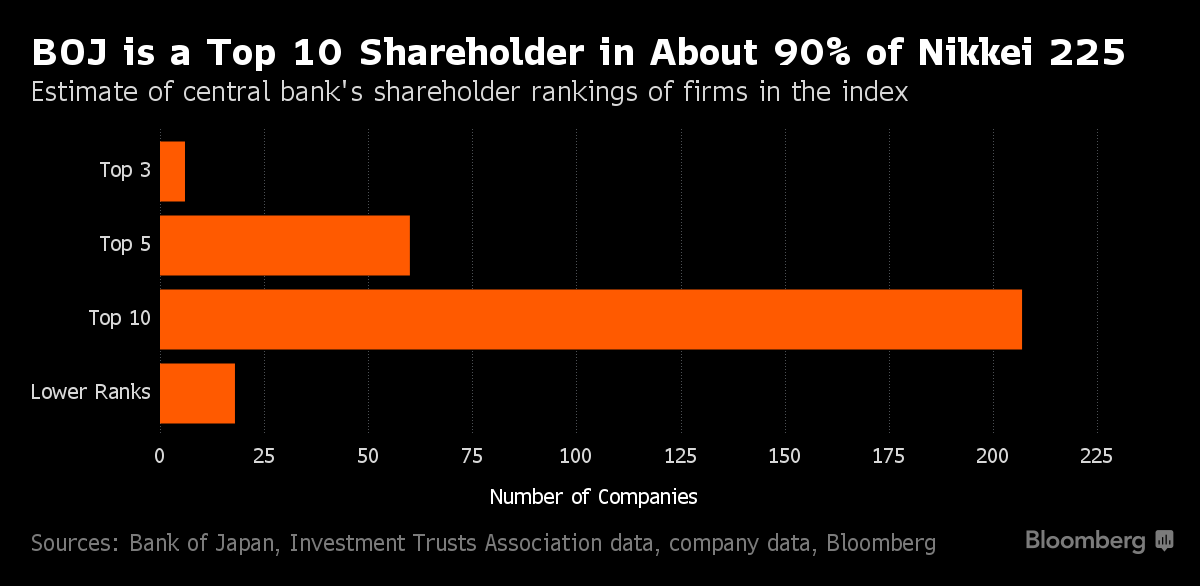

32) Imagine o BACEN entrando pesado no mercado e comprando ações da Petrobrás, Gerdau, Ambev, Vale etc. Kafkiano, não? Pois é exatamente isso o que anda ocorrendo na terra do sol nascente. Como resultado dos estímulos agressivos do "Abenomics", o Banco do Japão é hoje um dos grandes acionistas em mais de 90% das empresas no Nikkei 225. Não, não é um erro de digitação. Leia novamente. São cerca de 200 empresas em que o BoJ é um grande acionista. Na Mitsumi Electric, o BoJ detém mais de 11% das ações.

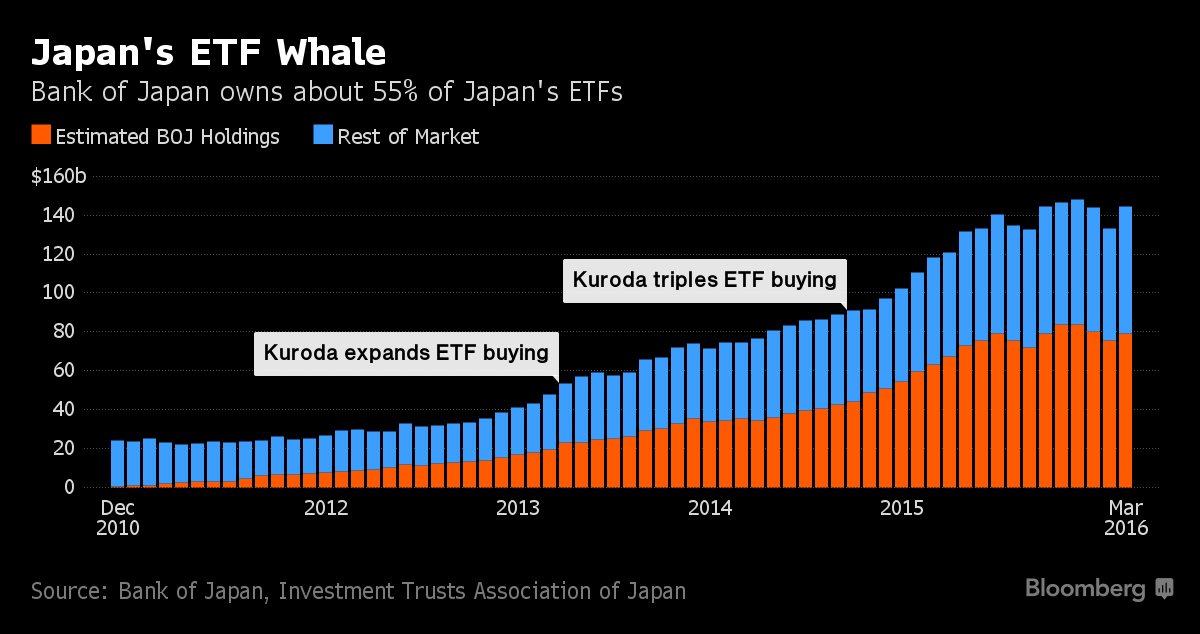

33) Mais de 55% de todo o mercado de ETFs (Exchange Traded Funds) pertence ao BoJ.

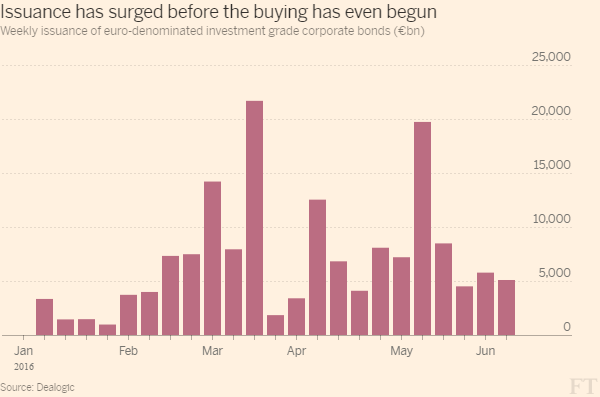

35) Consegue imaginar o BACEN comprando debêntures da Ambev? Nem precisa imaginar, basta olhar para o BCE, que já adquiriu papéis da AB Inbev no mercado europeu, como parte do recém-expandido Programa de Compras de Ativos (APP, Asset Purchase Programme). Depois de inundar o mercado com liquidez para cumprir a meta de € 60 bilhões em compras de títulos soberanos por mês, Mario Draghi agora ampliou o escopo da versão europeia do QE e, juntando-se ao BoJ, passou a "diversificar" o portfólio da autoridade monetária da UE, prometendo acrescê-lo com alguns bilhões de dívida corporativa a partir de junho.

36) Quando feito o anúncio, em março, apenas dívida com "grau de investimento" seria elegível ao programa do BCE. Mas, como Draghi definiu um piso aos rendimentos dos títulos a serem adquiridos -- não menos que a taxa da deposit facility, atualmente em 0,40% negativos --, e uma boa parte dos bônus corporativos europeus já está sendo negociada abaixo de zero, o BCE se viu obrigado a ceder e logo na primeira intervenção no mercado comprou, além de AB Inbev, também dívida da Telecom Italia, classificada como "grau especulativo" pela Moody's e S&P.

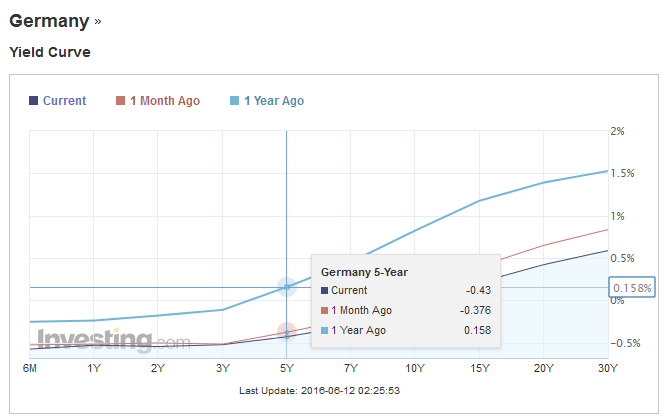

38) Toda a curva de juros da Alemanha até 5 anos está com rendimentos abaixo de -0,40%. Isso significa que Draghi necessariamente trabalhará na ponta mais longa da curva e/ou comprará mais títulos de países periféricos como os do PIIGS.

41) Dos 616 bilhões de francos suíços detidos pelo Banco Nacional da Suíça na forma de investimento em moeda estrangeira, 20% correspondem a ações de empresas -- ou CHF 123 bilhões --, o equivalente a 25% do valor de mercado de todas as empresas listadas na Bovespa. O Banco Central da Suíça é um dos grandes acionistas da Apple, da Exxon Mobil, da Johnson & Johnson. Além disso, o BNS ainda possui CHF 74 bilhões de bônus corporativos em seu balanço.

42) Bancos Centrais são hoje um dos major players do mercado de ações.

43) Obviamente, nos últimos 5 anos, diversos índices de ações bateram recordes históricos. A esmagadora maioria das bolsas de países desenvolvidos ou alcançou as máximas de toda a história (muitos se mantêm e seguem testando novos picos) ou estão no maior patamar desde a crise de 2008. Vejam o Dow Jones (mais de 18.000 pontos em 2015), o S&P 500 (mais de 2.100 pontos em 2015), a Nasdaq (mais de 5.200 pontos em 2015), o DAX (mais de 12.300 pontos em 2015), o Nikkei 225 (mais de 20.700 pontos em 2015). A lista é extensa.

O que tudo isso significa? Quais as implicações desse grande experimento? A resposta a essas perguntas será o foco da continuação deste artigo.

____________________

OBS: Devido à constante quebra de recordes, procurarei manter este post atualizado à medida que surjam novos eventos.

Desde que este artigo foi publicado, tivemos as seguintes ocorrências:

44) Conforme previsto, o German Bund de 10 anos adentrou território negativo momentos após este artigo ser publicado. Agora toda a curva e juros da Alemanha até 10 anos está abaixo de zero. E, devido às incertezas do Brexit, o Bund já está sendo negociado a -0,11%. O Bund de 15 anos está quase negativo. Toda a curva de juros até 5 anos está menos 0,5% negativos. Dados de 27/06/16.

45) Também conforme previsto, a curva de juros da Suíça até 33 anos adentrou território negativo. Os temores do Brexit acentuaram os juros negativos. Uma verdadeira façanha dos bancos centrais. Toda a curva até 8 anos está com juros abaixo de 0,8% negativo. Dados de 27/06/16

46) Pela primeira vez na história, o bônus de 10 anos do Reino Unido baixou de 1%. Está atualmente em 0,94% (dados de 27/06/16). Isso tudo depois de o Reino Unido ter sua classificação de risco rebaixada pela S&P, caindo para AA. Os yields caíram como se nada houvesse acontecido, quebrando esse recorde histórico. Esse é o "new normal" dos mercados financeiros, em que os fundamentos já não importam bulhufas.

47) Os rendimentos dos títulos de 10 anos da França e da Holanda estão em 0,30% e 0,16%, respectivamente. Mais um empurrãozinho e adentram território negativo também. Dados de 27/06/16.

48) A curva de juros do Japão agora está negativa até 15 anos. Mais uma proeza. (Dados de 27/06/16).]

49) Depois do Brexit, o total de títulos soberanos com juros negativos ultrapassou US$ 11,7 trilhões.

50) "A média dos rendimentos dos bônus corporativos com grau de investimento na Europa chegou a mero 0,93%. Mais um recorde histórico. Os investidores têm encarado esses títulos como um refúgio de segurança. Por quê? "Draghi é o driver chave disso," afirmou Fraser Lundie, da Hermes Investment Management in London, que supervisiona U$32,5 bilhões de ativos. "Há um comprador significativo abocanhando uma grande quantidade de bônus nesse mercado. Isso é visto como um porto seguro."

51) O bônus da Suíça com vencimento em 50 anos (sim, cinquenta) está com rendimento negativo. Se você segurar esse papel por cinco décadas, receberá menos do que o principal investido.

52) Ainda na Suíça, toda a curva de juros até 5 anos está com taxas abaixo de 1% negativo.

53) Os títulos de 10 anos do Reino Unido chegaram a 0,78%, mais baixo da história.

54) O Treasury de 10 anos também quebrou recorde, sendo negociado abaixo de 1,40%.

55) E no Japão, o título de 20 anos está quase negativo, bateu a mínima histórica chegando a 0,03%.

56) Mais um bônus da Alemanha adentra território negativo. Desta vez são os Bunds com vencimento em 15 anos.

57) Bônus de 10 anos da Holanda ficaram negativos pela primeira vez na história. Mais um recorde.

58) Na primeira semana de julho de 2016, Walt Disney vendeu ao mercado títulos de 30 anos com juros 3% e de 10 anos com juros de 1,85% -- o menor cupom da história corporativa dos Estados Unidos. Não foi do ano, nem da década. Foi o menor cupom de toda a história corporativa dos EUA.

59) Nos últimos seis meses, o título de 40 anos do governo japonês deu um retorno de 48%. Exato.

O papel rende apenas 0,22%, mas como os rendimentos vêm caindo sistematicamente, o que significa que o preço do título sobe, quem comprou o ativo seis meses atrás e viu o juro dele cair, conseguiu revendê-lo agora e realizar um belo ganho

Quem investiu no Treasury de 10 anos também teve um retorno excelente nos últimos seis meses, 22%. Estamos falando de seis meses. Não é ao ano, é em 0,5 ano.

Outro dado interessante: bônus de longo prazo do governo da Alemanha emitidos há quatro anos, hoje estão sendo negociados a 200% sobre o valor de face.

60) Na quarta-feira, dia 13 de julho, a Alemanha entrou para história financeira mundial mais uma vez: emitiu o primeiro bônus de 10 anos com cupom de 0%. Sim, o cupom do título pagará zero por cento nos próximos 10 anos. Nada. Nichts. Keine Zinsen.

Dado o momento atual, em que seus títulos com vencimento em 10 anos são negociados no mercado secundário, o governo de Merkel aproveitou a janela para testar o apetite dos investidores (e do Banco Central Europeu) e realizou um leilão com tais títulos de 0% de cupom.

E qual foi o resultado? A fome do mercado foi tanta que os títulos foram arrematados com um juro implícito de 0,05% NEGATIVO. Como a enorme demanda, os investidores se dispuseram a pagar mais do que o valor de face, o que significa que receberão de volta menos do que investiram (rendimento negativo).

61) Banco da Inglaterra reduz a taxa de juros em 25pbs, para 0,25%. A menor da história. Decidiram também aumentar o QE em mais 60 bilhões de libras para comprar dívida do governo e 10 bilhões para dívidas corporativas. O rendimento do título de 10 anos da Inglaterra bateu 0,65%, o menor de toda a história. (Dados de 04/08/2016).

62) O Banco Nacional da Suíça detém US$ 1,5 bilhão de ações da Apple. É um dos maiores acionistas da empresa. No primeiro semestre, o BNS aumentou em 50% o total de ações americanas no seu balanço, ultrapassando US$ 62 bi.

63) Mais um recorde: títulos da Inglaterra adentraram território negativo hoje. Bônus com vencimentos em 2019 e 2020, caíram para 0,015% abaixo de zero. E o Gilt de 10 anos chegou perto de 0,50% ao ano. Antes do Brexit esse título era negociado a 1,40% a.a. (Dados de 10/08/2016).

64) A empresa alemã Henkel realizou a primeira emissão de bônus corporativos europeus com juros negativos. Foi a primeira de uma empresa não estatal na Zona do Euro. Com um juro implícito de 0,05%, a companhia levantou EUR 500 milhões no dia 5 de setembro. O rendimento médio dos títulos de dívida corporativa seguem fazendo novos recordes.

Comentários (77)

Deixe seu comentário