A tempestade perfeita criada pelo Banco Central Europeu

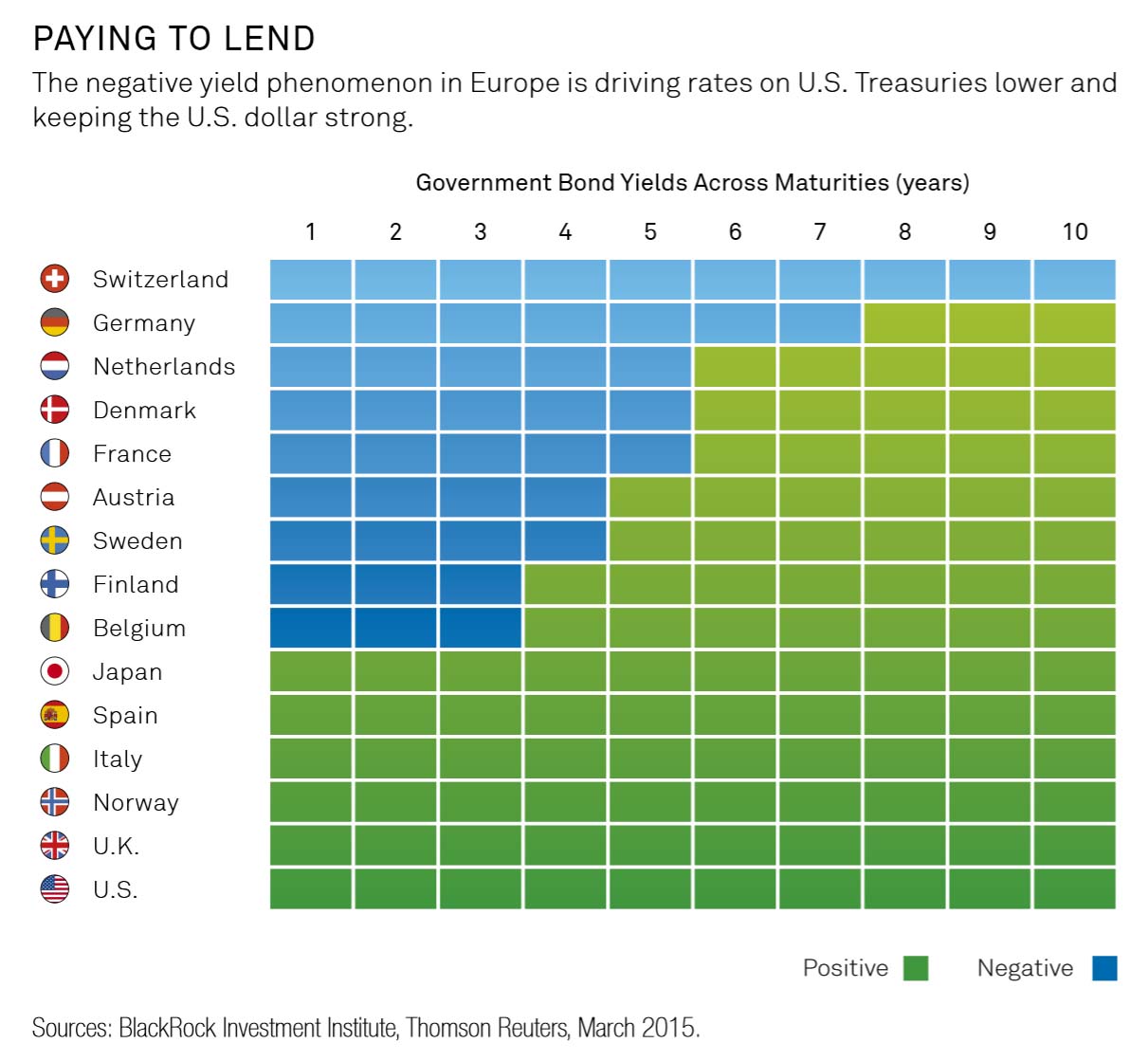

À época, havia mais de € 2 trilhões de títulos sendo negociados com rendimentos negativos; agora, há quase € 5 trilhões de títulos com rendimentos abaixo de zero. Mais da metade de todos os títulos governamentais globais rendem 1% ou menos. "Sta funzionando!", é o que pensa o presidente do Banco Central Europeu (BCE).

Isso é o que estão pensando também os investidores e traders do mercado. Acompanhem comigo.

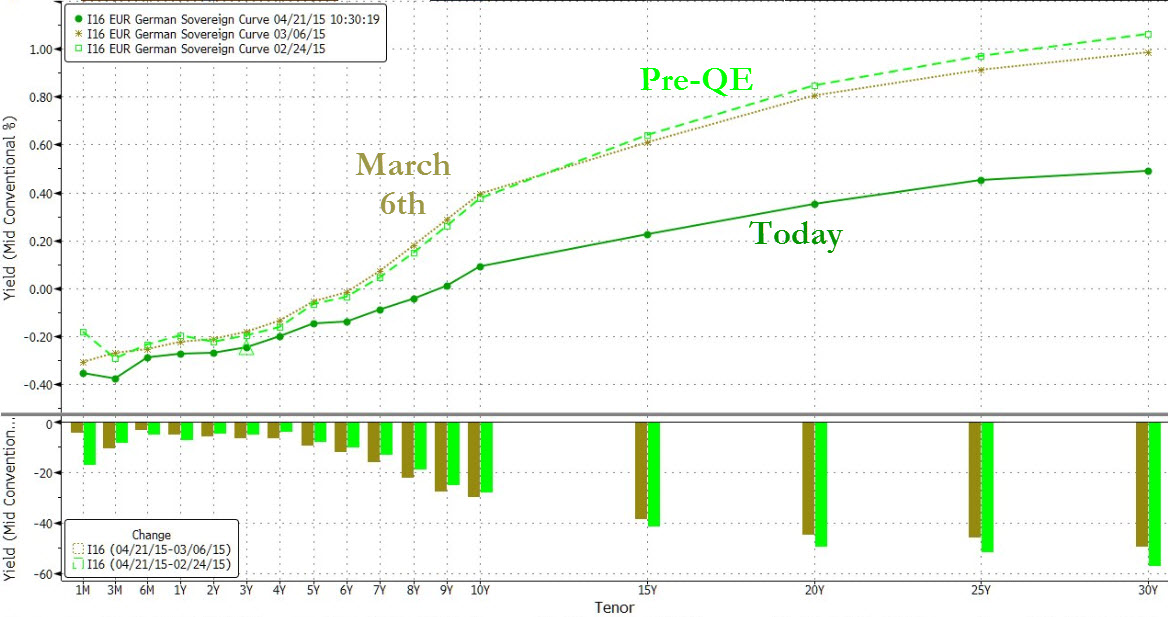

Na semana do anúncio do QE europeu, os German Bunds de 10 anos -- títulos do governo alemão --, rendiam cerca 0,40%; atualmente são negociados por 0,15%, tendo chegado ao mínimo histórico de quase 0,05% nesta semana.

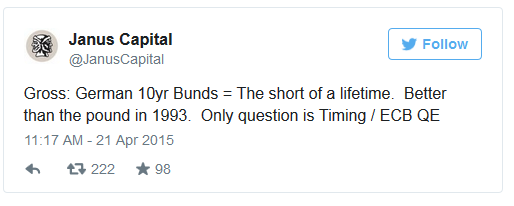

Quem surfou essa onda em pouco mais de um mês conseguiu realizar um belo de um lucro. Agradeça ao Mario Draghi por essa. É nesse contexto que o famoso investidor americano de títulos, Bill Gross, afirmou no Twitter, no início da semana, que os vender a descoberto [short] os German Bunds de 10 anos é "uma oportunidade única"

A única questão, porém, é o timing e o QE do BCE, como bem apontou Gross.

Não custa lembrar outro "short of a lifetime", o notório "widowmaker trade" -- vender a descoberto a dívida do governo japonês (to short JGBs) --, que segue fazendo viúvas desde 1990.

E nesse quesito, concordo com o site ZeroHedge, os German Bunds não são ainda o "short of a lifetime", apenas o serão quando tocarem o piso de 0,20% negativo, imposto pelo próprio BCE no programa de compra de títulos públicos, o PSPP. Enquanto a curva de juros dos Bunds estiver acima desse piso, haverá espaço para os rendimentos caírem ainda mais.

Assim, os investidores têm o incentivo -- e a garantia firme do BCE, até o momento -- para acumular mais dívida soberana alemã, já que Bunds com rendimentos de 0,05% ainda são atrativos -- contrariando qualquer bom senso.

A lógica vale para os demais países da Europa cujos títulos públicos seguem a mesma tendência dos Bunds alemães. E se baixarem de zero? "Non c'è problema", afirma Draghi. O BCE seguirá adquirindo títulos públicos do mercado até o limite de 0,20% negativo.

Não é exagero concluir que estamos vivendo uma verdadeira insanidade nos mercados financeiros -- façanhas que somente os bancos centrais podem perpetrar. Não indefinidamente, é claro. Mas por alguns anos mais, sem dúvida alguma.

No caso da Europa, dados os fluxos de resgates e emissões de dívida programadas para o ano de 2015, é provável que Draghi precise rever seus objetivos mais cedo do que pensava. Das duas uma: ou testemunharemos a curva de juros de diversos países europeus perto ou abaixo de zero, ou o chefe do BCE jogará a toalha -- como o fez o Banco Nacional da Suíça há poucos meses, ao decretar subitamente o fim da política de piso para cotação do franco suíço -- e puxará o tapete dos investidores, contendo a sandice dos programas de QE e privando o mercado de novos estímulos monetários.

Continuar surfando essa onda poderá render um bocado. Mas não é uma onda livre de risco, apesar de grande parte dos títulos soberanos assim serem qualificados. Quando o Bund alemão de 10 anos chegar perto do piso de 0,20% negativo, é bastante provável que ele venha a ser o "short of a lifetime". Não podemos prever, contudo, por quanto tempo mais ele ficará nesse nível. É o velho problema do timing.

Mas se chegarmos de fato a esse estágio, a magnitude das distorções nos mercados será tão descomunal que talvez seja melhor assistir a esse jogo arriscado da arquibancada. Uma coisa é o título suíço ter um rendimento de 0,20% negativo; outra coisa bem diferente é um German Bund ter um rendimento nesse patamar, considerando que o estoque de dívida da Alemanha no mercado é quase dez vezes maior que o da Suíça. Haja afrouxamento quantitativo para turbinar os Bunds.

Resumo da ópera: os bancos centrais não têm tudo sob controle. Mario Draghi não tem superpoderes. E as leis de mercado e da economia não podem ser revogadas para sempre.

Se estiver correta a tese de que estamos testemunhando a formação da maior bolha de ativos que o mundo já viu -- e acho que está --, logo surgirão diversos "shorts of a lifetime" (França? Itália? Espanha?) nessa bolha de títulos soberanos.

Quantos trilhões de euros mais estaria Mario Draghi disposto a despejar nos mercados? Por quanto tempo seguirá o BCE firme na sua estratégia? Essas respostas valem trilhões de euros.

Ganham aqueles que souberem ler e antecipar bem as ações das autoridades monetárias. Mas arrisco-me a dizer que a maioria sairá chamuscada desse mercado eufórico e insano. A tempestade perfeita segue sendo gestada justamente por quem promete combatê-la: os próprios bancos centrais.

Comentários (54)

Deixe seu comentário