A Escola Austríaca, o processo de mercado e a função empresarial

Mises, Hayek, Kirzner e a tendência ao equilíbrio

A vertente austríaca tradicional, composta por Menger, Mises, Hayek e Kirzner, entre outros, pode ser considerada, no que se refere a seu entendimento do fenômeno do mercado, como uma tentativa de reformulação e reconstrução das ideias neoclássicas fundamentais, conforme observou Sarjanovic. Com efeito, enquanto os neoclássicos enfatizavam a chamada análise de equilíbrio parcial ou geral e os problemas implicados por essa análise, colocando em uma posição secundária o estudo dos processos mediante os quais os mercados atingem o equilíbrio, a vertente principal dos austríacos prioriza como objeto de estudo o processo de mercado, relegando a análise das condições de equilíbrio a um plano não mais que instrumental.

Para a Escola Austríaca, o mercado é um processo de permanentes descobertas, o qual, ao amortecer as incertezas, tende sistematicamente a coordenar os planos formulados pelos agentes econômicos. Como as diversas circunstâncias que cercam a ação humana estão ininterruptamente sofrendo mutações, segue-se que o estado de coordenação plena jamais é alcançado, embora os mercados tendam para ele.

Carl Menger tem como quase todos os fundadores uma história complexa, na medida em que suas obras, como observou Langlois, contêm elementos que foram retomados de formas diversas por seus seguidores. Kirzner, por exemplo, sustenta que o fundador da Escola Austríaca não pode ser enquadrado como um teórico do desequilíbrio, ao passo que Jaffé, Alter e O'Driscoll sugerem que sua obra contém elementos que permitem classificá-lo como um precursor da abordagem que vê os mercados como processos de desequilíbrio. A leitura atenta dos trabalhos de Menger permite-nos verificar sua crença de que a economia não está permanentemente em equilíbrio, embora tenda sempre para o equilíbrio; contudo, não ficam claras suas posições nem sobre o papel do empresário, nem sobre o dos preços de equilíbrio.

Mises, por sua vez, sustentava que a principal característica da Escola Austríaca era sua teoria da ação e não uma teoria de equilíbrio ou de inação. Assim, seu objetivo é explicar os preços que são efetivamente praticados no mercado e não os preços que prevaleceriam em condições que jamais se verificam, como as que servem de apoio às teorias de equilíbrio de mercado. Por isso, ressaltava que "devemos reconhecer que sempre estudamos o movimento e nunca um estado de equilíbrio". De fato, o uso de "construções imaginárias", como o conceito de "economia uniformemente circular", que é uma das características da obra de Mises, não revela qualquer pretensão de representar a realidade; pelo contrário, seu objetivo é apresentar uma imagem tão essencialmente afastada da economia real que, a partir do forte contraste produzido em relação à complexa realidade econômica, seja possível compreendê-la tal como se apresenta.

A idéia hayekiana de coordenação intertemporal representa um avanço sobre a construção misesiana de "economia uniformemente circular", uma vez que o conceito de Hayek envolve, sem dúvida, uma aplicação mais consistente do subjetivismo, já que abandona o requisito de que os dados externos (preferências, tecnologia e recursos) não se alteram, requerendo, em troca, que esses dados não variem com respeito às expectativas que guiam os planos dos agentes econômicos. A contribuição de Hayek para a teoria do processo de mercado deriva, essencialmente, de sua visão de que o conhecimento humano é imperfeito. Essa limitação do conhecimento, que se traduz em informações incompletas e na possibilidade de ocorrência de alterações nas preferências, na tecnologia e nos recursos, reflete-se também nos planos de ação dos participantes do mercado. Assim, os agentes econômicos não apenas são parcialmente ignorantes, mas as informações que possuem em cada caso são diferentes e, não raro, contraditórias e, além disso, as expectativas que formam a respeito do futuro são, em boa parte, divergentes. Este problema, que Hayek denominou de "dispersão do conhecimento", é considerado por ele como a questão central a ser resolvida pela economia.

A pergunta relevante, para Hayek, deve ser: quanto conhecimento e que tipo de conhecimento por parte dos agentes econômicos tornam-se necessários para que possamos falar em coordenação perfeita entre os planos de todos os agentes econômicos, ou seja, em equilíbrio de mercado? O papel do mercado, então, é o de servir como um processo, mediante o qual, por tentativas e erros, tanto o conhecimento como as expectativas dos diferentes membros da sociedade vão se tornando paulatinamente mais compatíveis no decorrer do tempo. Surge desta maneira a importância fundamental, primeiro, do sistema de preços, com o papel de emitir sinais para que os diversos participantes do processo de mercado possam coordenar seus planos ao longo do tempo e, segundo, da competição, como o único meio de descoberta das informações que são realmente relevantes. Evidentemente, a ignorância gerada pela escassez de conhecimento e que envolve o processo de trocas, fará com que diversos planos fracassem e a tendência para um maior grau de coordenação dependerá, de um lado, da capacidade de cada agente aprender com seus próprios erros e, de outro, de sua capacidade de substituir por planos cada vez mais corretos os que fracassaram anteriormente.

Se desejarmos condensar para o leitor a posição de Hayek, podemos escrever que em sua concepção a importância do processo de mercado é a de servir como um mecanismo transmissor de informações, proporcionando economia de conhecimento. De fato, requer-se de cada participante do mercado um grau baixo de conhecimento, para que possa agir corretamente.

|

| Israel Kirzner |

Ao adotarmos essa postura, deparamo-nos imediatamente com dois questionamentos aos modelos de equilíbrio geral derivados de Walras: se os agentes econômicos são tomadores de preços, como surgem, então, os preços? Além disso, como se coordenam as ações dos diferentes indivíduos? A corrente principal da teoria neoclássica recorreu ao conceito de "leiloeiro walrasiano" para dar resposta às questões, isto é, os preços seriam gerados por um ente fictício, não participante do mercado, cuja atuação também coordenaria a dos participantes. Kirzner, ao contrário, prefere explicar a formação de preços como o resultado da interação entre os agentes econômicos que atuam nos mercados.

Emerge, assim, a importância da função empresarial, cuja essência é um estado de permanente alerta, no sentido de conseguir captar oportunidades de lucros não descobertos anteriormente. Tais oportunidades, que se revelam nos mercados através de diferenciais entre preços, são descobertas gradualmente pelos empresários que, ao explorá-las, tendem a corrigir desequilíbrios anteriores e, com isso, a promover maior coordenação entre os planos individuais e, portanto, a gerar uma tendência de equilíbrio nos preços. Isto decorre do axioma fundamental da praxeologia, de que a ação humana, sendo motivada pela vontade de aumentar a satisfação individual, promove revisões nos erros anteriores que devem conduzir a erros sucessivamente menores. Na ausência de divergências de expectativas, o sistema tenderia automaticamente a um estado de completa coordenação que, no entanto, não é alcançado, na medida em que as divergências que cada participante do mercado formula subjetivamente tendem a gerar transformações permanentes.

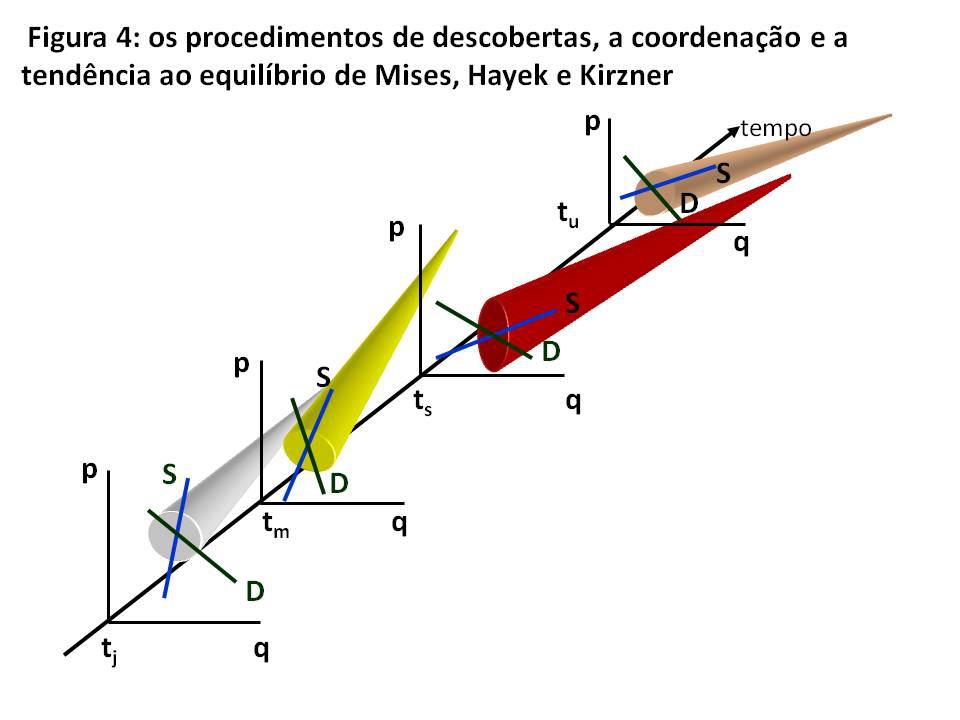

O gráfico 4 é uma tentativa de ilustrar essa visão de tendência ao equilíbrio dos mercados como um processo que converge para o equilíbrio, sem, contudo, atingi-lo, devido às características que analisamos em Mises, Hayek e Kirzner. [Devo sua ideia economista Rezso Divenyi, ex-estudante da Universidade do Estado do Rio de Janeiro]. Embora reconhecendo a impropriedade apontada pela metodologia austríaca no que se refere ao uso de gráficos de demanda e oferta para representar os mercados e também sabendo que o tempo, ao ser representado por uma reta, tal como no aparato newtoniano, assume as características de tempo estático (e não do tempo real, o relevante para a teoria econômica), podemos temporariamente deixar à parte essas críticas dos economistas austríacos e, contemporizando um pouco com a "mainstream economics", visualizar o processo de mercado ao longo do tempo como a série de diagramas de oferta e de demanda, cada um se referindo a um momento específico do tempo, que está representado pela linha diagonal.

Cada figura elíptica em um dado ponto do tempo representa o conjunto de possibilidades que podem estar acontecendo no mercado, naquele determinado momento, incluindo o ponto de equilíbrio. Com o decorrer do tempo o mercado converge para o equilíbrio, ou seja, para o vértice de cada um dos cones. Só que, antes que esse ponto de equilíbrio seja atingido, mudam as condições de mercado que determinam as curvas de oferta e demanda e, com isso, passamos para uma nova elipse. A partir daí, convergimos para o vértice de um novo cone, o qual, por sua vez, antes que seja atingido, já não representará mais uma situação de equilíbrio, e assim sucessivamente.

Mises e Hayek, obviamente, não são os únicos que ocupam teoricamente a metade do caminho entre Lachmann e Lucas: todas as visões concorrentes sobre a questão das tendências ao equilíbrio estão necessariamente em algum lugar entre os dois extremos polares. Os livros didáticos keynesianos, por exemplo, baseiam-se parcialmente no argumento da necessidade de "políticas de estabilização" para sustentar o equilíbrio de pleno emprego ao longo do tempo. Esta variante do keynesianismo, no entanto, negligencia erradamente o problema das perspectivas de se alcançar um equilíbrio intertemporal, preferindo enfatizar as perspectivas para equilibrar o mercado de trabalho em cada período, sejam ou não mediante despesas de gastos públicos em um determinado período para complementar os gastos do consumidor (que são vistos como insuficientes em algum período futuro) .

Mas o keynesianismo, convencionalmente interpretado, claramente ocupa, tal como a vertente austríaca principal, o meio termo (mas apenas na questão relativa ao equilíbrio): as forças de mercado podem ser efetivamente fortalecidas pelas políticas que os tornam mais eficazes do que Lachmann sugere, e que o fato em si delas deverem ser "aperfeiçoadas" pelas políticas as torna menos eficazes do que Lucas propõe.

A abordagem de Hayek, bem como suas críticas a Keynes, enfatiza diretamente a questão da coordenação intertemporal com uma pergunta: existe um conjunto de forças de mercado que vai transformar a trajetória desejada dos gastos dos consumidores e que se estende para o futuro, em uma trajetória correspondente de decisões de investimento? Hayek argumentou que a construção teórica de Keynes, de que não há um mecanismo de mercado para coordenar as decisões de investimento com decisões de consumo, contém uma deficiência fundamental: as forças inerentes ao mercado, que os coordenam intertemporalmente, foram negligenciadas por causa da agregação (macroeconomia) que caracterizou a formulação keynesiana. Nas próprias palavras de Hayek, "Os agregados do sr. Keynes escondem os mecanismos mais fundamentais das mudanças que ocorrem [no processo de mercado]".

Hayek chama também a atenção para o fato de que o setor de investimentos precisa ser desagregado mediante o conceito de estrutura de capital. Bens de consumo são produzidos por um processo de mercado que envolve uma sequência temporal de fases de produção. A alocação de bens de investimento individuais entre as várias fases de produção afeta o padrão de composição e tempo de saída final. A análise com base nessa teoria do capital vai além da distinção entre a procura de pneus e da demanda por veículos: por considerar a sequência de decisões individuais que dá origem à criação de uma montadora de automóveis, ele atribui um papel muito importante às expectativas. Cada investidor individual em cada etapa de produção deve tomar decisões de investimento com base em suas próprias expectativas.

O sucesso dos investimentos ao longo do tempo exige que as decisões dos investidores sejam coerentes tanto com as decisões subsequentes de outros investidores como com as demandas dos consumidores finais. Os modelos teóricos baseados na estrutura hayekiana de produção (derivada, como sabemos, de Eugen von Böhm Bawerk) são capazes de identificar qual sequência de decisões de investimentos são consistentes com uma determinada trajetória de consumo desejada. Mas isto é apenas uma primícia para a questão mais fundamental: temos razão para acreditar que os investidores, tomando essas decisões, tendem a ser exatamente aqueles cujas expectativas sejam corretas?

Tal como Hayek e Kirzner, a posição de Mises situa-se entre as de Lachmann e Lucas. A formulação misesiana não nos permite prever em uma dada situação como as expectativas de um investidor serão afetadas por alguma mudança particular nas condições de mercado. Nem tampouco sua formulação exige a suposição de que as expectativas sejam racionais, no sentido de Lucas. A alegação de que há uma tendência geral ao equilíbrio repousa sobre o entendimento austríaco de um processo de mercado, no qual cada investidor está investindo com base em suas próprias expectativas. Investidores cujas expectativas sobre as condições futuras do mercado acabam se revelando corretas vão ser premiados com uma acumulação de recursos, enquanto os investidores cujas expectativas terminam se mostrando erradas vão experimentar uma perda de recursos. As decisões de investimento do que obteve sucesso tornam-se cada vez mais influentes nos mercados ao longo do tempo, assim como as dos últimos perdem significância progressivamente.

Ao enfatizar a importância de se enxergar o processo de mercado no mundo dos investimentos, a teoria de Mises e Hayek, bem como a de Kirzner, pode prever que expectativas em equilíbrio tendem a prevalecer, mesmo que não se possa prever o que em particular irá reger a formulação dessas expectativas. Reconhecendo a subjetividade e a imprevisibilidade das expectativas em qualquer dada circunstância, então, não implica a inexistência ou ineficácia de tendências equilibradoras, no que divergem de Lachmann. A existência e eficácia de tendências equilibrantes pressupõe que as expectativas corretas são recompensadas e expectativas incorretas são penalizados. E a realização de tais recompensas e penalidades depende da natureza das instituições em que as decisões de investimentos são feitas.

Para o Prof. Israel Kirzner, a coordenação intertemporal está ligada ao conceito de função empresarial, que nada mais é do que aquele atributo individual de perceber as possibilidades de lucros ou ganhos eventualmente existentes. Ora, como isso se constitui em uma categoria de ação, esta pode ser encarada como um fenômeno empresarial, que põe em destaque as capacidades perceptiva, criativa e de coordenação de cada agente. Como em qualquer ação humana, a ação empresarial se processa em ambiente de surpresa e de incerteza genuína e requer criatividade, uma vez que o futuro é sempre incerto e está sempre aberto ao desenvolvimento do potencial criativo dos agentes.

Outra característica da ação empresarial é que, em se tratando de escolhas ao longo do tempo e em condições de incerteza, há sempre outras ações a que se deve renunciar. O valor subjetivo dessas ações a que se renuncia é denominado de custo. Logicamente, os agentes agem porque acreditam subjetivamente que os fins escolhidos possuem um valor maior ao dos custos decorrentes da escolha por determinada ação e a diferença constitui o lucro, que é o elemento motivador da ação. Se as ações não acarretassem custos, os valores subjetivos dos fins coincidiriam com o lucro. Kirzner enfatiza que toda ação embute um componente empresarial puro e criativo em sua essência, que não requer qualquer custo e que é exatamente o que permite aproximar o conceito de ação do conceito de função empresarial.

Toda ação -- e, portanto, toda atuação empresarial -- tem a capacidade de gerar novas informações de cunho implícito, de natureza ao mesmo tempo prática e subjetiva e que muitas vezes não podem ser expressas. Sendo assim, o conjunto de ações ou atos empresariais induz cada agente a ajustar ou coordenar suas próprias atuações levando em consideração as necessidades, desejos e circunstâncias dos demais agentes, transmitidas pelo processo de mercado por meio de suas atuações. Essa dinâmica, no final das contas, é que torna possível e interessante, de maneira inteiramente espontânea e inconsciente, a própria vida em sociedade. Uma sociedade que abre mão da função empresarial está condenada à ausência de coordenação social e de cálculo econômico e, portanto, está abrindo todas as portas para a coerção institucional. Sem mercados livres e liberdade para agir, não pode haver ação empresarial; sem esta, não há como se falar em preços de mercado; e sem estes, é impossível existir coordenação e cálculo econômico.

Cabe mencionar que o conceito de incerteza genuína é corolário da aceitação das hipóteses de ignorância e de tempo real. As implicações mais importantes da ideia de incerteza genuína são: (1ª) a impossibilidade de listagem de todos os possíveis resultados provocados por um determinado curso de ação; e (2ª) a passagem da incerteza - que na teoria econômica convencional costuma ser tratada como uma variável exógena - para a categoria de variável endógena.

Essa característica importante da incerteza genuína, que é a endogeneidade, leva-nos a visualizar os mercados como processos dinâmicos ininterruptos, processos por si só geradores de mudanças às quais o sistema econômico deve adaptar-se. Isto significa que um estado de completa adaptação, ou um estado de equilíbrio, é algo incompatível com os conceitos de incerteza genuína e de tempo real.

Para Mises, uma ciência econômica que enfatize apenas os estados de equilíbrio deixa de ser uma ciência da ação humana, para ser uma ciência da inação, isto é, a própria negação da economia. Essa característica importante da incerteza genuína, que é a endogeneidade, leva-nos a visualizar os mercados como processos dinâmicos ininterruptos, processos por si só geradores de mudanças às quais o sistema econômico deve adaptar-se. Isto significa que um estado de completa adaptação, ou um estado de equilíbrio, é algo incompatível com os conceitos de incerteza genuína e de tempo real.

Como sublinham com brilhantismo O'Driscoll e Rizzo [ver referências bibliográficas no final], subjetivismo e ação humana dinâmica em condições de incerteza não bayesiana são ideias absolutamente inseparáveis sob a ótica da Escola Austríaca de Economia. Quando um agente econômico escolhe um determinado curso de ação, as consequências de sua escolha irão depender, pelo menos parcialmente, dos cursos de ação que outros indivíduos escolheram, estão escolhendo ou ainda vão escolher. Se considerarmos um mundo em que impere a autonomia das decisões individuais, isto significa que o futuro não apenas é eventualmente desconhecido, o que permitiria que ele fosse aprendido de maneira gradual, mas que ele simplesmente não pode ser conhecido e nem aprendido. Tal como em Lachmann, o futuro é incognoscível.

Por sua vez, a ignorância, entendida como imperfeição do conhecimento, não é um estado que possa ser totalmente evitado ou simplesmente ignorado, ou assintoticamente eliminado por algum processo. Por isso, os expedientes analíticos que costumam transformar a ignorância em uma mera variante do conhecimento, não refletem a ação humana no mundo real.

Resumo final

Sobre a questão fundamental de tendências equilibrantes, há teóricos da economia que ou são propensos a tomar uma posição que nega qualquer problema (Lucas) ou que descreem em sua solução (Lachmann), bem como os que acreditam que os governos os podem solucionar (keynesianos e afins). E os argumentos para uma posição intermediária devem colocar muita ênfase sobre o papel das expectativas. Apesar de reconhecerem a impossibilidade de especificar como as expectativas corretas podem ser formadas, os teóricos middleground devem, contudo, utilizar suas hipóteses de que elas tendem a se equilibrar de acordo com a evolução temporal do processo de mercado, que se baseia em expectativas predominantemente corretas.

É verdade, como sugeriram Lachmann e Shakcle, que os economistas devem estudar tanto as tendências "equilibrantes" dos mercados como as "desequilibrantes", mas, enquanto o primeiro, mesmo vendo os mercados como um caleidoscópio, jamais propôs como solução para essa inexistência de uma convergência ao equilíbrio que os governos interferissem nos mercados, Shackle, que preferiu seguir Keynes (embora tenha recebido influências austríacas em seu subjetivismo), preferiu acreditar. Cabem, então, as perguntas: se os mercados são caleidoscópios, como poderão os homens do governo melhorar isso, a não ser que possuam um super-conhecimento? Não serão os governos, dada a experiência que o mundo vem vivendo, elementos ainda mais desestabilizadores, que terminam "quebrando" ou estilhaçando as peças do caleidoscópio? Deixo ao leitor a reflexão e a resposta, ambas óbvias.

No entanto, sob o ponto de vista da Escola Austríaca, com seu subjetivismo, sua ênfase na praxeologia, seu individualismo metodológico e sua metodologia hipotético-dedutiva, dois trabalhos muito difundidos no século passado causaram males enormes à ciência econômica, porque as afirmativas e propostas de seus dois autores passaram a ser tomadas como verdades indiscutíveis que, infelizmente, desde o final dos anos 40, vêm sendo transmitidas a gerações sucessivas de economistas, que mais parecem "engenheiros sociais".

O primeiro desses trabalhos é um livro de Paul A. Samuelson publicado em 1947, "Foundations of Economic Analysis". Nessa obra, que obteve enorme repercussão no mundo acadêmico já então dominado pelo keynesianismo e pelo positivismo, Samuelson apresentou uma estrutura matemática comum aos vários ramos da economia, a partir de dois princípios: (a) o comportamento maximizador dos agentes (como o de maximizar utilidades por parte dos consumidores, maximizar lucros por parte das empresas, maximizar retornos através dos investidores, etc.) e; (b) a estabilidade do equilíbrio nos sistemas econômicos, tanto de mercados particulares quanto da economia como um todo. Samuelson também aperfeiçoou a teoria dos números índices e generalizou a welfare economics. Ele é especialmente conhecido por estabelecer e formalizar definitivamente versões qualitativas e quantitativas de "estática comparativa" Uma de suas idéias sobre estática comparativa, o chamado princípio da correspondência, afirma que a estabilidade do equilíbrio implica previsões testáveis sobre como se dão as mudanças de equilíbrio quando os parâmetros são alterados. Para termos uma ideia da influência de Samuelson, basta lermos a seguinte frase extraída aleatoriamente da Wikipedia: "Finalmente, pode-se dizer que a partir de Samuelson passou a existir não somente a economia, como também o livro Economics. O livro Economics ensinou os fundamentos desta ciência à maioria dos estudantes de economia da segunda metade do século XX". [negritos nossos]. Ao que acrescento: infelizmente!

E o segundo é o também famoso Essays in Positive Economics (1953), de Milton Friedman, uma coletânea de artigos anteriores do autor, com um ensaio original - "A Metodologia da Economia Positiva" -, cujo conselho básico é respeitar a distinção de John Neville Keynes (pai de John Maynard Keynes) entre economia "positiva" e "normativa", sugerindo que a última não seria adequada para lidar com assuntos econômicos. O ensaio apresenta um programa epistemológico para a pesquisa econômica e sustenta que esta deve ser livre de julgamentos normativos, para que possa ser respeitada como algo objetivo e informar e economia normativa (por exemplo, as discussões sobre salário mínimo). Julgamentos normativos, para Friedman, freqüentemente envolvem previsões implícitas sobre as conseqüências de diferentes políticas. Sua sugestão é que essas diferenças poderiam ser minimizadas pelo progresso na economia positiva (1953, p. 5).

A partir dessas obras, a ciência econômica, então, já impregnada pelos agregados de Keynes e despida de uma teoria do capital, passou a ser tratada pelos economistas como se fosse algo que nunca foi, não é e nunca poderá ser: uma ciência exata, em que os agentes maximizam tudo o que lhes interessa maximizar e, no caso dos keynesianos em todas as suas vertentes, como os agentes individuais não o fazem, o governo pode e deve fazer, "cientificamente". E os mercados, dentro desse positivismo açodado, passaram a ser representados por equações e sistemas de equações. Não foi por acaso que a econometria se desenvolveu especialmente a partir do início dos anos 50.

Assim, Friedman e Lucas, de quem discutimos algumas ideias sobre expectativas e sobre equilíbrio, foram produtos naturais -- talentosos, digamos de passagem -- desse afastamento da ciência econômica daquilo que realmente é, de acordo com a tradição de Carl Menger: uma ciência que estuda a ação humana ao longo do tempo real e sob condições de incerteza genuína. Essa visão nunca foi abandonada pelos economistas austríacos, o que explica a decadência de sua popularidade já a partir dos anos 40 do século XX. Mas, por outro lado, o fracasso retumbante de keynesianos, monetaristas e novos clássicos, frente à crise que vem abalando o mundo desde que a bolha hipotecária estourou nos Estados Unidos -- malogro este que se estende aos "remédios" que receitam e que vêm sendo aplicados em larga escala -- abre novas perspectivas para a economia da ação humana, sua metodologia, seu individualismo metodológico, sua negação da possibilidade de se fazer previsões em ciências sociais, sua ênfase nas características dessas ciências e seu subjetivismo. Não tenho dúvidas em afirmar categoricamente que a Escola Austríaca está renascendo em todo o mundo com maior força, porque suas rivais fracassaram e continuam a fracassar rotundamente.

Definitivamente, keynesianos, monetaristas e novos clássicos trabalham com modelos sofisticados que descrevem um mundo do faz de conta. Mas o mundo real, que os austríacos sempre procuraram explicar desde Menger, não é este e está longe de ser como imaginam.

Referências bibliográficas

Garrison, R., From Lachmann to Lucas: on Institutions, Expectations and Equilibrating Tendencies, in: Israel M. Kirzner, ed., Subjectivism, Intelligibility and Economic Understanding: Essays in Honor of Ludwig M. Lachmann on his Eightieth Birthday, New York: New York University Press; London: Macmillan and Co., 1986, pp. 87-101.

Hayek, F. A., in: Reflections on the Pure Theory of Money," Econometrica, vol. 33 (August), 1931, p. 277]

Hayek, F. A., Prices and Production, 2nd ed. (New York: Augustus M. Kelley, [1935] 1967

Hayek, F. A., Profits, Interest, and Investment, edited by Friedrich A. Hayek (New York: Augustus M. Kelley, [1939] 1975)

Hayek, F.A., "The Use of Knowledge in Society", in: "Individualism and Economic Order", The University of Chicago Press, Chicago, 1948, págs. 77/91

Hayek, F.A. (ed), "Price Expectations, Monetary Disturbances, and Malinvestments," in: Profits, Interest, and Investment, edited by Friedrich A. Hayek (New York: Augustus M. Kelley, [1939] 1975)].

Iorio, Ubiratan J., Ação, Tempo e Conhecimento: a Escola Austríaca de Economia, IMB, São Paulo, 2011, cap. 2

Kirzner, I., Perception, Opportunity and Cost -- Studies in the Theory of Entrepreneurship, The University of Chicago Press, Chicago, 1979

Kirzner, I. (ed),Subjectivism, Intelligibility and Economic Understanding, NYU Press,New York, 1986

Lachmann, L.M., "The Market as an Economic Process", Basil Blackwell, Nova York, 1986, pág. X.

Lachmann, L.M., "Austrian Economics in the Present Crisis of Economic Thought", in: "Capital, Expectations and the Market Process", Institute for Humane Studies, Menlo Park, 1977, pág.39.

Langlois, R.N., "Knowledge and Rationality in the Austrian School: an Analytical Survey", Eastern Economic Journal, IX, nº 4, out./dez. de 1985.

Lavoie, Don (ed), Expectatios and the Meaning of Institutions -- Essays in Economics by Ludwig Lachmann, Routedlege, London,1994

Lucas, Robert E.. & Sargent, Thomas J., (eds), Rational Expectatios and Econometric Practice, The University of Minnesota Press, Minneapolis, 1981

Kirzner, I., The Meaning of Market Process: Essays in the Development of Modern Austrian Economics (Routledge, 1991)

Menger, Carl, Princípios de Economia olítica, Coleção Os Economistas, Nova Cultural, 1988

Miller, Preston J., The Rational Expectations Revolution -- Readings from the Front Line, MIT Press, Cambridge, 1994

Mises, L. von, "Notes and Recollections", South Holland, Libertarian Press, 1978, págs. 36/37.

Mises, L., Ação Humana -- Um Tratado de Economia, Instituto Liberal, 1990

Murrell, Peter, "Did the Theory of Market socialism Answer the Challenge of Ludwig von Mises? A Reinterpretation of the Socialist Controversy," History of Political Economy, vol. 15, no. 1 (Winter), 1983, p. 95].

O'Driscoll, Gerald P. & Rizzo, Mario J., The Economics of Time and Ignorance, Basil Blackwell, Oxford, 1995

Sarjanovic, Ivo A., "El Mercado como Proceso: Dos Visiones Alternativas", in: Libertas, nº 11, ano VI, outubro de 1989, ed. pela Eseade, Buenos Aires, pág. 172.

Shackle, George L. S., Business, Time and Tought, edited by Stephen F. Frowen, MacMillan, 1988

Shackle, G.L.S., "Epistémica y Economía", Fondo de Cultura Economica, México, 1972.

Comentários (36)

Deixe seu comentário