Economia

“Governos nunca quebram, pois podem imprimir dinheiro!”, dizem. A Venezuela prova o contrário

Imprimir dinheiro não só não evitou, como acelerou a falência da Venezuela

“Governos nunca quebram, pois podem imprimir dinheiro!”, dizem. A Venezuela prova o contrário

Imprimir dinheiro não só não evitou, como acelerou a falência da Venezuela

"Um estado soberano que pode imprimir sua própria moeda jamais irá quebrar", dizem incessantemente vários economistas adeptos de teorias heterodoxas, dentre elas a Moderna Teoria Monetária.

Segundo essa linha de raciocínio, a dívida pública não representa nenhum problema insolúvel, pois, em última instância, caso o governo não mais consiga investidores interessados em comprar os títulos públicos aos juros oferecidos, ele pode simplesmente imprimir dinheiro para se autofinanciar e, com isso, manter todo o arranjo econômico funcionando.

Essa, com efeito, é uma das principais críticas que fazem ao euro: dado que os países-membros não podem imprimir euros livremente, eles se tornam reféns dos investidores. Se os investidores não quiserem comprar a dívida pública -- ou exigirem juros extremamente altos para isso --, os governos irão quebrar. Já se os países pudessem imprimir dinheiro, isso nunca aconteceria.

Por tudo isso, para tais pessoas, a capacidade de um governo poder imprimir dinheiro representa uma salvaguarda contra o endividamento, impede que um governo efetivamente quebre e, acima de tudo, permite que toda a economia possa funcionar sem solavancos. Por que se preocupar com o tamanho da dívida se você pode recorrer à impressora de dinheiro? Por que colocar em si próprio uma camisa de força que impossibilita aproveitar todo o potencial financeiro?

Por tudo isso, preocupar-se com coisas como equilíbrio orçamentário e responsabilidade fiscal seria um vício de ortodoxos socialmente insensíveis.

A realidade, obviamente, é bem diferente deste conto de fadas.

Evidentemente, se a dívida de um governo está denominada em uma divisa que esse governo pode imprimir livremente, então, por definição, ele sempre poderá evitar o calote. Ele sempre poderá imprimir dinheiro para quitar esses títulos. Em termos técnicos, ele sempre poderá hiperinflacionar a moeda para garantir que a dívida continue sendo paga. Só que isso garante apenas que a dívida possa ser paga em termos nominais.

O verdadeiro problema é que esse governo, de maneira nenhuma, poderá evitar que ocorra um calote em termos reais, isto é, que a dívida seja paga em uma moeda hiperinflacionada que já não possui nenhum poder de compra. Neste caso, mesmo que o governo pague sua dívida em termos nominais, o calote ocorreu em termos reais. Os credores emprestaram dinheiro ao governo quando a moeda valia alguma coisa e, tempos depois, receberam de volta uma moeda cujo poder de compra é muito menor do que quando emprestaram.

Sabendo disso, e para evitar tomarem esse calote, há duas opções para os investidores:

1) ou eles cobram juros nominais astronômicos como forma de tentar compensar o risco da hiperinflação futura [no Brasil, no auge da hiperinflação, os juros chegara a um pico de 800.000%]; ou

2) deixam de comprar esses títulos e exigem que o governo emita títulos em outra moeda, mais forte e fora do controle deste governo.

A primeira opção obviamente afeta toda a economia e é insustentável no longo prazo. Dado que o governo está hiperinflacionando a moeda, então bancos e financeiras só irão emprestar dinheiro para pessoas e empresas em troca de juros exorbitantes (muito acima da hiperinflação projetada para o futuro), exatamente para se protegeram da profunda desvalorização que ocorrerá com a moeda. Com juros astronômicos e uma moeda destroçada -- o que desarranjo todo o sistema de preços e impossibilita por completo qualquer cálculo econômico sobre lucros e prejuízos para projetos de investimento --, toda a economia entra em colapso e regride ao estado de escambo. Escassez e desabastecimentos se tornam rotineiros.

E isso, presume-se, é exatamente o oposto do que intencionavam os defensores deste arranjo.

Por isso, a segunda opção acaba sendo a única mais sensata para esse governo.

Já a Venezuela recorreu aos dois.

Imprimindo até quebrar

A Venezuela está vivenciando uma galopante hiperinflação, fruto da explosão da quantidade de dinheiro na economia.

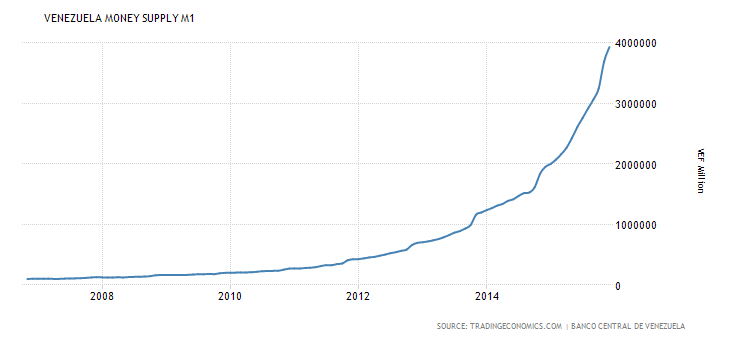

Os gráficos abaixo mostram a evolução da quantidade de cédulas de papel e de depósitos em conta-corrente na economia venezuelana (agregado M1) de acordo com as estatísticas do próprio Banco Central venezuelano. É necessário dividir em dois gráficos porque a explosão da oferta monetária foi sem precedentes.

Gráfico 1: evolução da quantidade de cédulas de papel e de depósitos em conta-corrente na Venezuela, de janeiro de 2007 a dezembro de 2015

Gráfico 2: evolução da quantidade de cédulas de papel e de depósitos em conta-corrente na Venezuela, de janeiro de 2016 a novembro de 2017

Apenas não perca as contas: no primeiro gráfico, a oferta monetária em dezembro de 2015 é de quatro trilhões de bolívares. Já hoje, novembro de 2017, esse montante já está em quarenta trilhões de bolívares.

Isso significa que, em menos de dois anos, a quantidade de dinheiro na economia simplesmente decuplicou. Ou seja, dinheiro, em si, nunca faltou.

Entretanto, o governo venezuelano acabou de se declarar insolvente e incapaz de fazer frente à sua dívida denominada em dólares. [Nessa, o Brasil levou um calote de US$ 262 milhões].

Desde 1999, quando Hugo Chávez chegou ao poder, a dívida pública externa venezuelana subiu de 26 bilhões de dólares para 150 bilhões de dólares. O que leva às inevitáveis perguntas: por que um estado tão soberano e tão anti-imperialista quanto a Venezuela optou por emitir dívida em dólares e não em bolívares? Como é possível que ele tenha cometido, durante tantos anos, um erro tão elementar? Por que o país optou por renunciar à sua invejável soberania monetária para submeter-se ao opressivo jugo do endividamento em dólares, essa "moeda imperialista"?

Ora, tanto Chávez quanto Maduro multiplicaram a dívida venezuelana denominada em dólares não por gosto, mas sim por pura necessidade: a credibilidade de sua moeda nacional, o bolívar, era -- e continua sendo -- tão nula, que nenhum investidor se mostrou disposto a comprar os títulos denominados em bolívares. Quem é que gostaria de ser pago em uma moeda que nada vale?

Consequentemente, para que o regime bolivariano conseguisse importar bens e serviços básicos do estrangeiro em um montante acima daquele que era capaz de pagar com suas reservas internacionais, não havia outra solução senão endividar-se em dólares. O bolívar é divisa non grata fora da Venezuela (ao contrário do que ocorre com o dólar, o euro, a libra, o franco suíço e o iene fora de seus países de origem) e é assim porque ao longo das últimas décadas o governo venezuelano o administrou de maneira deliberadamente mal para conseguir se financiar internamente pela via inflacionária.

Neste sentido, não é nenhuma casualidade que todos os países com moeda forte contem com bancos centrais (relativamente) independentes dos caprichos orçamentários de seus governantes. A independência serve para sinalizar à comunidade investidora que tal país não irá abusar da multiplicação inflacionária da moeda para financiar seus déficit fiscais.

Conclusão

A lição é simples e direta: um estado soberano que abuse da criação indiscriminada de moeda para financiar seus déficits e, com isso, tentar manter sua solvência financeira, rapidamente deixará de ser soberano do ponto de vista monetária e se tornará insolvente.

Com a moeda nacional destroçada, nenhum estrangeiro a aceitará em troca de moeda forte. Consequentemente, se esse país tiver de importar bens e serviços essenciais, não haverá outra saída senão endividar-se em moeda estrangeira -- isto é, em uma moeda que o governo não será capaz de manipular por estar fora do seu controle.

E, como acaba de nos demonstrar a socialista Venezuela, um estado com soberania monetária e liberdade para imprimir dinheiro para financiar seus déficits e pagar sua dívida pode sim quebrar.

Não se pode enganar todo mundo o tempo todo para sempre.

Comentários (76)

Deixe seu comentário