Economia

Como a intervenção estatal no mercado imobiliário aumentou o déficit habitacional

E como o “Minha Casa, Minha Vida” piorou tudo

Como a intervenção estatal no mercado imobiliário aumentou o déficit habitacional

E como o “Minha Casa, Minha Vida” piorou tudo

De 2009 a 2015 (ano dos dados mais recentes), o déficit habitacional no Brasil aumentou 5,9%.

Coincidentemente, foi exatamente a partir de 2009 que a intervenção do governo no mercado imobiliário se intensificou visando exatamente a reduzir o déficit habitacional.

Não apenas a expansão do crédito imobiliário pelos bancos estatais aumentou acentuadamente a partir de 2009 (como será mostrado abaixo), como também foi em 2009 que o governo federal lançou o Programa Minha Casa, Minha Vida (PMCMV), que tinha o objetivo explícito de reduzir o déficit habitacional por meio de financiamentos imobiliários voltados para as pessoas de mais baixa renda, estimulando esses indivíduos a tomar empréstimos para adquirir a casa própria.

O que houve?

As causas históricas do déficit habitacional

Com a inflação monetária e a consequente carestia se tornando galopantes ainda no fim da década de 1950, a contabilidade das empresas e dos bancos tornou-se extremamente distorcida (fenômeno detalhado neste artigo). Por causa do rápido aumento dos preços, as receitas se tornavam nominalmente maiores em um curto período de tempo e, consequentemente, prejuízos operacionais se transformavam em lucros ilusórios, os quais eram pesadamente tributados. Simultaneamente, o próprio custo de reposição de ativos aumentava acentuadamente. Isso foi aniquilando o capital de empresas e bancos. (Todo esse processo foi detalhado por Mario Henrique Simonsen em seu livro 30 anos de indexação).

Como consequência, os bancos reduziram a oferta de crédito, principalmente para a aquisição de moradias, chegando ao ponto de, em 1963, a concessão de um financiamento para a compra de um pequeno apartamento pela Caixa Econômica Federal depender da expressa autorização do presidente da República.

Neste cenário, em agosto de 1964, foi criado o Sistema Financeiro de Habitação (SFH), para tentar remediar os efeitos desastrosos da inflação no setor imobiliário. Obviamente, de nada adiantou, pois as causas da distorção do mercado imobiliário -- a inflação galopante -- continuaram intactas.

Assim, com o crédito ainda escasso, os edifícios residenciais passaram a ser construídos por meio do autofinanciamento dos condôminos, fenômeno que se manteve até meados da década de 1990. Nesse arranjo, os prazos de término das obras eram continuamente esticados, o que encarecia seus custos.

Para completar, o incentivo ao investimento em imóveis residenciais para aluguel foi destruído pelas sucessivas leis do inquilinato, que prorrogavam por prazo indeterminado os contratos de locação residencial, determinando o congelamento ou o semicongelamento dos alugueis.

O resultado foi a atrofia da indústria da construção civil e a proliferação das favelas, como manifestação ostensiva da crise habitacional gerada pelo estado.

Isso durou até o início da década de 1990. Em 1997, foi criado o Sistema Financeiro Imobiliário (SFI), que representou um avanço em relação ao SFH, pois adotava critérios mais de mercado. Mas era muito pouco e muito tarde.

Já no início dos anos 2000, o direito social à moradia foi constitucionalizado, passando a constar no art. 6º da Constituição Federal, em que constam os direitos sociais. Em meados de 2004, os bancos estatais começam a intensificar os empréstimos voltados à aquisição de imóveis. Em 2009, essa expansão se acelera. Simultaneamente, o PMCMV é instituído legalmente por meio da Lei 11.977/2009, ancorado nessa garantia constitucional.

A expansão do crédito e as distorções

Em meio à crise financeira americana, que temporariamente afetou os mercados de crédito ao redor do mundo, a expansão do crédito geral no Brasil, que era mais expressiva nos bancos privados, foi reduzida.

Assim, a partir de 2008, no intuito de enfrentar a crise internacional e manter a economia aquecida, o governo brasileiro intensificou suas ações com políticas anticíclicas: aumentou a oferta de crédito pelos bancos estatais, na modalidade "crédito direcionado".

Crédito direcionado representa os empréstimos que os bancos estatais são obrigados a fazer a juros abaixo da Selic. Em termos práticos, o Tesouro repassa dinheiro dos nossos impostos para os bancos, e estes então emprestam esse dinheiro cobrando juros menores que a taxa Selic.

E um dos setores mais privilegiados por essa expansão do crédito direcionado foi exatamente o setor imobiliário. As pessoas tomavam empréstimos para comprar imóveis e pagavam juros que chegavam a ser menos da metade da Selic. Isso só era possível porque o Tesouro, por meio de dinheiro de impostos, bancava a diferença.

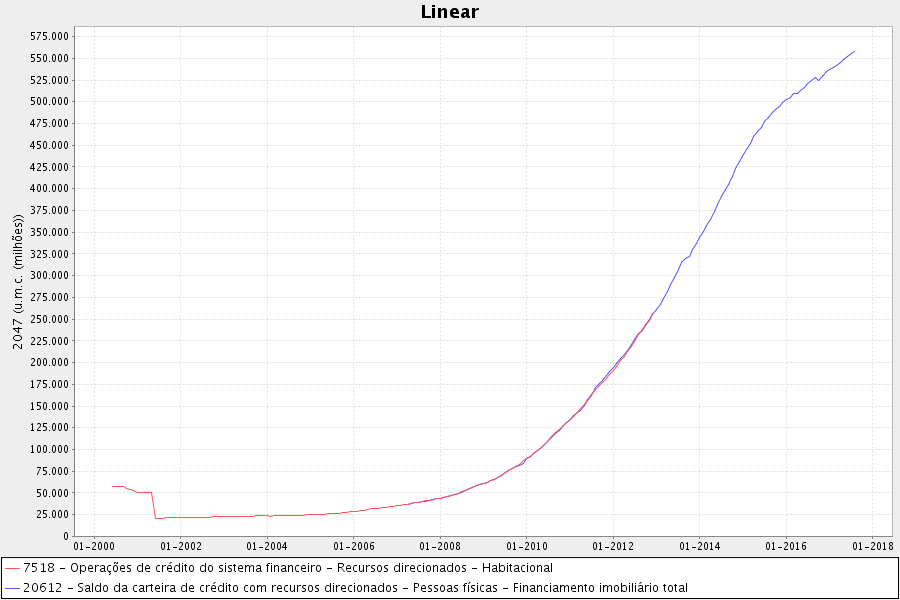

O gráfico abaixo mostra a evolução dos empréstimos para a aquisição de imóveis. Dado que o Banco Central tem a péssima mania de descontinuar uma série histórica e criar outra nova, há duas linhas no gráfico, representando exatamente a mesma variável:

Gráfico 1: evolução do crédito para o setor habitacional. (Fonte: Banco Central)

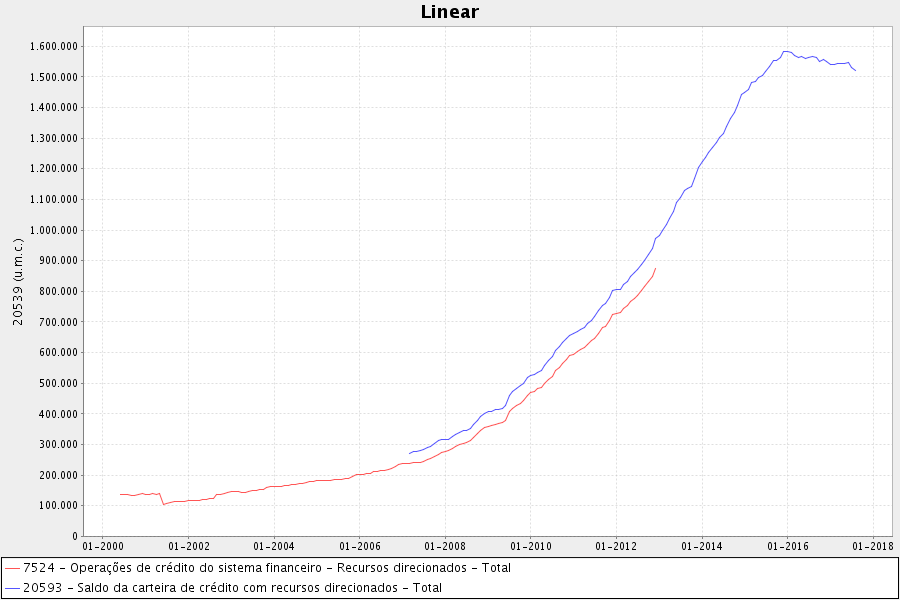

Agora, compare isso à evolução do crédito total, para todos os setores, ofertado pelos bancos estatais (novamente, o Banco Central faz de tudo para atrapalhar, descontinuando uma série e criando outra em seu lugar, com dados revisados):

Gráfico 2: evolução do crédito dos bancos estatais para todos os setores da economia (Fonte: Banco Central)

Tendo em vista os gráficos, é possível destacar os seguintes impactos financeiros:

1) O saldo da carteira de crédito do financiamento imobiliário passou de R$ 48,9 bilhões, em janeiro de 2008, para R$ 500 bilhões ao final de 2015 (gráfico 1). Um aumento explosivo de 920%.

2) O saldo da carteira de crédito dos recursos direcionados cresceu de R$ 300 bilhões, no início de 2008, para R$ 1,6 trilhão ao final de 2015 (gráfico 2, linha azul). Aumento de 433%.

Em janeiro de 2008, o financiamento imobiliário representava 16% da carteira do crédito direcionado. Já ao final de 2015, representava 31,25%.

Isso significou um aumento de 95% na fatia que o crédito imobiliário passou a ocupar na carteira do crédito direcionado.

Mais crédito direcionado para a aquisição de um bem gera um efeito inevitável: aumento acelerado dos preços deste bem.

A evolução dos preços dos imóveis

Há dois índices oficiais utilizados para mensurar a evolução dos preços dos imóveis.

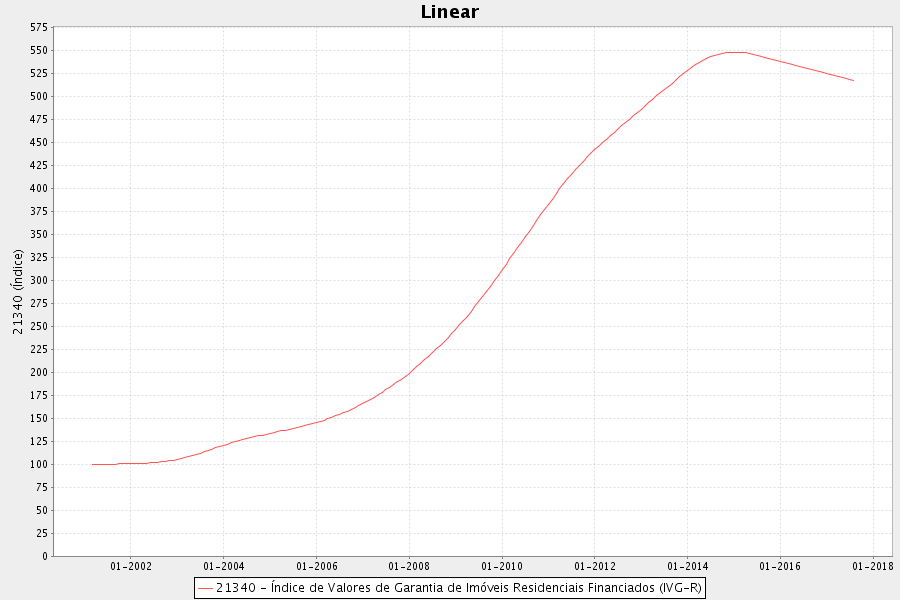

O Índice de Valor de Garantias Reais (IVG-R) estima os valores de imóveis residenciais utilizando os valores de avaliação dos imóveis dados em garantia a financiamentos imobiliários residenciais para pessoas físicas nas modalidades de alienação fiduciária e hipoteca residencial. Eis a evolução:

Gráfico 3: índice de evolução dos valores dos imóveis residenciais

Observe que, de 2008 a meados de 2015, o valor dos imóveis aumentou 175%.

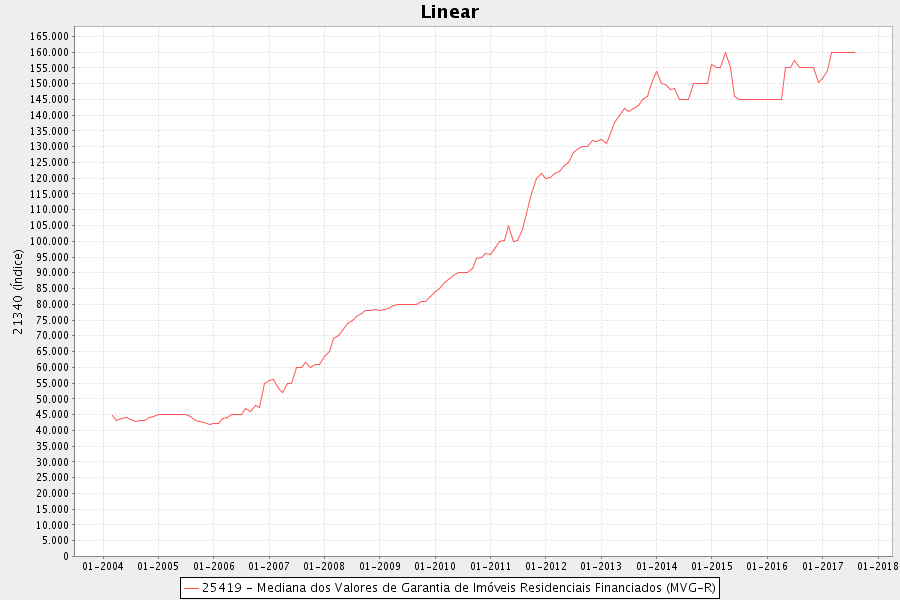

Já a Mediana dos Valores de Garantia de Imóveis Residenciais Financiados (MVG-R) faz o mesmo cálculo do IVG-R, mas utiliza valores nominais em vez de um índice. Eis a evolução:

Gráfico 4: mediana dos valores dos imóveis residenciais

Ou seja: qualquer que seja o mensurador, o preço dos imóveis aumentou aproximadamente 170% de 2008 a 2015. Tal aumento foi muito maior do que o aumento da renda das pessoas ocorrido à época.

As consequências nefastas do Minha Casa, Minha Vida

Para contrabalançar o encarecimento dos preços dos imóveis, o que dificultava o acesso dos mais pobres à casa própria, o governo recorreu ao Minha Casa, Minha Vida. Foi o caso clássico de uma intervenção feita para corrigir os efeitos não-premeditados de outra intervenção.

Só que, como era de se esperar, o PMCMV apenas agravou a situação. Um recente e abrangente estudo concluiu que esse programa do governo -- o qual, vale lembrar, é um financiamento para a compra de imóveis -- foi o fator preponderante para esse aumento generalizado dos preços dos imóveis.

A lógica é direta: os financiamentos imobiliários baratos e subsidiados pelo estado -- via crédito direcionado -- aumentaram a demanda geral por imóveis e, consequentemente, seus preços. Com os imóveis mais caros, os pobres foram empurrados para o Minha Casa, Minha Vida, um programa criado exatamente para tentar remediar os efeitos inflacionários nos imóveis causados pela expansão do crédito direcionado.

Por meio do MCMV, os pobres se endividaram a taxas de juros ainda mais baratas que as convencionais para comprar imóveis. Só que, ao incentivar adicionalmente essa demanda dos mais pobres por imóveis, os preços gerais dos imóveis subiram ainda mais.

Assim, o governo criou um programa (Minha Casa Minha Vida) para remediar os efeitos causados por outro programa (crédito direcionado barato para a compra de imóveis, utilizado majoritariamente pelos mais ricos, que possuem melhor histórico de crédito).

No final, tudo ficou mais caro. E a consequência é que os pobres ficaram ou sem capacidade de adquirir uma casa (indo para as favelas) ou extremamente endividados. Para agravar, vieram a depressão econômica e a acentuada queda na renda das pessoas, e o déficit habitacional, que deveria ter melhorado, piorou.

Por fim, e ainda segundo o estado, outra consequência não-premeditada criada pelo programa social foi que, com o aumento do valor dos imóveis, as famílias de menor renda se afastaram das sedes urbanas. Isso, por sua vez, demandará maiores investimentos na estrutura de mobilidade urbana. Ademais, por causa desse encarecimento dos imóveis, os pobres terão de acumular mais dinheiro caso queiram, no futuro, adquirir a casa própria -- exatamente o oposto do objetivo do programa.

Conclusão

Os benefícios da intervenção estatal no mercado imobiliário, tanto por meio do crédito direcionado quanto pelo PMCMV, foram menores que os custos sociais observados. O objetivo de reduzir o déficit habitacional não só não foi cumprido, como foi agravado.

É verdade que os primeiros a aderir ao programa ganharam. Eles se endividaram a taxas baixas e conseguiram comprar imóveis quando estes ainda estavam baratos. Porém, isso se deu à custa dos últimos entrantes, que arcaram com os preços mais altos e com dívidas que se tornaram impagáveis.

É comum as políticas públicas no Brasil serem implantadas baseadas em intuições de quem ocupa o cargo governamental, e não em estudos que avaliem corretamente o alcance e a efetividade de suas ações -- e, com poucas exceções, essa foi a regra na última década. Por isso, é urgente romper com o paradigma de "achismos" ao formatar políticas públicas.

No entanto, considerando que o Programa Minha Casa, Minha Vida serviu para capitalizar politicamente quem comandava a União -- o que não deve ser alterado no governo Temer --, não é de se descartar a hipótese de que o real objetivo desse programa social, o de auferir popularidade a determinados políticos, tenha sido cumprido.

Comentários (109)

Deixe seu comentário