Mais um capítulo na era das políticas monetárias não convencionais

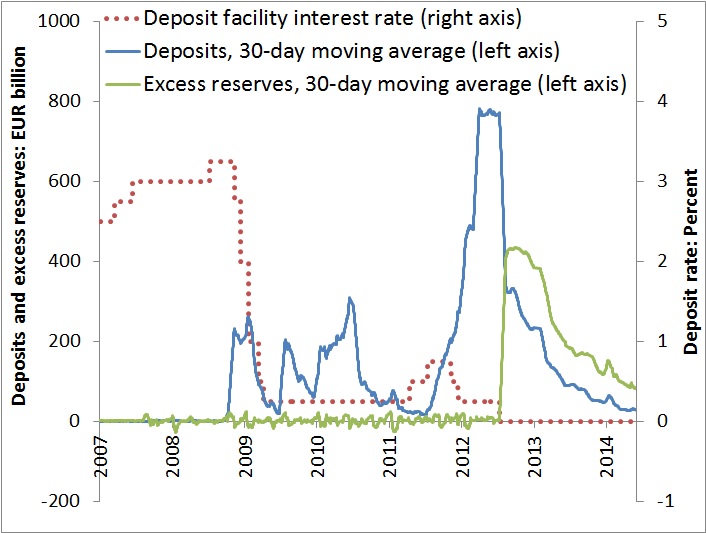

Em um primeiro momento, essa "multa" por deixar dinheiro parado no Banco Central não surtirá nenhum efeito significativo, pois a redução dos juros de refinanciamento mais do que compensa a penalidade cobrada nos depósitos estacionados no BCE -- há mais de € 174 bilhões em operações de refinanciamento contra apenas € 39 bilhões depositados no BCE (veja o último balanço do BCE ou o gráfico abaixo).

Mas no médio e longo prazo, pode ter um efeito devastador, uma vez que o compulsório do BCE é de mísero 1%. Isso significa que, para cada € 100 depositados na autoridade monetária, os bancos podem criar do nada € 10.000 de crédito na economia real.

E no instante em que Mario Draghi iniciar a compra de ativos e as operações de refinanciamento seletivas (Targeted Long-Term Refinancing Operations -- TLTRO), o potencial de criação de crédito pelo sistema bancário se avoluma extraordinariamente.

A grande questão -- e o que muitos analistas de mercado parecem não entender -- é que não basta aumentar oferta de crédito enquanto a demanda por crédito permanecer deprimida. E não poderia ser diferente, em um continente onde o excesso de endividamento e a alavancagem extrema ainda precisam ser expurgados em grande parte dos países -- tanto no setor privado quanto no público.

É mais um episódio do colapso monetário do Ocidente. Mais uma medida heterodoxa e inédita, cujas consequências nenhum banqueiro central é capaz de prever, mas a qual todos julgam ser imprescindível, caso contrário, testemunharemos o fim da economia.

Essas são as consequências do grande experimento monetário do século XX, a era do papel-moeda fiduciário inconversível. Em outras palavras, moeda cujo único lastro é a promessa de uma inflação controlada pelo governo, em que a única certeza é a perda perene do poder de compra do nosso dinheiro.

O Bitcoin foi criado justamente por causa desse tipo de arbitrariedade. A faculdade de inflacionar a moeda, independentemente da justificativa momentânea, é um poder extremo que jamais deveria ser monopolizado pelo governo. Nenhum cidadão deveria ser coagido a aceitar uma moeda ruim emitida pelo estado. Mas, infelizmente, esse é o paradigma atual, e o Bitcoin surgiu precisamente como uma alternativa a esse arranjo.

Por sinal, qual a justificativa usada por Mario Draghi para defender as recentes políticas de liquidez? O que tanto ameaça o BCE e a economia da Zona do Euro? A quimera da deflação. Ou melhor, da baixa inflação (low-flation).

A inflação de preços anual situa-se em 0,7%, conforme medido pelo índice HICP em abril de 2014. E a previsão para maio não passa de 0,5%. Isso significa que os preços ao consumidor se mantêm estáveis. Esse é o grande risco à recuperação econômica da Zona do Euro, segundo os especialistas.

Pouco importam os seguidos recordes nos índices de ações em diversos países do continente (Alemanha, por exemplo). Tampouco há motivo para se preocupar com o rally dos títulos soberanos, cujos yields já se encontram próximos aos níveis mais baixos de toda a história. De fato, desde o ano da derrocada de Napoleão Bonaparte, em 1815, os yields não chegavam a um patamar tão miúdo.

Para piorar o quadro, as finanças dos países da Zona do Euro em nada ajudam, o que torna os yields atuais uma aberração ainda maior. Portugal está prestes a bater novo recorde de dívida, cerca de 130% do PIB; o mesmo ocorre como o país de Berlusconi. A Grécia segue soberana, com mais de 170% do PIB de endividamento. E a Espanha está em um nível de quase 100%.

O quadro fiscal angustia. E a dívida soberana se avoluma. Mas os yields dão a mensagem de que nada está errado; o custo de rolagem da dívida voltou a ser irrisório. O título de dez anos da Espanha está rendendo 2,63%, enquanto os da Itália e de Portugal rendem 2,75% e 3,49%, respectivamente. É o menor yield da história desses países.

É como se a crise de dívida soberana jamais houvesse existido. É como se as finanças desses países estivessem na mais tranquila e sustentável trajetória.

Nada disso parece perturbar Mario Draghi. E por isso, mais liquidez será injetada no sistema. E como não há demanda por crédito pelo setor privado -- o endividamento ainda precisa ser sanado --,o único ente voraz e insaciável por crédito barato seguirá sendo os governos. Justamente para estes é que os bancos emprestarão no momento em que o BCE jorrar liquidez no mercado.

E assim a crise financeira é prolongada e os desequilíbrios são agravados. A realidade é que, desde que os estados se arrogaram o poder de imprimir moeda e controlar o sistema bancário, o mundo vai de crise em crise, aplicando curativos que não passam de meros analgésicos, enquanto a real enfermidade segue intocada.

Os ativos financeiros valem cada vez mais, batendo recordes sucessivos, mas os índices de preços ao consumidor permanecem estáveis. E as autoridades monetárias parecem se preocupar apenas com este, e não com aquele. Nada diferente do que antecedeu a crise de 2008.

Na visão dos banqueiros centrais, a grande ameaça à economia mundial não é a hiperatividade e a alavancagem excessiva dos mercados financeiros, mas sim o fato de um litro de leite custar o mesmo do que no ano passado. It's a strange world.

Comentários (34)

Deixe seu comentário