Uma radiografia do crédito bancário no Brasil

Dentre as muitas respostas possíveis aos problemas de nossa economia, uma das favoritas do atual governo foi -- e tem sido -- o crédito bancário. Em especial desde a crise de 2008, o governo petista lançou mão de medidas de estímulo ao crédito de forma consistente (e insistente) nestes últimos anos.

Despertou o monstro do BNDES, usou e abusou da Caixa Econômica Federal (CEF) e do Banco do Brasil e implorou aos bancos privados que abrissem a torneira do crédito. Enquanto ordenava os bancos públicos a reduzirem os juros, buscava de todas as formas possíveis convencer os privados a aderir à farra.

Passados quase cinco anos desde o estouro da crise financeira, é preciso tirar uma radiografia do crédito bancário no Brasil. Antecipando a conclusão, estamos nos acercando mais da China comunista do que qualquer economia de livre mercado.

Confirmação da tendência

Este artigo pode ser visto como uma sequência de outro que escrevi no ano passado sobre a "reestatização do crédito" no Brasil (recomendo a leitura deste e deste artigo também). Naquele momento, alertava sobre a tendência preocupante do direcionamento do crédito, cada vez mais nas mãos do estado.

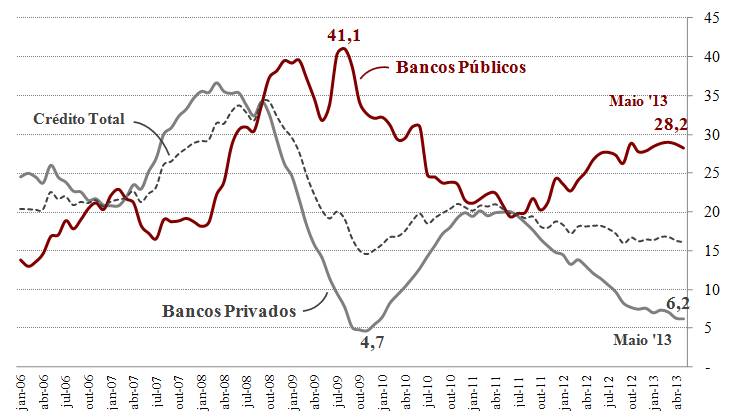

A verdade é que, após o fim do PROES (Programa de Incentivo à Redução do Setor Público Estadual na Atividade Bancária), a concessão do crédito ficou majoritariamente a cargo do setor financeiro privado (veja gráfico abaixo). E, em larga escala, assim permaneceu até 2008, ano da fatídica crise mundial.

Fonte: O Ponto Base, BACEN.

A guinada do crédito por bancos oficiais (os bancos controlados direta ou indiretamente pelo governo) a partir de 2009, entretanto, elevou a participação estatal na canalização dos recursos financeiros na economia. Com a exceção de 2010 -- ano da festança creditícia e do PIB robusto --, os bancos públicos têm mantido taxas de crescimento na concessão de empréstimos muito superiores às dos bancos privados.

Crescimento do Crédito ao ano (%). Fonte: O Ponto Base, BACEN.

Ao passo que os bancos privados expandem suas carteiras de crédito ao redor de 6% ao ano, as instituições oficiais ganham mercado em ritmo acelerado, turbinando suas carteiras em quase 30% a.a. A insistente política de redução de juros e de estímulo ao crédito resultou, simplesmente, em uma maior presença do estado no sistema financeiro nacional (SFN). Quando essa tendência foi verificada no ano passado, os bancos públicos detinham cerca de 44% do crédito total do país. Findo o primeiro semestre de 2013, o governo agora responde por quase a metade de todo o crédito do SFN.

Para efeito de comparação, na China comunista, os bancos estatais são responsáveis por 55% do crédito bancário. Nem precisamos recordar um dos pilares do Manifesto Comunista: "Centralização do crédito nas mãos do Estado". É nessa direção que caminha nossa economia.

Os rumos dos recursos

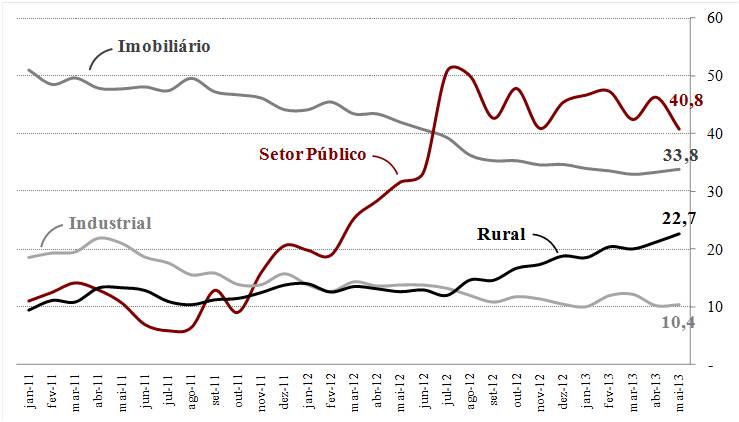

E para onde está sendo canalizado o crédito bancário? Analisando o crescimento anual do saldo de crédito por atividade econômica, é possível identificar algumas tendências interessantes. Apesar de estarem perdendo levemente seu ímpeto, os empréstimos imobiliários seguem aumentando a taxas anuais acima de 30%.

O rural vem crescendo significativamente, enquanto o crédito direcionado à indústria se mantém com incremento ao redor de 10% ao ano. O destaque fica com o crédito concedido ao setor público, isto é, empréstimos a governos federal e estaduais e empresas estatais. É claro que somente os bancos públicos estão surfando essa onda. Banqueiro privado nenhum quer correr esse risco.

Crescimento do Crédito ao ano (%). Fonte: O Ponto Base, BACEN.

Em apenas um ano, o setor público contraiu mais de R$ 36 bilhões com os bancos oficiais, alcançando um saldo de mais quase R$ 125 bi. E o que é pior, o governo federal vem ativamente estimulando essa modalidade de levantamento de recursos pelos governos estaduais. No ano passado, como parte de um Plano de Ajuste Fiscal -- plano do gênero orwelliano, é claro --, Guido Mantega elevou o limite de endividamento de quase 20 estados da federação.

Enquanto os bancos estatais aceleram fundo, os privados pisam no freio. Mas e por que uma tão discrepante atuação entre bancos públicos e privados? Afinal de contas, a expansão do crédito não é extremamente lucrativa à prática bancária?

Responsabilidade ilimitada versus irresponsabilidade limitada

Antes de responder a essa pergunta, é preciso destacar outro dado importante: o endividamento das famílias brasileiras. Ainda que longe dos níveis de países desenvolvidos, o consumidor brasileiro já está endividado em mais de 40% de sua renda. E o crescimento desse indicador foi bastante intenso e repentino.

Endividamento das Famílias (%).Fonte: O Ponto Base, BACEN.

Mas o que realmente importa é o comprometimento da renda com o serviço da dívida, ou quanto as famílias necessitam dispor de sua renda para arcar com juros e amortização do principal. No Brasil essa relação já passou de 20%. Para se ter uma ideia da ordem de grandeza, quando a bolha dos EUA estourou, esse mesmo indicador não passava de 15% no caso das famílias americanas. As evidências são claras: o consumidor brasileiro já está bastante alavancado.

Dessa forma, por mais que a expansão do crédito seja altamente lucrativa para os bancos, a demanda por crédito está bastante contida. Talvez haja espaço para crédito imobiliário -- em que as taxas são mais reduzidas, e os prazos bastante mais alongados. Mas os bancos privados não têm capacidade de competir com a generosidade de uma Caixa Econômica Federal -- nada nos surpreende o fato de a CEF deter 70% de todo o crédito imobiliário nacional.

Capacidade técnica há, com certeza. Mas não capacidade financeira. No final do dia, banqueiros privados não podem se dar ao luxo de ignorar o demonstrativo de resultados. Se algum empréstimo se provar irrecuperável, quem perde é o banco e seus acionistas. Quem responde pela solvência da instituição é o banqueiro -- e não o pagador de impostos, no caso de um banco público.

Os estudiosos do sistema bancário moderno certamente perguntariam: mas e o Banco Central? Não seria uma das funções do BC atuar como o prestamista de última instância? Sim, de fato essa é uma das responsabilidades basilares de um Banco Central. Do ponto de vista sistêmico, essa observação está perfeita.

No entanto, do ponto de vista do banqueiro privado, isso pouco importa, pois no Brasil existe o princípio da responsabilidade ilimitada no sistema financeiro. Conforme as leis que regulam a intervenção e liquidação de bancos (Lei n.6.024/74 e Lei n.9.447/97, a última instituída durante o PROER), quando há uma intervenção, todos os bens dos acionistas controladores e administradores da instituição financeira ficam indisponíveis, para permitir o ressarcimento de eventuais prejuízos.

Aos olhos estrangeiros, tal dispositivo legal pode parecer rudimentar[1] , pois o empresário não deveria responder além do capital empregado no empreendimento (princípio da responsabilidade limitada). Mas quando se trata de instituições bancárias operando com as chamadas reservas fracionárias (RF), o raciocínio não se aplica -- ou não deveria se aplicar.

A prática bancária de RF permite que um banco se alavanque sobremaneira auferindo altíssimos lucros. Em contrapartida, uma alavancagem excessiva tem o potencial de acarretar prejuízos catastróficos -- ao banco individual e ao sistema bancário como um todo. Ora, quando um banqueiro detém todo o direito sobre os lucros, mas limitado dever sobre as perdas, institui-se imediatamente um sistema perverso de incentivos -- o chamado risco moral ou moral hazard.

Para os bancos privados brasileiros -- para o bem ou para o mal -- não funciona assim.

Já a prática bancária pública é regida pelo princípio da irresponsabilidade limitada. Limitada, em primeiro lugar, pela duração dos mandatos dos cargos políticos. Em segundo, por algum indício ou prova de improbidade administrativa. Mas quem relacionaria causas tão nobres como "garantir a aquisição da casa própria a todo cidadão brasileiro" como um possível caso de improbidade administrativa? Indo mais longe, quem identificaria a relação de causa e efeito entre políticas públicas equivocadas adotadas anos antes e prejuízos vultosos?

Em um banco público, a perda é -- por definição! -- socializada por toda a sociedade. Já os lucros ficam com os funcionários do próprio banco, burocratas, políticos e apadrinhados. A má gestão não só é provável, como é natural.

Quem arcará com os (prováveis?) prejuízos dos créditos concedidos ao grupo das empresas "X"? Quem será responsabilizado quando a CEF tornar-se uma reedição do falido Banco Nacional da Habitação?

Conclusão

Muitos afirmam que, na ausência do crédito por bancos oficias, a economia estaria ainda pior. Por um lado, essa assertiva tem fundamento. É bastante plausível que alguns empreendimentos estariam sendo liquidados ou redimensionados, causando até uma recessão econômica. Mas se tais investimentos só são viáveis com crédito barato e generoso, talvez nem sequer devessem ter sido iniciados. Portanto, é um processo doloroso, mas inevitável.

Outros argumentam que é devida à falha do setor privado em prover financiamento de longo prazo a razão da existência dos bancos públicos. Em realidade, deveriam enxergar o exato oposto. É a própria existência desses gigantes bancários uma das razões da falta de crédito de longo prazo pelos bancos privados -- não é a única, mas, certamente, uma das mais fundamentais.

Além disso, a concessão de crédito barato por bancos públicos não resolve o problema. Apenas impõe uma nova intervenção, cujo resultado será novos problemas -- mais uma intervenção que acarretará um desarranjo na estrutura produtiva da economia por canalizar recursos para onde jamais deveriam ir.

Somente a livre iniciativa, na busca pelo lucro e com preços livres (e não "administrados"!), é capaz de alocar eficientemente o capital. Abusar de bancos públicos pode render votos, mas jamais solucionará qualquer problema econômico.

Por fim, essa hiperatividade nos bancos oficiais está causando desconfiança, perda de credibilidade, e possível fardo fiscal. Afinal de contas, se a OGX e afins não quitarem suas obrigações bilionárias com o BNDES e demais instituições financeiras estatais, quem vai tapar o buraco desses bancos? Até quando o Tesouro vai ser chamado para aportar capital (sempre de forma criativa, para não atrapalhar as contas nacionais oficiais, é claro)?

Com essa incerteza toda na economia, bancos privados continuarão à margem dos acontecimentos, assistindo timidamente enquanto os públicos lideram a festa. Ao fim e ao cabo, se administradores e acionistas estão sob o regime da responsabilidade ilimitada, estes serão bem mais prudentes, independentemente do ambiente regulatório.

Mas o que esperar daqueles que operam sob o regime da irresponsabilidade limitada?

[1] Nos Estados Unidos, ao contrário do Brasil, o sistema bancário é regido pelo princípio de responsabilidade limitada, assim como qualquer outra empresa. Ver o capítulo sobre "Reguladores e bancos" do livro "As leis secretas da economia", de Gustavo H. Franco.

Comentários (48)

Deixe seu comentário