Alguns detalhes pouco conhecidos da crise financeira de 2008

Não demorou muito para que os detratores do mercado descarregassem seus ataques histéricos ao capitalismo logo após os eventos de 2008. A crise financeira que resultou na quebra de vários bancos foi interpretada como sendo a prova cabal do quão destrutivo o "capitalismo desregulado" pode ser e do quão perigosos seus defensores são -- afinal, os defensores do livre mercado se opuseram a todos os pacotes de socorro concedidos aos bancos, pacotes esses que supostamente salvaram os EUA de outra Grande Depressão.

Em seu livro The Great Deformation, David Stockman -- ex-congressista e diretor da Secretaria de Administração e Orçamento do governo Reagan de 1981-85 -- conta toda a história da recente crise, e ataca impiedosamente o senso comum que credita às políticas do governo e a Ben Bernanke o mérito de ter salvado os americanos de outra Grande Depressão. Neste campo, a contribuição de Stockman é sem precedentes.

O livro aborda todos aqueles argumentos que foram apresentados em defesa dos pacotes de socorro em 2008, os quais até hoje ainda representam o senso comum da mídia e da academia. Tanto naquela época quanto hoje, o principal argumento sempre foi o de que, caso o governo não interviesse, um "efeito contágio" iria fazer a crise financeira se propagar para todos os setores da economia americana, indo para muito além de alguns poucos bancos e corretoras de Wall Street. Sem os pacotes de socorro, as folhas de pagamentos de todas as empresas americanas não mais poderiam ser cumpridas. Os caixas eletrônicos parariam de soltar dinheiro e ficariam paralisados. Mas as sábias decisões políticas tomadas pelo Tesouro e pelo Federal Reserve impediram estes e outros cenários tenebrosos, e impediram a segunda Grande Depressão.

Peguemos o exemplo do socorro à gigante AIG [American International Group, corporação americana provedora de serviços financeiros e seguros nos EUA e em outros países]. A AIG era uma empresa que fornecia seguros contra calotes de hipotecas. Os bancos concediam empréstimos para a aquisição de imóveis, e essas carteiras de empréstimos eram seguradas pela AIG. Para fazer tal seguro, a AIG vendia para os bancos um instrumento chamado CDS [credit default swap], e os bancos faziam uma série de pagamentos periódicos para a AIG em troca destes CDS. Caso os devedores dessem o calote nos empréstimos bancários, a AIG pagaria aos bancos.

Porém, como os calotes foram vários, a AIG ficou completamente insolvente e foi socorrida pelo governo americano. O socorro ocorreu sob um ambiente de total histeria. Disseram ao público que a AIG tinha de ser socorrida pelo governo porque, caso contrário, todo o sistema bancário americano, cujas perdas estavam seguradas pela AIG, quebraria. O problema é que praticamente nenhum dos CDS vendidos pela AIG estava em posse dos bancos convencionais, aqueles fora de Wall Street. E mesmo em Wall Street os efeitos seriam confinados a apenas uma dúzia de bancos e corretoras, sendo que absolutamente todos eles possuíam um amplo colchão para absorver tais prejuízos.

No entanto, graças aos pacotes de socorro do governo, os barões não tiveram um dólar de prejuízo em suas hipotecas caloteadas. No final, todo o socorro orquestrado pelo governo se resumiu a proteger os ganhos de curto prazo e os bônus dos executivos a serem pagos no final daquele ano.

Essa proteção do estado aos grandes não foi de modo algum uma medida inédita. Dez anos antes, o Fed já havia emitido um sinal bastante claro de qual seria sua política futura: ele socorreu um hedge fund chamado Long Term Capital Management (LTCM). Se aquela empresa foi socorrida, concluiu Wall Street, então não mais há limites para os tipos de loucura que o Fed socorreria com sua criação de dinheiro.

Desde o início, o LTCM, diz Stockman, era "um flagrante desastre financeiro que havia acumulado taxas de alavancagem de 100 para 1 com o objetivo de financiar gigantescas apostas especulativas em moedas, ações, títulos e derivativos ao redor do globo. A acentuada temeridade e a vultosa escala das especulações do LTCM não possuíam paralelo na história financeira americana . . . . O LTCM era algo explicitamente insolvente, e não tinha absolutamente nenhum direito de recorrer ao governo para utilizar recursos públicos para se safar."

Quando o índice S&P 500 disparou 50% ao longo dos quinze meses seguintes, isso não era um sinal de que as empresas americanas estavam vendo suas perspectivas de lucros aumentarem 50%. Ao contrário, tal aumento indicava a confiança de Wall Street de que o Fed iria impedir que futuros investimentos errados recebessem as tradicionais punições impostas pelo livre mercado. Sob este 'capitalismo de estado', o índice do mercado de ações passou a refletir "o estímulo monetário que era esperado do Banco Central, e não a expectativa de aumento dos lucros de empresas operando no livre mercado."

Não foram apenas algumas empresas específicas que usufruíram das benesses do Fed de Alan Greenspan e Ben Bernanke; todo o mercado de ações foi beneficiado. As políticas do Fed passaram a se concentrar no "efeito riqueza" gerado pelo aumento dos preços das ações. A ideia era que, se o Fed estimulasse os preços das ações, os americanos donos destas ações se sentiriam mais ricos e consequentemente estariam mais propensos a gastar mais e a se endividar mais para continuar consumindo, desta forma estimulando a atividade econômica. E foi isso o que aconteceu.

Esta abordagem política, por sua vez, praticamente compeliu a implementação dos pacotes de socorro que inevitavelmente viriam. Qualquer evento que pudesse derrubar os preços das ações iria frustrar esse efeito riqueza. E isso não era tolerável. Logo, o sistema teria de ser estimulados por todos os meios necessários.

Quais os resultados desta política? Ela tem algo do que se gabar? Stockman fornece a resposta:

Se os planejadores centrais do sistema monetário estavam tentando criar empregos por meio do sinuoso método do "efeito riqueza", então eles têm de estar profundamente constrangidos pela sua incompetência. A única coisa que ocorreu no front da criação de empregos ao longo da última década foi uma maciça expansão das 'brigadas do urinol e do diploma' -- isto é, os empregos foram criados apenas em hospitais, clínicas de repouso, agências de saúde domiciliar e faculdades. Com efeito, o complexo educacional-hospitalar responde pela totalidade dos empregos criados desde o final da década de 1990 nos EUA.

Enquanto isso, o número de empregos realmente capazes de sustentar uma família de classe média não aumentou absolutamente nada entre janeiro de 2000 e janeiro de 2007, permanecendo em 71,8 milhões. Toda a forte expansão ocorrida no mercado imobiliário, no mercado de ações e no consumo das famílias conseguiu, no final, produzir apenas esta amarga estatística. E quando se considera todo o período de 12 anos desde 2000, houve uma criação líquida de 18.000 empregos por mês -- um oitavo da taxa de crescimento da força de trabalho.

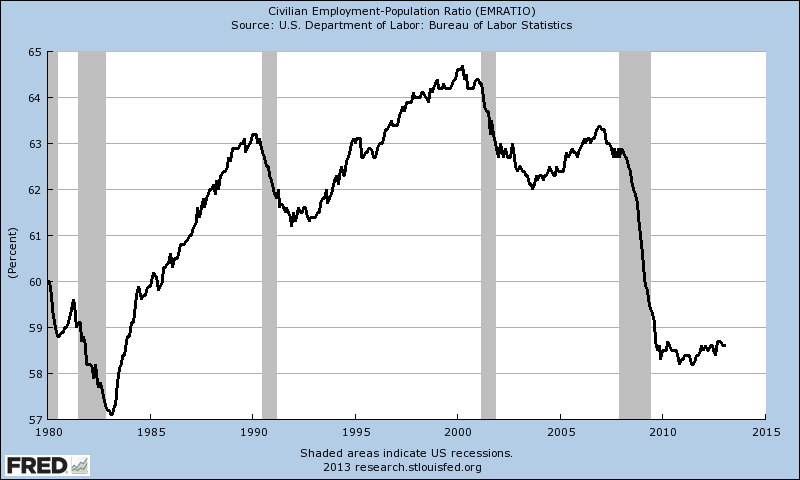

Abaixo, a evolução da taxa de emprego em relação ao total da população.

Após o estouro da crise financeira, o Fed continuou criando dinheiro para irrigar o mercado de ações. Em setembro de 2012, o S&P já havia subido 115% desde suas mínimas atingidas no pós-crise. Dos 5,6 milhões de empregos capazes de sustentar uma família de classe média perdidos durante a recessão, somente 200.000 haviam sido restaurados até aquele mês. E durante esta tão badalada "recuperação", o fato é que as famílias americanas gastaram, no terceiro trimestre de 2012, US$30 bilhões a menos em alimentos do que gastaram durante o mesmo período de 2007.

O repentino surgimento de enormes déficits orçamentários nos últimos anos, na casa de US$ 1 trilhão, simplesmente explicitou aquilo que a bolha dos anos Bush havia escondido. A falsa riqueza gerada pela expansão do mercado imobiliário e do consumismo no período 2000-2008 conseguiu reduzir temporariamente a quantidade de dinheiro gasta em programas assistencialistas, e temporariamente aumentou a quantidade de receita tributária auferida pelo governo. Porém, tão logo essa falsa prosperidade se arrefeceu, o verdadeiro déficit, o qual havia apenas sido suprimido por estes fatos temporários, começou a aparecer.

Durante todo este período de bonança artificial, o Fed havia garantido aos americanos que os EUA estavam vivenciando uma genuína prosperidade. Ao inundar Wall Street com dinheiro criado do nada, o Fed viu o valor das ações e dos imóveis disparar e anunciou que estava contente com o "efeito riqueza" assim gerado. As pessoas passaram a utilizar a contínua valorização de seus imóveis como colateral para refinanciar suas dívidas e conseguir mais empréstimos junto aos bancos, aumentando continuamente seu consumo e seu endividamento. Ao testemunhar esta farra consumista, o Fed maravilhou-se com o fato de que os dados macroeconômicos eram ainda melhores do que o esperado.

Que estas deformações tenham sido confundidas com prosperidade e crescimento econômico sustentável é uma boa prova da insensatez sem fim das doutrinas monetárias hoje em voga no meio monetário.

Stockman também discute em seu livro as condições fiscais do governo americano. Parte dessa história nos remete aos gastos militares dos anos Reagan. A história narrada por Stockman, que foi membro daquele governo, não é a mesma que se ouve da boca dos políticos. A verdadeira história é exatamente aquela da qual todo mundo suspeitava: um frenesi de programas irrelevantes e arbitrários, os quais, uma vez iniciados, não mais eram interrompidos, dado que vários empregos passaram a depender deles.

Mas pelo menos esta escalada dos gastos militares gerou o colapso da União Soviética, certo? Stockman não acredita nisso. "Os US$3,5 trilhões (em dólares de 2005) gastos em defesa durante os anos Reagan não fizeram com que o Kremlin erguesse a bandeira branca da rendição. Praticamente nenhum dólar foi gasto em programas que de fato ameaçassem a segurança soviética ou debilitassem sua estratégia de intimidação nuclear."

No cerne do programa de gastos militares do governo Reagan . . . havia um paradoxo. Os tambores da guerra rufavam uma estratégica ameaça nuclear que virtualmente ameaçou a civilização americana. No entanto, o dinheiro estava sendo realmente gasto em tanques, barcaças de desembarque anfíbio, helicópteros de apoio aéreo aproximado, e uma vasta armada convencional de navios e aviões.

Estas armas seriam de pouco valor na eventualidade de um embate nuclear, mas eram muito adequadas a missões imperialistas de invasão e ocupação de outros países. Ironicamente, portanto, a corrida armamentista do governo Reagan foi justificada por um Império do Mal (como ele se referia à URSS) que estava rapidamente desaparecendo, mas, no final, foi utilizada para iniciar guerras eletivas contra um Eixo do Mal que nem sequer existia.

O que realmente viria a derrubar a União Soviética era a sua própria economia centralizada -- um ponto que, observa Stockman, os economistas libertários já vinham anunciando havia algum tempo. Os neoconservadores, por outro lado, faziam ridículas alegações sobre as capacidades soviéticas e sobre sua 'portentosa' economia exatamente em uma época em que sua decrepitude já deveria estar óbvia para todos. Estas asserções inflamadas sobre os inimigos do regime continuaram a ser o procedimento padrão dos neoconservadores até muito tempo depois do fim dos anos Reagan.

No final, o objetivo do livro de Stockman é mostrar como todos os intelectuais da mídia e do meio político enganaram e manipularam os americanos. Acima de tudo, seu objetivo é mostrar que as tentativas de culpar os atuais problemas econômicos dos EUA no "capitalismo" são ilógicas e absurdas, e revelam uma completa falta de entendimento sobre como a economia tem sido deformada ao longo das últimas décadas.

Stockman bate com gosto nos formadores de opinião progressistas -- defensores do cidadão comum, como gostam de se autointitular -- que defenderam os pacotes de socorro aos bancos e naqueles pretensos "livre-mercadistas" que defenderam o TARP (Troubled Asset Relief Program -- Programa de Alívio para Ativos Problemáticos), como praticamente todos os candidatos republicanos de 2012, com a exceção de Ron Paul. Ambos os lados, em uníssono com a mídia convencional, repetiram continuamente estórias assustadoras sobre o quão grande seria a tragédia caso o governo não tomasse dinheiro dos pequenos para dar para os grandes. E ambos os lados só tinha coisas boas a dizer sobre como o Fed gerenciou a economia americana nos últimos 25 anos.

O livro de Stockman mostra com dados, argumentos e uma sólida teoria por que o livre mercado tem de ser exonerado das acusações violentamente proferidas por burocratas, políticos e seus aliados, todos ávidos para encontrar um bode expiatório que os livrasse das consequências trágicas de suas próprias políticas.

Comentários (31)

Deixe seu comentário