A inflação de preços veio pra ficar?

No Brasil, mesmo com a cotação do dólar em queda e com o câmbio em seu nível mais apreciado da história -- o que significa que as importações nunca foram tão baratas em termos reais --, a inflação de preços se mantém acima do (já alto) centro da meta, que é de 4,5%. A última projeção é que o Índice de Preços ao Consumidor Amplo (IPCA) termine 2011 com um acúmulo de 6,31% (o teto da meta é de 6,5%). Para 2012, o próprio Banco Central, que supostamente tem a função de conter a inflação de preços, prevê aumento de 5,20%.

Na América Latina, reina a bagunça de sempre, com apenas o Chile, a Colômbia e o Peru mantendo a inflação de preços entre 3 e 4%.

Nos EUA, a coisa segue aparentemente pior. Estatísticas coletadas pelo mundialmente renomado economista John Williams -- que se especializou em compilar dados utilizando estatísticas baseadas meramente nas metodologias que eram as oficialmente utilizadas pelos governos anteriores (foi o governo Bill Clinton quem fez a última alteração da metodologia de cálculo da inflação, o que deixou as estatísticas bem mais brandas) -- mostram que a verdadeira inflação de preços está na casa dos 11% ao ano. E o desemprego real chega aos 23%.

Na União Europeia, a inflação de preços anual está em 3,1%. Pode parecer pouco, mas quando se considera que a média histórica sempre foi de 2%, quando se considera que se trata de estatísticas governamentais (logo, sempre com indicadores mais brandos) e, principalmente, quando se considera o fato de a região estar em recessão, tal cifra é significativa.

Na China, o altamente suspeito índice divulgado pelo governo aponta alta anual de 6,4%, a maior em três anos (o preço dos alimentos subiu 14,4% nesse mesmo período) e a segunda maior em 14 anos.

Até mesmo a Nova Zelândia cedeu e já apresenta inflação anual de preços de 5,3%.

O que ocorreu?

O atual sistema monetário e financeiro mundial existe apenas desde 1971. Foi apenas há 40 anos que os últimos resquícios do padrão-ouro foram abolidos e os bancos centrais de todo o mundo passaram a ter plena liberdade para imprimir dinheiro como quisessem, sendo limitados exclusivamente pelo próprio bom senso de seus respectivos presidentes.

Vale ressaltar: o arranjo monetário sob o qual vivemos existe apenas e tão somente há ínfimos 40 anos. Muitas pessoas creem que o presente arranjo é aquele que sempre existiu na história do mundo. Nada mais ilusório. O inerentemente instável sistema monetário atual, que parece estar se exaurindo com a atual crise americana e europeia, completará exatamente 40 anos de idade no mês que vem, mais especificamente no dia 15 de agosto.

Após esse rompimento com o que restava do padrão-ouro, o mundo vivenciou um período de crescente inflação de preços, em todos os continentes, e que durou toda a década de 1970. Até então, tinha-se a desculpa de que os países e as autoridades monetárias ainda estavam se ajustando à nova realidade.

Na década de 1980, principalmente a partir de sua metade final, as coisas aparentemente haviam começado a se ajustar e os preços começaram a apresentar um comportamento um pouco mais previsível (o Brasil, é claro, foi uma exceção; aqui, tudo só piorava).

Já entre meados da década de 1990 e meados da década de 2000, todo o mundo viveu um inegável período de baixa inflação de preços. Nos EUA, a média da inflação anual foi de 2,60%, e na Inglaterra, 2,67%. Para se ter uma ideia do que isso significava, durante a década de 1980, esses valores foram de 5,56% e 7,80%, respectivamente. (Você pode pesquisar todos os valores neste site).

Vários economistas -- no que foram secundados por toda a mídia -- chegaram a declarar que "inflação é um problema do passado". Até mesmo o Brasil entrou no clima. Em março de 2007, o IPCA acumulado de 12 meses bateu em 2,96%, o menor índice desde a liberação do câmbio em 1999 -- o que fez a nossa mídia declarar o fim de todas as preocupações com a inflação. O dragão, finalmente, estava domado.

E, de fato, todos os dados levavam a crer que isso era verdade. O problema é que, como bem ensinou Mises, dados empíricos não substituem a boa teoria; fatos não podem refutar uma teoria lógica. Quando se estuda o funcionamento do atual sistema monetário, quando se entende que temos um arranjo em que os governos possuem bancos centrais que estão ali para criar dinheiro para financiar seus déficits e para garantir a solvência do naturalmente insolvente sistema bancário de reservas fracionárias, e quando finalmente se percebe que o que temos é um arranjo intrinsecamente instável e que não poderia durar mesmo que todo o sistema fosse comandado por anjos (sendo que na verdade é comandado por políticos), a verdadeira pergunta que deve ser feita é: por que está demorando tanto tempo para a inflação de preços se generalizar mundialmente?

A teoria econômica é algo que envolve a dedução de leis não-quantitativas e aprioristicamente verdadeiras, do tipo, "dado A, então, tudo o mais constante, temos necessariamente B, que gera C, que provoca D etc." Para fazer tais deduções, não se deve depender de dados empíricos. Desde que o raciocínio esteja correto, as proposições econômicas terão de ser, sempre e sem exceção, lógica e irrefutavelmente corretas. Afinal, o teórico está assumindo que todas as outras variáveis exógenas -- que podem influenciar e intervir no processo, alterando os resultados previsíveis -- estão mantidas constantes.

Por outro lado, explicar eventos econômicos é uma tarefa distinta do desenvolvimento de uma teoria econômica. A explicação de eventos econômicos é algo que não apenas deve sempre se basear em uma fundamentação teórica sólida, como também deve apresentar uma seleção de dados apropriados, os quais devem então ser aplicados a uma sequência encadeada de raciocínios lógicos. Tal sequência de raciocínios lógicos deve empregar as leis econômicas relevantes para se chegar a um argumento plausível.

Por que falo isso? Como havia mencionado acima, a questão real, o que realmente impressiona, não é o fato de estar havendo agora uma crescente alta nos preços em nível mundial; o que realmente impressiona é o tempo que se levou para que a inflação de preços começasse a atingir essa dimensão -- afinal, as políticas monetárias de todos os países, principalmente a dos EUA, mas inclusive Europa e Brasil, têm sido sensivelmente expansionistas desde o rompimento total com o padrão-ouro em 1971. É claro que a política monetária do Brasil melhorou sobremaneira a partir de meados de 1994, porém ainda assim a média de expansão do M1 no Brasil está entre 15% e 20% ao ano.

Logo, por que só agora? Sim, houve aquele período de generalizada inflação mundial de preços -- alguns casos, de hiperinflação -- no final da década de 1970 e boa parte da década de 1980. Porém, tudo aparentemente foi corrigido na década de 1990. Entretanto, quando olhamos por exemplo o gráfico da expansão da oferta monetária dos EUA, nota-se uma aceleração da inflação monetária justamente a partir de meados da década de 1990.

O mesmo ocorreu na Europa pós-integração, quando o Banco Central mais rígido do mundo à época, o Bundesbank alemão -- que, ao adotar políticas monetárias restritivas, acabava obrigando todos os bancos centrais dos outros países da Europa a também controlar suas impressoras, caso contrário suas moedas seriam flagradas em crescente desvalorização em relação ao marco alemão, algo que atemorizava os políticos -- foi substituído pelo Banco Central Europeu, que passou a comandar a expansão monetária de toda a Europa visando agora não só a integração das políticas monetárias mas também a sustentação do estado de bem-estar social.

Portanto, o mundo -- que já vinha vivenciando uma grande expansão monetária após a abolição total do padrão-ouro na década de 1970 -- entrou em uma nova fase de crescente aumento na taxa de expansão monetária a partir do final da década de 1990. Como é possível ter inflação de preços apenas agora? Por que ela não foi mais forte antes?

É nesse ponto que, na tarefa de explicar eventos econômicos utilizando uma fundamentação teórica sólida e uma seleção apropriada de dados, devemos levar em consideração os efeitos exercidos por quatro eventualidades; quatro circunstâncias históricas que ocorreram, a primeira na década de 1980, e as outras no início da década de 1990, e cujos desdobramentos se prolongaram para muito além destas datas. Tais fenômenos ajudam a explicar por que os preços se mantiveram relativamente estáveis durante esse período.

O primeiro evento começou ainda no início da década de 1980, quando houve um grande processo de desregulamentação comercial e financeira, tanto nos EUA (Ronald Reagan) quanto na Europa (Margaret Thatcher). Ao longo da década, por conseguinte, os mercados financeiros se tornaram mais flexíveis, o comércio entre os países se tornou mais livre e, com isso, a divisão do trabalho foi ampliada em escala internacional. Essa combinação fez com que a produtividade e, consequentemente, o volume de produção das economias fosse ampliado sobejamente.

Essa combinação de aumento da produtividade, maior liberdade de comércio, maior concorrência entre os mercados e aumento da eficiência gerado pela maior divisão internacional do trabalho (o Brasil, com sua política de substituição de importações, obviamente não se beneficiou do processo) gerou uma pressão baixista sobre os preços de todas as mercadorias que podiam ser transacionadas internacionalmente, desta forma compensando parcialmente a pressão inflacionária advinda da política monetária expansionista.

A estes fenômenos devemos acrescentar o segundo evento, que ocorreu no início da década de 1990 e que intensificou ainda mais os fenômenos acima relatados: o colapso da União Soviética e a consequente libertação de todo o Leste Europeu, que até então era apenas um bloco unificado sob o domínio de Moscou e isolado do mundo. Todos esses países se juntaram -- alguns de forma ampla (como Estônia, República Tcheca e Polônia), outros de forma tímida (como Romênia, Bulgária e Hungria) -- à economia mundial.

Com isso, houve uma nova rodada de ampliação da divisão internacional do trabalho, gerando os mesmos fenômenos listados acima, o que compensou e, em alguns casos, até mesmo neutralizou os efeitos das políticas monetárias expansionistas.

A estes dois eventos, devemos acrescentar um terceiro, que na verdade havia começado ainda no final da década de 1970, mas que foi se intensificando na década de 1980, e só chegou ao ápice mesmo a partir de meados da década de 1990: a abertura econômica da China, o que intensificou ainda mais todos os fenômenos descritos acima. Com uma mão-de-obra dedicada e trabalhadora, escassos dias de férias por ano (uma média de 3 dias), e com a alta taxa de poupança da sua população, o volume de produção do país é enorme (e seria maior caso houvesse mais liberdade econômica). Como não há uma previdência social, os chineses têm de poupar grande parte de sua renda; e é essa poupança -- em conjunto com a produtividade e o trabalho duro chinês -- que permite que um grande volume de bens não consumidos seja exportado a preços baixos para todo o mundo.

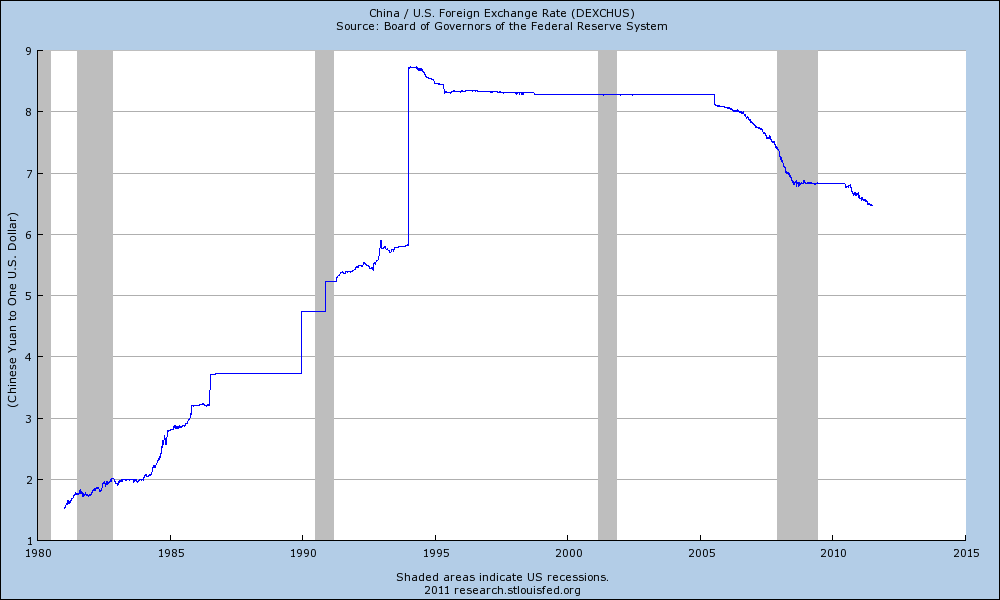

Entretanto, talvez ainda mais importante do que esses fatores conjunturais seja a taxa de câmbio chinesa -- se não o principal, certamente um dos principais segredos dos produtos baratos chineses. Veja sua evolução em relação ao dólar:

O eixo Y mostra quantos yuanes era possível comprar com 1 dólar a cada ano. Quanto maior esse valor, mais baratas são as importações de produtos chineses.

Observe que a moeda chinesa vai se desvalorizando constantemente de 1980 até 1995. Isso ajudou a deixar as importações de produtos chineses cada vez mais baratas. No início de 1995 ocorre uma desvalorização ainda mais abrupta e brutal, coisa de aproximadamente 40% -- o que significa que os produtos chineses ficaram, em média e de uma só vez, 40% ainda mais baratos para quem os importava. Esse fenômeno cambial chinês não pode ser negligenciado em um estudo sobre o comportamento da inflação de preços nas últimas décadas, principalmente quando se sabe que o volume das exportações chinesas e o alcance e a variedade de seus produtos são expressivos.

Vale também observar que, a partir de 2005, os chineses aparentemente não mais conseguem acompanhar o ritmo da expansão monetária dos americanos, o que os obriga a promover sucessivas valorizações na sua taxa cambial. (E o impacto dessas valorizações nos preços futuros não pode ser subestimado.)

O quarto evento foi, obviamente, a invenção da internet, essa fenomenal ferramenta que ajuda -- de modo praticamente incomensurável -- a cortar custos, poupar tempo, estimular a concorrência e quebrar monopólios, além de fornecer informações vitais gratuitamente, coisa impensável há pouco menos de duas décadas.

A atualidade

Não fossem essas circunstâncias acidentais e extraordinárias, é muito provável que uma alta generalizada dos preços em nível mundial já houvesse se manifestado há mais tempo. As expansões monetárias e seu efeito sobre os preços dos produtos foram, durante muito tempo, contrabalanceadas pela expansão da divisão internacional do trabalho, pelo aumento da produtividade, pelo maior número de ofertantes, pela abertura comercial, pela concorrência entre os novos mercados, pela maior fonte de informações e, principalmente, pela China, seu povo trabalhador e sua política cambial.

Entretanto,

desde pelo menos os últimos cinco anos, todos esses fatores que surgiram nas

décadas de 1980 e 90 não mais exercem o mesmo impacto de antes, pois já

deixaram de ser uma novidade e já foram totalmente incorporadas pelo cenário

econômico mundial. Consequentemente, o

impacto das políticas monetárias de todos os países está sendo cada vez mais

intensamente sentida pelos seus cidadãos. A própria China, após atrelar a sua política monetária à política monetária americana, aparentemente perdeu o controle da inflação de preços em sua economia.

Ou seja, a menos que surja alguma novidade completamente inesperada, que intensifique a produtividade e aumente a divisão do trabalho, a tendência é que sintamos os efeitos de políticas monetárias expansionistas cada vez mais diretamente.

Um bom exemplo disso vem acontecendo justamente no Brasil. Como dito no início do artigo, estamos com um câmbio em seu nível mais apreciado da história, e a inflação de preços acima do teto da meta. Ao que me consta, nunca houve um período que combinasse câmbio em apreciação e inflação de preços em ascensão.

Na Europa, embora o problema atualmente enfrentado seja outro, a situação é mais dramática e até mesmo mais interessante. Justamente por causa dos fatores listados acima, os europeus se acostumaram a ter acesso a produtos baratos. As autoridades monetárias, por sua vez e em decorrência disso, se sentiram mais à vontade para expandir a oferta monetária e, com isso, ajudar os governos europeus a financiar seus crescentes déficits. E os governos, por sua vez, gastavam muito e tinham déficits justamente para sustentar o estado assistencialista europeu, algo que sempre garante bons votos.

Ou seja, fatores que ocorreram na década de 1980 e 90 ajudaram os europeus a manter um estado de bem-estar social de maneira muito menos dolorosa do que ensina a teoria econômica: a expansão monetária garantia parte do financiamento dos déficits governamentais sem que os governos tivessem de se preocupar com a inflação de preços e nem com a solvência do sistema bancário. Os efeitos deletérios da inflação monetária foram camuflados e apenas a sua parte "positiva" -- o prolongamento dos estados assistencialistas -- era sentida.

Porém, ao que tudo indica, o conto de fadas acabou. Toda essa expansão monetária e o consequente endividamento dos governos agora estão cobrando a fatura. Com o iminente calote grego, com a insolvência da Irlanda e com as situações calamitosas de Portugal, Espanha e Itália, a nova realidade parece estar se impondo. Os chineses não mais poderão ajudar muito.

Finalmente, nos EUA, está ocorrendo aquilo que todos sabem. O país chegou à humilhante posição de ter de avisar ao mundo que, logo ele, o detentor da moeda de troca internacional, pode não mais conseguir pagar suas dívidas. Imprimiu tanto dinheiro e se endividou tanto -- mas sem sentir a inflação de preços --, que agora corre o risco de não poder nem imprimir e nem se endividar mais (embora nós todos saibamos que, no final, o teto da dívida será elevado). As agências da classificação Moody's, Fitch e Standard & Poor's -- todas reguladas pelo governo americano -- estão ameaçando rebaixar a classificação de risco dos títulos do país justamente para pressionar o Congresso a aprovar a elevação do teto da dívida. É tudo jogo político.

Conclusão

As conclusões de um economista historiador jamais podem ser absolutamente certas. Tampouco suas previsões futuras. Embora as leis econômicas que ele utilize em sua análise tenham de ser absolutamente verdadeiras, a inclusão de fatores causais específicos -- bem como a avaliação da importância relativa de cada um deles -- vai depender em última instância de seu julgamento pessoal e do seu entendimento do assunto. Sendo assim, uma análise histórica jamais pode ser utilizada para comprovar ou refutar qualquer teoria econômica; ela pode ser utilizada apenas para ilustrá-la.

Ainda mais importante: ao passo que o historiador possui todo um arranjo de dados ao seu dispor, um prognosticador não pode ter conhecimento de todas as influências externas que poderão surgir e alterar todas as suas previsões. Antecipar quais serão ou quais poderão ser essas influências é algo totalmente fora do escopo da ciência econômica, pois depende de uma variedade de fatores políticos, psicológicos e até mesmo tecnológicos.

Embora nem o historiador nem o prognosticador possam dizer com toda a certeza que um determinado conjunto de fatores A causou uma determinada situação B, ou que A irá causar B, o fato é que a teoria utilizada em sua análise deve ser sólida, lógica e sensata. As leis econômicas utilizadas, bem como toda a sequência argumentativa aplicada, devem estar logicamente corretas.

Creio que as explicações aqui apresentadas para justificar o cenário econômico inflacionário das décadas de 1990 e 2000 são logicamente sensatas -- podendo, é claro, ter-me escapado algum outro fator relevante. Por outro lado, tentar prever eventos futuros é uma proposta bastante arriscada, não apenas porque os fatos futuros são algo desconhecido, como também porque não há como saber de antemão como os indivíduos irão reagir a estes possíveis fatos. Prever a natureza e a intensidade de inúmeras variáveis exógenas é algo que não depende da lógica da ciência econômica, mas sim da aplicação de disciplinas como a praxeologia, a ciência política e a tecnologia. E nenhuma delas pode fornecer uma resposta que seja definitiva.

A inflação de preços veio para ficar? Tudo o mais constante, sim. Caso não haja substantivas alterações no cenário monetário mundial, e nem na atual tendência intervencionista, regulatória e burocrática que vem sendo adotada pelos governos ao redor do mundo, não há como haver um cenário mais róseo.

No Brasil, por exemplo, caso o governo continue com sua sanha regulatória, gastadeira e intervencionista, e caso o Banco Central continue coniventemente financiando tudo isto, haja importação chinesa para abrandar nossa inflação de preços.

Por outro lado, já se fala abertamente na volta do padrão-ouro [o IMB foi o único site brasileiro a falar sobre essa possibilidade há 3 anos], muito embora o formato que porventura venha a ser adotado provavelmente estará longe do ideal. O que se sabe é que a cotação do ouro sobe aceleradamente no mercado internacional, justamente por causa dos temores inflacionários. Quem comprou ouro em 2008 está rindo à toa hoje.

Uma solução eficaz e que poderia ser adotada a curto prazo seria um livre mercado de moedas, no qual as pessoas pudessem transacionar na moeda em que quisessem, podendo abandonar imediatamente aquelas que estão inflacionadas. Ou seja, seria necessária a abolição do monopólio estatal sobre a moeda. O dinheiro passaria a ser um bem como qualquer outro, e cada um utilizaria aquele que considerasse ser o mais bem gerido. Com o tempo, a moeda menos inflacionária seria a escolhida. Isto teria salvado, por exemplo, a economia brasileira na década de 1980.

Mas o governo não deixou antes e aparentemente não vai deixar de novo. A menos que haja grande pressão popular. Daí a importância de se saber economia e, principalmente, de se saber como popularizá-la. É tudo uma questão de sobrevivência.

Comentários (52)

Deixe seu comentário